目次

事例の概要

◆利用サービス | 家族信託組成コンサルティングサービス (プランC・収益物件) |

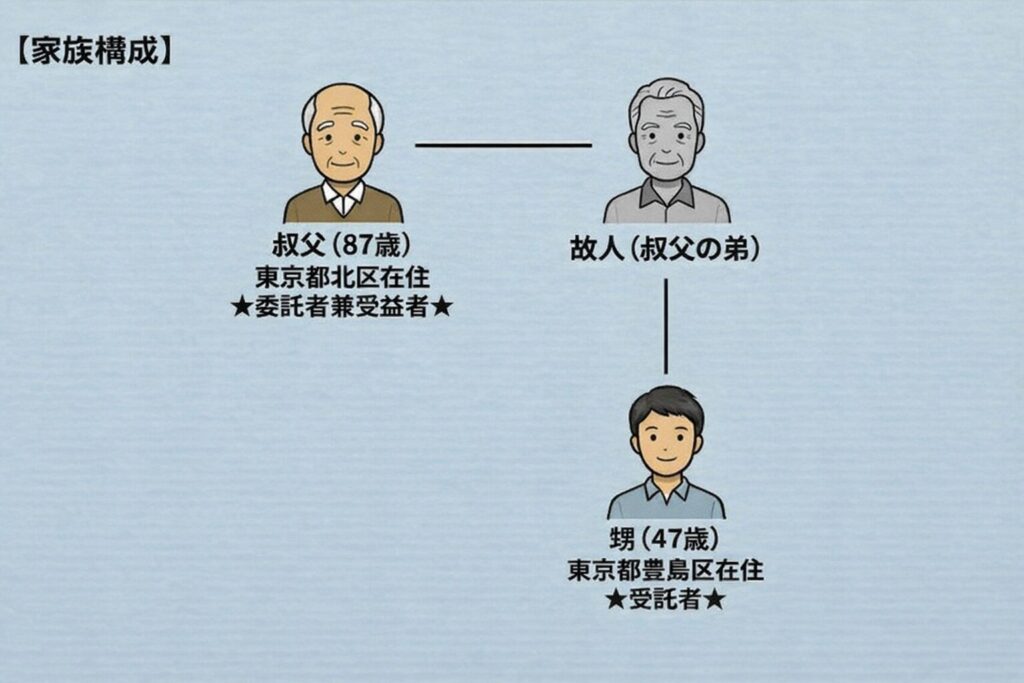

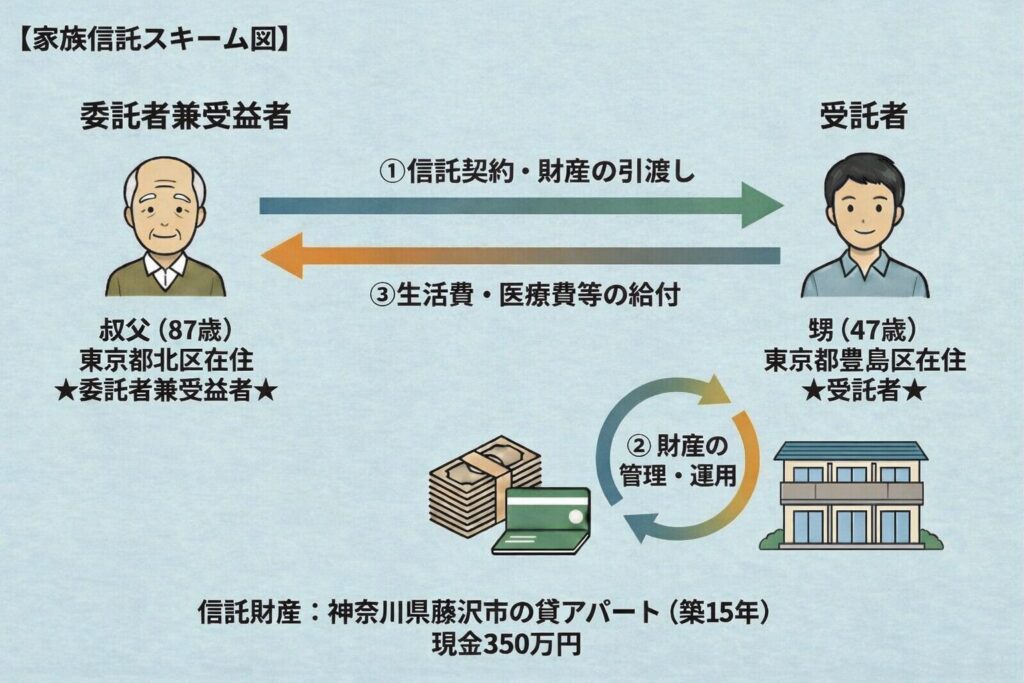

◆家族構成 | 叔父(87歳)=東京都北区在住 ★委託者兼受益者★ |

甥(47歳)= 東京都豊島区区在住 ★受託者 | |

◆信託財産 | (不動産) (金銭) |

◆解決までの期間 | 4ヶ月 |

◆相談者 | 甥(村上悟様)(仮名) |

※「家族信託組成コンサルティングサービス(プランC・収益物件)」とは、収益不動産の管理・処分権限をご家族へ移転することを目的に、信託スキーム設計から契約書作成、公証役場や信託口口座開設の調整、および信託登記手続を一括して代行するサービスです。認知症による不動産や家賃口座の凍結リスクを回避できるため、信託口口座での家賃管理や賃貸借契約、大規模修繕・建替え・売却を行う権限をご家族へ託し、「不動産経営を停滞させず、円滑に資産承継したい」という方に最適です。

5,000万円のローンが残る叔父様の物件承継に悩む甥の方が、金融機関との折衝を経て家族信託を設定し、わずか4ヶ月で認知症対策と円滑な経営承継を実現した事例です。

1.ご依頼の背景:相続税対策で建てたアパートと、託された「想い」

今回のご相談者様である村上悟様(仮名)が、当法人にお問い合わせをくださったのは、お子様のいらっしゃらない叔父様が所有する、ある収益物件についての深い悩みからでした。

その物件は、数年前に叔父様が相続税対策として建設された賃貸アパートです。建設当初は叔父様も意欲的に管理をされていましたが、ご高齢になり、将来の管理に対する不安を口にされることが増えていました。

「悟、このアパートのことは、将来お前に任せたいと思っているんだ」

お子様のいない叔父様にとって、甥である村上様は実の子のような存在であり、最も信頼できる後継者でした。村上様ご自身もその想いを受け止め、連帯保証人として名を連ねていらっしゃいます。しかし、その責任の重さが、時間とともに村上様の肩に重くのしかかってきました。

最大の懸念事項は、アパート建設時に借り入れた「約5,000万円のローン」が残っているという事実でした。

直面した壁:「ローン付き物件」の家族信託は難しい?

村上様が抱いていた恐怖、それは「もし叔父が認知症になってしまったらどうなるのか」という、現実的なリスクでした。

もし叔父様の判断能力が低下してしまえば、法律行為ができなくなります。つまり、アパート経営において不可欠な以下の行為が一切できなくなる「資産凍結」の状態に陥ってしまうのです。

古くなった設備の修繕やリフォームの発注

空室が出た際の新たな入居者との賃貸借契約

金利上昇リスクに備えたローンの借り換え

将来的な物件の売却

これらがストップすれば、アパート経営は立ち行かなくなります。 村上様は解決策として「家族信託」の存在を知り、いくつかの専門家に相談を持ち掛けました。しかし、そこで待っていたのは「担保権(ローン)付きの不動産を信託するのは難しい」という消極的な回答ばかりでした。

金融機関にとって、融資の担保となっている不動産の所有権が移動することは、非常に敏感な問題です。 そのため、ローンが残っている物件を信託財産とするには、金融機関の規定や実務フローを熟知した上での、高度な専門知識が求められます。単にお願いをするのではなく、銀行側が納得できる法的なスキームを提示できなければ、承諾を得ることはできません。

「他の事務所では、『ローンが残っている物件の信託は、銀行の手続きが複雑で難易度が高いため対応していない』と断られてしまい、途方に暮れていました」

村上様は当時の心境をそう語ってくださいました。

2. 解決までの道のり / ミラシアだからできたこと

ステップ1:初回相談で「漠然とした不安」を「実行可能な計画」へ整理

お問い合わせいただいた当初、村上様は「5,000万円のローン」「叔父の認知症リスク」「親族への説明」といった複数の課題を抱えていらっしゃいました。「叔父のアパートを守りたい」という目的は明確でしたが、専門的なハードルが高く、具体的にどのような手順でそれを実現すればよいのか、その最適解が見つからずにいらっしゃいました。

私たちは、まず村上様と叔父様のお話をじっくりと伺うことから始めました。ホワイトボードを使いながら、ご家族の状況や資産の全体像、そして叔父様が望む承継の形を法的な視点で整理していきました。

これまで2,000件を超える家族信託のご相談をお受けしてきた当法人の知見を活かし、現状の課題を一つひとつクリアにしていきました。 具体的には、現在の抵当権の設定状況の確認から始め、信託後のローン返済スキーム(賃料収入からどう返済するか)のシミュレーション、そしてメリットだけでなくデメリットも含めた具体的な手順を提示しました。

「やるべきことが明確になり、ようやく前に進める気がします」

具体的な道筋が見えたことで、村上様の表情に、安堵と決意が宿った瞬間でした。

ステップ2:5,000万円のローン引継ぎ。「信託財産責任負担債務」として整理する

実務を進める上で、村上様が最も不安を感じ、同時に金融機関との手続きで最も慎重さを要するのが「5,000万円のローンの取り扱い」でした。

家族信託を行うと、不動産の名義が叔父様から受託者である村上様に変わります。これに伴い、原則としてローンの債務者(借主)も叔父様から村上様へ変更する「債務引受(さいむひきうけ)」の手続きが必要となります。

ここで重要になるのが、単に村上様個人が借金を背負うのではなく、家族信託の仕組みに則った適切な形式で引き継ぐことです。 そこで当法人は、この債務引受を「信託財産責任負担債務(しんたくざいさんせきにんふたんさいむ)」として整理する方針を提案しました。

■「信託財産責任負担債務」とは?

この聞き慣れない言葉は、信託法(第2条9項など)に規定されている債務の形式です。 簡単にご説明すると、「受託者(村上様)が、信託された財産(アパート)の管理・運営を行う上で負担する債務」のことを指します。

今回のアパート建築資金(ローン)は、当然ながらアパート経営のために存在するものです。そのため、名義が村上様に移った後も、このローンは「村上様の個人的な借金」としてではなく、「信託されたアパート経営に紐づく債務」として扱うことが、実態に即した正しい形となります。

私たちは、今回の債務引受がこの「信託財産責任負担債務」に該当することを前提に、手続きを進めることにしました。

■金融機関との調整と手続き

この形式で債務を引き受けるためには、金融機関の理解と承諾が不可欠です。しかし、一般的な住宅ローンとは手続きが異なるため、銀行側でも慎重な確認が行われます。

私たちは、銀行の担当者様と何度も打ち合わせを重ね、以下の点を丁寧にご説明しました。

所有権(信託不動産)と債務の帰属主体を一致させることで、権利関係が整理されること

アパートの収益から返済が行われる実態と、法的な形式が合致していること

また、銀行所定の債務引受の手続きがスムーズに進むよう、私たちが作成する「信託契約書」の中に、銀行側が求める条項を漏れなく盛り込むなど、細やかな調整を行いました。

その結果、銀行側からも「この信託契約の内容であれば、債務引受を進めても問題がない」との判断をいただき、無事に正式な承諾を取り付けることができました。

「専門的なことはよく分かりませんでしたが、先生方が銀行の方と話し合い、必要な書類を整えてくれたおかげで、安心して手続きを進めることができました」

村上様のその言葉に、私たちも専門家としての責任を果たせた安堵感を覚えました。

ステップ3:「財産の乗っ取り」という誤解を防ぎ、叔母様の安心をつくる

村上様がもう一つ懸念されていたのが、叔父様の奥様(叔母様)の心情でした。 「甥にアパートの名義を変える」という行為が、叔母様から見れば「財産を乗っ取られてしまうのではないか」という誤解や不安を招く恐れがあったのです。

そこで、私たち司法書士が「第三者の専門家」としてご夫婦との面談に同席しました。 法律用語は極力使わず、図解イラストを用いながら、「これは財産を奪うものではなく、叔父様と叔母様の生活を守るための『金庫』を作る手続きなんですよ」と丁寧に語りかけました。

「もし叔父様が動けなくなっても、悟さん(村上様)が代わりに銀行手続きや修繕手配をしてくれるので、叔母様は安心して生活費を受け取れます」 その説明に、当初は硬かった叔母様の表情も安心したものへと変わりました。 法的な手続きだけでなく、ご家族の「心の納得」を得ることも、私たちの重要な使命です。

ステップ4:契約はスタート地点。「次世代オーナー」への経営支援

無事に家族信託契約を締結しましたが、これはゴールではなくスタートです。 今後は村上様が「次世代オーナー」として、アパートを安定的に経営していかなければなりません。

特に、この物件には「修繕積立金の不足」という経営課題が隠れていました。 当法人は手続き代行に留まらず、信託契約後の収支シミュレーションを村上様と一緒に見直しました。将来必ず発生する外壁塗装や設備更新に備え、毎月いくら積み立てるべきか、具体的なキャッシュフロー計画のアドバイスを行いました。

「ただの甥から、経営者としての自覚が芽生えました」

認知症対策という「守り」だけでなく、健全なアパート経営という「攻め」の両面からサポートさせていただいたことで、村上様は自信を持って第一歩を踏み出されました。

3. サポートの結果とお客様の声

5,000万円ものローンが残る、難易度の高い収益物件の家族信託契約を無事に完了させることができました。

これにより、万が一叔父様が認知症を発症されたとしても、資産が凍結されることなく、村上様の判断でアパート経営を継続できる盤石な体制が整いました。

また、懸案事項であった修繕積立金の不足についても、将来を見据えた収支計画を再構築し、安定経営への道筋を確保しました。法的な手続きだけでなく、丁寧な対話を重ねることでご親族間の誤解や不安を解消し、全員が納得する円満な形で、叔父様の想いを次世代に繋ぐことができました。

【お客様の声:村上悟様(仮名)より】

「ローンが残っているという大きな壁があり、他では断られ、一時は諦めかけていました。しかし、ミラシアさんに相談したことで、専門的な銀行との調整から親族への丁寧な説明まで、全てを安心してお任せすることができました。

これで叔父の大切な想いを守りながら、私が責任を持ってオーナーとしてアパート経営に専念できます。本当にありがとうございました。」

4.担当司法書士から

初めて村上様とお会いした際、ご自身の負担以上に、お子様のいらっしゃらない叔父様ご夫婦の将来を心から案じていらっしゃるお気持ちが、痛いほど伝わってきました。

本案件の核心は、5,000万円という高額なローンが残る物件を、叔父様の判断能力がはっきりしているうちに、いかにして円滑に次世代へ承継するかという点にありました。

ローン付き不動産の家族信託は、金融機関の承諾が絶対条件であり、通常の手続き以上に高度な専門知識と調整力が求められます。金融機関は債務者が変更になることを非常に慎重に判断するため、単に「信託をしたい」とお願いするだけでは、話が進まないケースがほとんどだからです。

当法人がこの難題を解決できたのは、これまで数多くの複雑な案件で培ってきた、金融機関との調整ノウハウがあったからに他なりません。債務処理に関する法的なスキームを明確に示し、銀行側の懸念を一つひとつ解消していくという実務の積み重ねがなければ、今回の合意形成は難しかったでしょう。

手続きの終盤、ご親族へのご説明の場で、叔父様の奥様(叔母様)が「悟さんになら安心して任せられる」と村上様を見ながらおっしゃった時、同席していた私も胸が熱くなりました。法的な手続きが、ご家族の信頼関係を再確認するきっかけとなった瞬間であり、この仕事の喜びを改めて感じさせていただきました。

この家族信託によって、村上様は安心してオーナー業に専念できる体制を、叔父様ご夫婦は将来の不安から解放された穏やかな暮らしを手に入れられました。

ローンが残っているから、親族関係が複雑だからと、資産承継を諦めてしまう必要はありません。同じようなお悩みをお持ちでしたら、まずは一度、私たちにご相談ください。あなたと、あなたの大切なご家族にとって最善の道筋を、一緒に見つけさせていただきます。

コメント