「自宅不動産の家族信託をやりたいんだけど……」

現金とは違い、自宅不動産だからこそ、

「自宅のためだけに家族信託をする意味はあるのだろうか」

「なんだか手続きが複雑そうだな」

と感じてしまう方も多いと思います。認知症対策は考えるべきことが多く、正直なところ難しいですよね。

そこで本記事では、2017年から2025年までの8年間にわたり、不動産の家族信託のみで346件というトップクラスの実務を手がけてきた司法書士法人ミラシアが、自宅不動産の家族信託について悩まれている方に向けて、次の内容を解説します。

- 自宅不動産とは何か?他の手続きと比べたメリット

- 実際の事例から見る、おすすめできるケースや実務上の注意点

- 家族信託の流れや期間、費用、相談先の選び方

実は、自宅不動産の家族信託は注意点が非常に多く、時間もかかり、手続きも複雑です。たとえば、

「契約書は完成したのに、最終段階で親の意思能力が低下し、契約できなくなってしまった」

「マンション特有の注意点を見落とし、管理組合の総会で議決権を行使できなかった」

「戸建てで私道を信託に含め忘れ、結局売却できなくなってしまった」

といったトラブルは、実務の現場では決して珍しくありません。

今回は、ミラシアが実際に経験してきたケースやノウハウを、これでもかというほど詰め込みました。最後まで読んでいただければ、「本当に家族信託をやるべきかどうか」を判断でき、やると決めた場合も、トラブルを避けながら、確実に進めるための視点が身につくはずです。

また、私たちミラシアは、2017年から2025年の8年間で、不動産の信託だけで346件という業界トップクラスの実績を積み重ねてきました。

その経験を踏まえて、お伝えしたいことがあります。実は、自宅不動産の家族信託は同じ実施内容であっても、どこに依頼するかによって費用が大きく変わります。実際に、相談先によって費用が2倍変わるケースも珍しくありません。

「どうして、相談先ごとに費用差が生まれるのか」その理由と、安心して自宅不動産をお任せいただけるミラシアの家族信託について、詳細をまとめたページをご覧ください。

⇒自宅不動産をお持ちの方に向けた家族信託サービスについて詳細はこちら

目次

1.自宅不動産の家族信託とは?仕組みを解説

すでにご存じの方もいらっしゃるかもしれませんが、自宅不動産の家族信託とは、信頼できる家族に、自宅不動産の管理や処分をあらかじめ託しておく仕組みです。

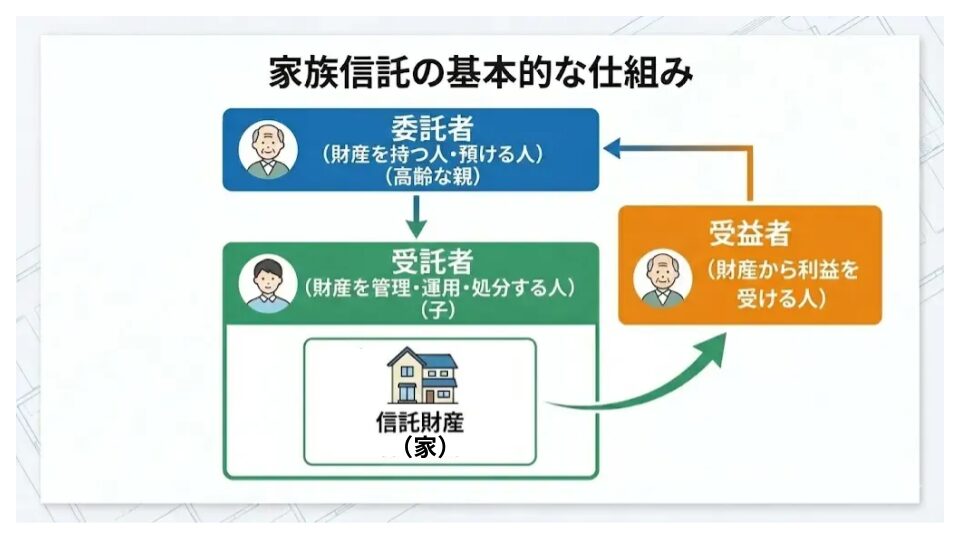

自宅不動産における家族信託の仕組みを、次の図解をもとに見ていきましょう。

家族信託では、

- 財産の管理を託す人を「委託者(いたくしゃ)」

- 財産の管理を託される人を「受託者(じゅたくしゃ)」

- 信託から利益を受ける人を「受益者(じゅえきしゃ)」

と呼びます。

この仕組みを使えば、たとえば自宅の所有者である親が認知症になったり、介護が必要になって自分で財産を管理できなくなった場合でも、子どもが親に代わって、信託された不動産の管理・運用・売却などを行うことが可能になります。

2.他の手続きと比較した自宅不動産における家族信託のメリット

前章で述べた仕組みを知っていても、自宅不動産を家族信託することで何が優れているのか、また具体的に何ができるのかは、意外と分かりにくいものです。

そこで本章では、専門家の立場から、自宅不動産に家族信託を活用することで得られるメリットを、わかりやすく解説していきます。

【自宅不動産における家族信託のメリット】

成年後見制度 |

|

遺言書 |

|

すでにご存じの内容の理解をより深めるため、また、これまで知らなかったメリットを知るためにも、ぜひ読み進めてみてください。

2-1.家庭裁判所の関与なしに、家族だけで売却判断ができる

自宅不動産の家族信託において、もっとも重要なメリットは、成年後見制度(家庭裁判所)の関与を受けずに売却できる点です。

これは数あるメリットの中でも別格で、他とは重要度がまったく異なります。なぜなら、親が認知症になり判断能力を失うと、自宅の売却契約ができなくなるからです。

この問題を解決する手段として成年後見制度があります。しかし、たとえ家族が後見人に選ばれた場合でも、自宅(居住用不動産)を処分するには「家庭裁判所の許可」が必須となります。

裁判所は「本人の財産維持」を重視するため、

「空き家の管理が大変だから」

「相場がよいうちに売却したいから」

といった家族の事情による売却は、原則として認められません。

一方、家族信託を利用していれば、家庭裁判所の関与を受けることなく、受託者である家族の判断だけで売却契約を結ぶことが可能です。

裁判所の許可を待つ必要がなく、家族の話し合いによって柔軟に資産を動かせる点こそが、家族信託最大のメリットといえるでしょう。

2-2.売却手続きのスピードが速い

続いて、成年後見制度を利用して自宅を売却する場合と比べて売却手続きのスピードが数カ月も早いことが挙げられます。

通常、成年後見制度を利用して自宅を売却する場合は、まず買い手を見つけたうえで、家庭裁判所に売却の許可を申し立てる必要があります。

しかし、この許可が下りるまでには、スムーズに進んだとしても数か月を要するのが一般的です。不動産取引の実務では、この数か月のタイムラグが原因で、せっかくまとまった話が流れてしまうケースも少なくありません。

一方、あらかじめ家族信託をしておけば、受託者(子)の判断だけで売買契約を締結できます。家庭裁判所の許可を待つ必要がないため、通常の不動産取引と同じスピード感で手続きを進められる点は、実務上の大きな違いといえるでしょう。

2-3.裁判所への報告義務や事務負担がない

次に挙げられるのが、裁判所への報告義務や事務負担がない点です。

成年後見制度を利用すると、後見人となった家族には、年に一度、家庭裁判所へ厳格な定期報告を行う義務が課されます。具体的には、通帳のコピーや収支報告書などの提出が必要で、この手続きは親が亡くなり、成年後見が終了するまで毎年続きます。

一方、家族信託の場合、裁判所への報告義務はありません。もちろん、受益者に対する家族内での報告は必要ですが、裁判所向けの書類を作成するような事務的・精神的負担はなく、より柔軟に財産管理を行うことができます。

2-4.遺言書に代わる「確実な相続・遺産分割対策」となる

実は、遺言書に代わる「確実な相続・遺産分割対策」になることも家族信託のメリットです。

たとえば、家族信託ならば、自宅を売却せずに最後まで保有した場合でも、信託契約の中で「誰に承継させるか(帰属権利者)」をあらかじめ定めておけば、遺言書と同様の効力を持たせることができます。

一方で、遺言書は認知症などにより判断能力を失うと、新たに作成することができません。また、自筆証書遺言の場合は、形式不備によって無効となるリスクもあります。

その点、家族信託であれば、契約等の形式で資産の行き先を確実に指定できるため、不動産という分けにくい財産をめぐる相続トラブルを未然に防ぐことができます。

2-5.遺言では不可能な「受益者連続」の設計ができる

最後に挙げられるのは、遺言では実現できない「受益者連続」の設計ができることです。

一般的な遺言では、「妻に相続させる」といった一次的な承継までは指定できますが、「その妻が亡くなったら、次は長男へ」といった二次相続以降の指定(いわゆる後継ぎ遺贈)には、法的な効力がありません。

しかし、家族信託であれば、このような指定が可能です。

たとえば、

「自分が亡き後は妻に、妻が亡き後は障がいを持つ長男に」

といったように、二次相続以降の承継ルートを法的拘束力を持って指定できるのは、家族信託ならではの機能です。

配偶者や障がいを持つ子の生活を長期的に守りたい場合、こうした設計ができる点は、家族信託ならではの大きなメリットといえるでしょう。

3.自宅不動産の家族信託がおすすめのケース

ここまでお読みいただき、自宅不動産の認知症対策として「家族信託が有効かもしれない」と感じられた方もいらっしゃるのではないでしょうか。

そこでこの章では、ミラシアで実際にご相談・ご依頼の多い事例をもとに、家族信託をおすすめできるケースについて解説します。

- 親の物忘れや軽度の認知症が見られ、将来の判断能力が不安な場合

- 子どもの障害があり、自宅の管理や将来の居住確保を安定させたい場合

- 子どもが海外在住の場合

- 子どもが一人っ子の場合

3-1. 親の物忘れや軽度の認知症が見られ、将来の判断能力が不安な場合

実務上、自宅不動産について家族信託の効果を最も実感しやすいのが、このケースです。

その理由は、成年後見制度では状況に応じた柔軟な「自宅売却」が難しいためです。

「2-1.家庭裁判所の関与なしに、家族だけで売却判断ができる」でも述べたとおり、成年後見制度を使った場合、居住用不動産を売却するには家庭裁判所の許可が必要です。

制度の目的は「本人の財産保護」にあるため、「手持ちの現預金が不足しており、自宅を売却しなければ施設費用や医療費が賄えない」といった、経済的な必要性が求められる傾向にあります。

そのため、「将来のために現金化しておきたい」「空き家の管理負担を減らすために売却したい」といった、家族の事情や経済合理性だけでは、売却許可が下りない可能性があります。

一方で家族信託の場合、信託契約の中で「受託者(子)の判断で売却できる」と定めておけば、家庭裁判所の許可は不要です。 親が施設に入って空き家になったタイミングなど、受託者が必要と判断した時期に売却活動を行い、その代金を施設費用の充実に充てるなど、柔軟な資産活用が可能になります。

この「売却判断の柔軟性」は、本人の判断能力喪失後においては、成年後見制度では実現が難しく、家族信託ならではのメリットと言えるでしょう。

3-2. 子どもの障害があり、自宅の管理や将来の居住確保を安定させたい場合

次に、子どもに障がいがあり、自宅の管理や将来の居住を安定させたい場合が挙げられます。いわゆる「親なき後問題」は、私たちミラシアの実務の現場でも非常に多く見られます。

親なき後問題において家族信託は、不動産の管理にとどまらず、資産承継の観点からも重要な役割を果たします。というのも、遺言では「子どもが亡くなった後」の財産の行方まで指定することができないからです。

たとえば、障がいを持つお子様がいる場合、

「自分が亡くなった後は自宅を子に相続させたい。しかし、その子が亡くなった後は、これまでお世話になった親族や施設に渡したい」

と考える親御さんは少なくありません。

しかし、遺言で指定できるのは、「自宅を子に相続させる」までです。その子が自宅を相続した後に亡くなった場合、その先の行き先を親の遺言で拘束することはできません。そのため、お子様ご自身が遺言を書けない場合、自宅が法定相続人に渡ってしまう可能性があります。

一方で家族信託の場合、「受益者連続型信託」という仕組みを使えば、

- 第1受益者:親

- 親の死亡後の第2受益者:子

- 子の死亡後の資産の帰属先:甥や姪、あるいは社会福祉法人

というように、資産の承継先をあらかじめ段階的に指定することができます。

これにより、障がいを持つお子様が自宅の管理や遺言の作成が難しい場合でも、親御さんが元気なうちに「その先の承継」まで道筋をつけておくことができるのです。

このような二次相続以降の承継指定は、現在の民法上の遺言制度では実現できません。ここに、家族信託が選ばれる大きな理由があります。

3-3.子どもが海外在住の場合

子どもが海外に在住している場合にも、家族信託は有効な選択肢となります。

十分な対策をしないまま親が認知症になり、成年後見制度を利用することになると、海外在住の子どもが後見人になるのは、実務上ハードルが高くなることがあります。家庭裁判所への定期的な報告や、緊急時の迅速な対応が求められるためです。

一方、家族信託であれば、契約後の管理や処分の権限を受託者に集約できます。そのため、海外にいながらでも、メールや電話などを通じて不動産会社と連絡を取るなど、比較的スムーズに売却活動を進めることが可能です。

3-4.子どもが一人っ子の場合

最後に、意外に思われるかもしれませんが、一人っ子の場合でも家族信託は有効な選択肢です。

一人っ子であれば、「誰が管理するか」「遺産をどう分けるか」といった点で揉めるリスクは比較的低いといえるでしょう。

しかし、親が認知症になることによる資産凍結のリスクは、兄弟姉妹がいる場合と変わりません。そのため、「一人っ子だから家族信託は不要」と考えるのは適切ではありません。

前述した「3-1. 親の物忘れや軽度の認知症が見られ、将来の判断能力が不安な場合」と同様に、認知症による資産凍結への対策として、家族信託は有効な手段となります。

4.自宅不動産の家族信託の流れ・期間

「自宅不動産を家族信託にしたい」と思っても、実際にどのような流れで進むのか、イメージがつかない方は多いのではないでしょうか。

そこで本章では、自宅不動産を家族信託する際の一般的な流れと、必要となる期間について解説します。

ミラシアの場合、お問い合わせ後は、概ね以下のような手順で進みます。

お問い合わせから信託契約の締結までの期間は、おおむね2ヶ月〜3ヶ月程度です。

【スケジュールの内訳イメージ(標準的なケース)】

- ヒアリング・信託設計・不動産調査(2週間〜3週間)

- 家族の意向確認、不動産の簡易査定、税務面の検討など。

- 不動産は、売る・貸すなどの出口戦略が決まらないと、適切な信託契約を設計できない

- 事前に「売れるか」「貸せるか」を調査し、売れず・貸せず・税金だけがかかる「負動産」化を防ぐ

- 金融機関との事前相談・審査(2週間〜3週間)

- 信託口口座を開設する金融機関に対し、契約書案(ドラフト)を提示して審査を受けます。

- ※この「金融機関の内諾」が取れてからでないと、公証役場の手続きに進めません。

- 公証役場との事前調整・確定(2週間〜3週間)

- 公証人による契約書案の確認、予約枠の確保。

- 契約締結(公正証書作成)(1日)

- 信託口口座開設・信託登記(2週間〜3週間)

- 公正証書完成後、金融機関での口座開設と法務局への登記申請を並行して進めます。

※お急ぎの場合には、特殊な契約形態を用いることで、より短期間での締結が可能なケースもあります。詳細は個別にご相談ください。

すでに家族間の合意が取れており、金融機関の確認や調整が早い場合には、約2か月程度で完了することもあります。

一方で、金融機関との協議や、公証役場の予約待ちなどが発生すると、3か月以上かかるケースもあります。

とくに不動産信託の場合、信託契約書を作成した後、管轄の法務局へ「所有権移転および信託登記」を申請する必要があります。

登記申請を行うと、法務局の登記官による審査が行われます。この審査期間は、法務局の混雑状況や案件の内容によって異なりますが、通常は2週間から3週間程度を要します。

また、登記簿に記載する内容は不動産登記法などにより厳格に定められているため、信託契約書の条文と登記内容に矛盾がないかを司法書士が丁寧に確認します。必要に応じて、事前に法務局と協議を行うこともあります。

このように、不動産信託には「法務局」という公的機関の審査・処理タイムラグが物理的に発生するため、金銭のみの場合に比べてどうしても完了までの期間が長くなります。

実務上、もっとも時間がかかりやすく、スケジュールが後ろ倒しになる原因となるのが、公証役場での手続き(公正証書作成の予約)です。この遅延を防ぐための実務的なノウハウとして、「公証人の人数が多い、大規模な公証役場を選ぶ」という方法があります。

家族信託の契約書は非常に専門性が高く、枚数も多いため、公証人側での事前チェックに相応の時間を要するからです。

公証人が1名から2名程度しかいない小規模な公証役場では、案件が集中すると処理が追いつかず、事前審査だけで数週間待たされるケースも少なくありません。また、都心部やアクセスの良い公証役場は常に混雑しており、「文案は確定しているものの、調印(契約)の予約は3週間先」と案内されることも珍しくないです。

公証役場は、住所地に関係なく、日本全国どこの役場を利用しても構いません(出張対応が必要な場合を除く)。 あえて公証人が多く在籍しているターミナル駅周辺の公証役場や、処理能力の高い公証役場を選定することで、審査期間を短縮し、希望の日程でスムーズに契約を結ぶことが可能になります。

5.自宅不動産の家族信託にかかる費用

自宅不動産の家族信託にかかる費用は、ミラシアにご依頼いただいた場合、総額でおおよそ40万円から50万円程度となるのが一般的です。

ただし、この費用は相談先の料金体系によって大きく変わります。実は、家族信託の費用体系には主に次の2種類があります。

- 自宅の評価額にかかわらず一定額となる「定額制」の料金体系

- 信託する財産の評価額に応じて報酬が決まる「従量課金制」の料金体系

そのため、特に評価額が5,000万円以上など、高額な自宅不動産をお持ちの場合には、評価額に比例しない定額制を採用している相談先を選ぶことで、他と比べて費用を大きく抑えられる可能性があります。

次に、自宅不動産の評価額が5,000万円の場合を想定し、定額制と従量課金制の料金体系を比較した場合の費用差を見てみましょう。

【自宅不動産の評価額が5,000万円の場合】

料金目安※1 | 合計金額目安 | |

定額制(ミラシアの場合) | ・専門家のコンサルティング費用 | 約30万円台後半〜40万円台程度 |

従量課金制(1.1%の場合) | ・専門家のコンサルティング費用 ・司法書士の費用 | 約70〜80万円程度 |

※1… 契約書作成費用や信託口口座開設のサポート費用など、どの相談先に依頼しても発生する実費については省略しています。

※2…司法書士の費用も含んでいます。

このように、定額制と従量課金制を比較すると、最終的にかかる費用に大きな差が生じることがお分かりいただけると思います。

また、定額制の料金体系には、自宅の評価額に左右されず、あらかじめ費用を把握しやすいというメリットがあります。

費用が分かりにくかったり、後から想定外の追加費用が発生したりするリスクを避けるためにも、料金体系が明確な定額制を採用している事務所を選ぶことが重要だといえるでしょう。

相談先の選び方について詳しく知りたい方は、以下の記事も参考にしてください。

【司法書士解説】自宅不動産の家族信託で“後悔しない”相談先の見極め方

なお、司法書士法人ミラシアでは、定額制の料金体系を採用しており、具体的な費用についても下記ページで明示しています。

東京をはじめ日本全国のご自宅(不動産)の家族信託は司法書士法人ミラシアにお任せください

6.自宅不動産の家族信託を行うときのポイント

ここでは、自宅不動産ならではの家族信託を進めるうえで、押さえておきたいポイントを解説します。

- 火災保険の名義変更を行う

- 「信託口口座(しんたくぐちこうざ)を開設しない」という選択肢を知っておく

- 物件(戸建て、マンション、収益物件併用住宅)ごとに適切な家族信託や信託後の手続きを行う

実は、自宅不動産の家族信託には、あまり知られていない特有の注意点や難しさがあります。後で困らないためにも、事前にしっかり確認しておきましょう。

6-1.火災保険の名義変更を行う

実務上、依頼者の方が見落としやすく、かつリスクが大きいポイントの一つが「火災保険の扱い」です。

建物にかけている火災保険の名義が、親のまま変更されていないケースが非常に多く見受けられます。忘れずに名義変更を行いましょう。

これがなぜ問題になるかというと、万が一、火災や水害が発生した際、保険の名義が親のままであれば、保険金は親名義の口座に振り込まれるためです。

その時点で親御さんが重度の認知症になっていると、口座が凍結され、保険金が支払われても引き出すことができず、修繕費用に充てられないという本末転倒な事態に陥る可能性があります。

実力のある専門家だと、信託契約の組成段階で、以下の動きをとります。

1.保険会社への事前確認

保険会社によっては、「受託者(子)への名義変更」をスムーズに認めてくれるところもあれば、現在の契約を一度解約して、受託者名義で入り直すよう求めてくるところもあります。

特に長期の一括払いで契約している場合、解約すると掛け金が目減りするリスクがあるため、事前に保険証券を確認し、「質権設定」や「権利譲渡」の手続きで対応できるかなど、保険会社と調整を行います。

2.地震保険の適合性チェック

名義が親から子(別居)に移ることで、地震保険の控除や条件が変わる可能性があります。ここまで見越してアドバイスできるかが、実務経験の差と言えます。

ただし、相談先に十分な実務経験がない場合、火災保険の扱いまで踏み込んで確認・対応してくれないこともあります。重要なポイントなので、押さえておきましょう。

6-2.「信託口口座(しんたくぐちこうざ)を開設しない」という選択肢を知っておく

次に、「信託口口座を開設しない(受託者の「個人口座」で代用する)」という選択肢についても知っておきましょう。

原則として、たとえ信託財産が不動産のみであっても、信託口口座の開設はセットで提案されるのが一般的です。

自宅不動産のみの場合、管理すべき金銭が手元にないと口座は不要に思えますが、将来的に不動産を売却すれば、その代金は「金銭(信託財産)」に変わります。 その受け皿として信託口口座が必要になるため、実務上は「今は現金がなくても、最初から口座を作っておく」のが原則です。

ただし、実務上は全体の1割未満ですが、例外的に「信託口口座を作らずに進める」ケースも存在します。

それは、「金融機関の対応エリア外だった」「審査に通らなかった」といった事情にくわえて、「親の認知症が進行しており銀行審査や口座開設を待っていると、契約能力を失ってしまうおそれがある」など、極めて緊急性が極めて高い場合に限られます。

正式な信託口口座を使わずに、受託者の「個人口座」で代用する場合、以下の2つの大きなリスクが残ります。

1.財産保全の「安全性が低い」

受託者(子)個人の名義の口座で管理していると、もし受託者が借金苦などで破産したり、差し押さえを受けたりした場合、その口座内のお金(実質は親のお金)まで巻き込まれてしまうリスクがあります。 正式な信託口口座であれば「倒産隔離機能」が働きますが、個人口座ではその安全性が担保されません。

2.「後から作れるとは限らない」というリスク

いざ数年後に売却が決まり、銀行に「信託口口座を作りたい」と申し出ても、その時点で委託者(親)が認知症で意思確認ができなくなっていると、口座開設を断られる金融機関も少なくありません。

そのため、親が元気な契約時点で作っておかないと、将来「お金の行き場がない」という事態に陥る可能性があります。

不動産に関しては、口座がなくても「信託登記」によって法的に守ることができます。 登記簿に「これは信託財産である」と明記されるため、受託者個人の債務トラブルなどの影響を受けることはありません。

一方、金銭は「口座の名義」でしか判断できないため、正式な口座がないと安全性が低くなります。 つまり、「不動産は登記で守れるが、そこから生まれるお金(売却代金・賃料)は個人口座だと守りきれない」というのが実務上の整理です。

このようなケースでは、

「まずは不動産だけでも信託登記を行い、法的に守る」

という緊急避難的な対応として、口座なしでスタートすることがあります。

実務経験のない専門家だと、そもそもこの選択肢を知らない可能性がありますので、覚えておきましょう。

6-3.物件(戸建て、マンション、収益物件併用住宅)ごとに適切な家族信託や信託後の手続きを行う

最後に、物件の種類ごとに、適切な家族信託の設計と、信託後の手続きを行うことが重要です。

実は、物件のタイプによって注意点は大きく異なります。

1. 戸建て住宅の場合

戸建て住宅では、隣地との境界が確定していないと、いざ売る時に売れなくなってしまいます。

古い戸建てでは、隣地との境界杭が入っていなかったり、境界が曖昧なままになっているケースも少なくありません。

将来、受託者が売却しようとした際、買い手から「境界確定測量」を求められますが、この「隣地所有者との境界立ち会いハンコ」を、受託者(子)の権限で押せるようにしておかなければなりません。

このとき、受託者にその権限がなければ、測量の段階で手続きが止まってしまいます。

対策としては、信託契約書の権限条項に、「境界確定に関わる一切の権限(隣地所有者との協議、合意書の締結など)」を明記しておきます。これがないと、測量の段階で手続きがストップしてしまいます。

2. マンション(区分所有建物)の場合

マンションでは、所有者が変わった場合、管理組合への届出が必要になります。

家族信託を行うと、法律上の所有者(組合員)は受託者(子)となるため、この変更を管理組合に届け出ておかないと問題が生じます。

たとえば、

- 大規模修繕や建て替え決議などの重要な総会で、子が議決権を行使できない

- 管理費の請求先が親のままになり、支払いが滞る

といったトラブルにつながる可能性があります。

そのため、契約書には「議決権の行使指図権(親が元気なうちは親の意見を聞くかなど)」についても定めておきます。

信託登記が完了した後は、速やかに管理組合または管理会社へ「組合員資格の変更届」を提出しましょう。

3.賃貸併用住宅・投資用物件の場合

アパートや店舗併用住宅など、賃貸収入がある物件でテナントから「敷金」を預かっている場合「敷金の引き継ぎ」が極めて重要です。

これを見落とすと、将来、受託者である子が自腹を切ることになりかねません。

不動産を信託すると、借主へ敷金を返す義務(債務)も、親から受託者(子)へ引き継がれます。

ところが、肝心の「敷金の現金」が親の口座に残ったままだと、将来テナントが退去する際、受託者である子は「返す義務はあるが、返す現金がない(親の口座は認知症で凍結中)」という最悪の事態になります。

そのため、不動産だけでなく、預かっている敷金相当額の金銭も必ずセットで信託する必要があります。

「建物は信託したが、敷金分のお金を信託口座に移すのを忘れていた」というのが、収益物件における最大の失敗パターンです。

7.自宅不動産の家族信託を行うときの相談先の選び方

本章では、自宅不動産の家族信託を行うときの相談先の選び方を解説します。以下に記載した5つの条件を満たしているかを基準に選びましょう。

【自宅不動産の家族信託で“後悔しない”相談先の見極め方】

- 【最重要】資格を持った専門家(司法書士や弁護士など)が最初から最後まで一貫して対応してくれる

- 【次に重要】家族信託における受任実績を明確に公開している

- 自宅の評価額に比例しない定額制の料金体系である

- 信頼できる不動産会社や施設紹介会社を紹介してくれる

- 短期間で自宅不動産の家族信託を開始できる提案を行える

どれも大切ですが、とくに重要なのは上の2つです。

というのも、家族信託の実務経験が本当に豊富な相談先は、実はごく限られているからです。

ここからは、ミラシアが実際に現場で見てきた事例をもとに、実務の現場でどのような事態が起こり得るのかを解説していきます。

7-1.【事例1】「登記」のできない専門家に依頼し、手続きのリレー中に「時間切れ(認知症進行)」となったケース

このケースでは、「【最重要】資格を持った専門家(司法書士や弁護士など)が、最初から最後まで一貫して対応してくれる」という点が考慮されていませんでした。

その結果、契約書自体は完成したものの、最終段階で親の意思能力が低下し、家族信託の契約を締結できなくなってしまいました。

相談者の状況 | ・委託者:80代の父 |

失敗の原因 | 相談者が最初に依頼したのが、「家族信託の契約書作成」はできるが、「不動産登記」の資格を持たないコンサルタント(または他士業)だったこと。 |

※不動産の名義変更(信託登記)は、司法書士の独占業務です。

■経緯

- 契約書作成(1ヶ月目): コンサルタント主導で家族信託の契約書案を作成。この時点では父の意思もしっかりしていた。

- 専門家のバトンタッチ(2ヶ月目): 契約書案が固まった後、登記を担当する外部の司法書士に案件が振られた。

- 法的な不備の発覚(2.5ヶ月目): バトンを受け取った司法書士が調査したところ、契約書案に登記実務上通らない条文が見つかり、修正と父への再説明が必要になった。

- 突発的なアクシデント(3ヶ月目): 修正作業中に、父が自宅で転倒し骨折。入院環境の変化によるストレスで「せん妄」状態となり、一気に認知症状が進行してしまった。

最終的に、公証役場で契約(調印)を行おうとした時点で、公証人から「お父様の意思確認ができない」と判断され、契約は中止に。

結局、自宅を売却するには「成年後見制度」を使わざるを得なくなり、裁判所の監督下で自宅売却を行うことになりました。

このように、本人の判断能力に不安がある「ギリギリの案件」こそ、最初から「登記まで完結できる司法書士法人」に依頼すべきでした。

窓口が一本化されていれば、契約書作成と登記のチェックを同時並行で進められるため、最短1ヶ月程度で完了できた可能性があります。 「専門家間の連携タイムロス」が、命取りになった典型例です。

7-2.【事例2】「私道(共有持分)」の信託漏れにより、自宅が売れなくなったケース

次に紹介するケースでは、「2.【次に重要】家族信託における受任実績を明確に公開している」という点が考慮されていませんでした。

その結果、自宅の建物と土地は信託できたものの、前面道路が信託の対象から漏れており、最終的に自宅を売却できなくなってしまった事例です。

相談者の状況 | ・委託者:70代の母 |

失敗の原因 | 依頼した専門家が、不動産調査を徹底せず、依頼者から渡された「固定資産税の納税通知書」に載っている土地・建物だけで契約書を作ったこと。 |

※実は、自宅の前の道路が公道ではなく「私道(近隣住民との共有)」であり、その持分は納税通知書に記載されない(非課税のため)ケースがあります。

■経緯

- 信託契約(5年前): 「自宅の土地と建物」を信託財産として登記完了。母も安心し、その後認知症が進行して施設に入居。

- 売却活動(現在): 空き家になった実家を売ろうと、受託者(長女)が不動産業者に依頼し、買い手が見つかった。

- 発覚: 買い手側の司法書士が調査したところ、前面道路の私道持分が、信託されずに、認知症の母の名義のまま残っていることが判明。

「家と土地」は長女のハンコで売れますが、「私道持分」は母の実印と印鑑証明書がなければ名義変更できません。

しかし、母はすでに重度の認知症を発症しており、意思表示ができない状態でした。その結果、買い手からは「道路の権利が移転されないなら買わない」として契約を白紙に戻され、売却は頓挫しました。

最終的には、わずか数平米の道路持分のためだけに、成年後見人を選任せざるを得ない状況となってしまいました。

このケースは、本来であれば、信託の組成段階で、単に固定資産税の納税通知書を確認するだけでなく、「名寄帳(なよせちょう)」の取得や、法務局での公図調査を徹底して行うべきでした。

実務経験が豊富な司法書士であれば、「古い分譲地であれば、私道持分が漏れている可能性がある」と想定したうえで、必ず調査を行います。家本体の信託が完璧でも、付随する権利(道路やゴミ捨て場の持分など)が漏れていれば、不動産は売れません。不動産実務の怖さを、端的に示した事例です。

相談先の選び方については、以下の記事で詳しく解説しています。トラブルを防ぐためにも、あわせて参考にしてみてください。

【司法書士解説】自宅不動産の家族信託で“後悔しない”相談先の見極め方

8.自宅不動産の家族信託を行うときのQ&A

最後に、私たちミラシアがよくいただく質問にお答えします。

- 自宅において「家族信託を行わない方が良い」ケースは、具体的にどの様な場合ですか?

- その他、自宅の家族信託を行う際によく発生する注意点はありますか?

ここで取り上げていない内容も含め、自宅の家族信託について気になることがあれば、お気軽にミラシアまでご相談ください。

- 電話番号(0120-962-678)

- お問い合わせフォーム

Q.自宅において「家族信託を行わない方が良い」ケースは、具体的にどの様な場合ですか?

主に以下の4つです。

- 将来的に自宅を売却する予定がない場合

そもそも売却の予定がないのであれば、家族信託を行う意義は限定的です。 - 売却時期がすでに直近に決まっている場合

わざわざ家族信託の仕組みを挟まず、そのまま売却したほうが効率的です。 - 不動産の価格が比較的低い場合

不動産の評価額によっては、家族信託を行うよりも、早めに贈与して名義を変更してしまったほうが、総コストを抑えられるケースもあります。 - 自宅不動産にローンが残っており、金融機関の承諾が得られない場合

抵当権などの担保権が設定されている不動産を家族信託するには、事前に金融機関の承諾が必須となります。多くの場合、受託者による債務引受などの複雑な手続きが必要となり、金融機関との調整が難航したり、最終的に承諾が得られず、家族信託を断念せざるを得ないケースも少なくありません。代替策として任意後見制度の利用を検討することになります。

Q.その他、自宅の家族信託を行う際によく発生する注意点はありますか?

よくある注意点として挙げられるのが、家族信託を行うと「空き家特例」が使えなくなる可能性があるという点です。

(1)特例の対象となる「被相続人居住用家屋」とは、相続の開始の直前において被相続人の居住の用に供されていた家屋で、次の3つの要件すべてに当てはまるもの(主として被相続人の居住の用に供されていた一の建築物に限ります。)をいいます。

イ 昭和56年5月31日以前に建築されたこと。

ロ 区分所有建物登記がされている建物でないこと。

ハ 相続の開始の直前において被相続人以外に居住をしていた人がいなかったこと。

(以下略)

このため、空き家特例を利用できる可能性があるケースでは、特例による税務上のメリットを踏まえたうえで、家族信託を行うべきか慎重に検討する必要があります。

9.まとめ

最後に、本記事の内容を簡単に整理します。

自宅不動産の家族信託は、親の判断能力が低下した後でも、家族が自宅の管理や売却を進められるようにする、有効な認知症対策です。

とくに、将来売却して資金化する可能性がある家庭では、成年後見制度よりも柔軟に対応できる点が大きなメリットになります。

また、成功のカギは「相談先選び」にあります。とくに重要なのは、次の2点です。

- 【最重要】資格を持った専門家(司法書士や弁護士など)が最初から最後まで一貫して対応してくれる

- 【次に重要】家族信託における受任実績を明確に公開している

自宅不動産の家族信託は、早めに状況を整理し、実務経験のある専門家と進めることが重要です。

本記事を、「いま動くべきか」「どの方法を選ぶべきか」「誰に相談すべきか」を整理するための判断材料として、ぜひ活用してください。

コメント