もしも親が認知症になったら…皆様はまず何を心配するでしょうか?

「自宅で介護ができるだろうか…」「今後どんな症状が出てくるのだろうか…」というように、多くの方は、親の介護や医療について思い浮かべると思います。しかし、認知症によって引き起こされる問題は、介護や医療に関するものだけではありません。近年急増しているのは「認知症による口座凍結」の問題です。

「認知症による口座凍結」とは、親が認知症になったことによって親の銀行口座からお金を引き出せなくなることをいいます。口座が凍結すると、次のような事が起こる可能性があります。

・定期預金や投資信託を解約できない…

・医療費や介護費を支払えない…

・老人ホームの入居一時金が支払えない…

このように認知症による口座凍結は、介護や医療の問題と同じく、家族の生活に直結する重大な問題です。それにも関わらず、多くの方はまだこの問題を知らず、事前の対策をしていない方がほとんどです。

私たちへ相談に来られる方のほとんどは、親がすでに認知症になり口座が凍結しているケースです。「父が認知症になるとは思わなかった」「私たちには口座凍結なんて他人事だと思っていた」「元気なうちなら対策ができたなんて知らなかった」と話す姿を見て、事前対策がどれほど重要であるか痛感します。しかし、残念ながら実際に口座凍結が起きた後にできることは非常に限られています。

平成29年に内閣府が発表した「高齢社会白書」によると、2025年の認知症高齢者(65歳以上の認知症患者数)は約700万人に上るとされています。これは、高齢者の約5人に1人の割合です。もはや、家族が認知症になることは決してめずらしいことではありません。認知症による口座凍結の問題は、決して他人事ではないといっても良いでしょう。

本コラムでは、皆様が対策の第一歩を踏み出せるよう、認知症による口座凍結から親のお金を守る6つの方法を分かりやすく解説していきます。このコラムによって、一人でも多くの方の不安が解消されれば幸いです。ぜひ最後までご一読ください。

目次

1.認知症による口座凍結とは

銀行や信用金庫などの金融機関の口座は、口座の名義人が認知症などにより判断能力が低下したことを金融機関に知られると、その時点で出金などの取引ができなくなることがあります。これを「認知症による口座凍結」といいます。

口座の名義人が死亡したことを金融機関が知ると口座が凍結されるのは皆さんも聞いたことがあるでしょう。しかし、認知症による場合は、口座の名義人が生存しているにも関わらず口座が凍結されてしまうのです。

また、死亡した場合と認知症になった場合では、口座凍結の態様が異なります。口座の名義人の死亡を金融機関が知った場合、「全取引停止」となり、振り込み、出金、振替などのあらゆる取引ができなくなります。

一方、認知症による口座凍結の場合、その対応は金融機関ごとに必ずしも一律ではないのが現状ですが、「出金停止」とするケースが多いようです。つまり、年金などの振り込みはされるけれど、引き出すことができないという状況になるということです。

それでは、なぜ認知症によって口座は凍結されるのでしょうか。

1-1.なぜ、認知症になると口座が凍結されるの?

親が金融機関に口座を持っている場合、そのお金は口座の名義人である親のお金です。よって、口座にあるお金は、親の意思でしか引き出せないのが原則です。

親が認知症になってしまうと、金融機関は親の意思確認をすることができません。そのため、口座名義人が認知症であることを金融機関が知ると、お金が引き出せなくなる(=口座凍結)ことになるのです。

口座凍結が発生する典型的なケースとしては、下記のとおりです。

<口座凍結に至る典型的なケース>

・親が認知症で金融機関の窓口に行くことができない

・親が自身の「住所」「氏名」「生年月日」を言えない

・親が自身のサイン(署名)ができない

・親がお金の利用目的を言えない、又は利用目的が不自然である

[プラスワン・アドバイス]

~親のお金を勝手に引き出していいの?~ 「キャッシュカードを持って、暗証番号を知っていれば、ATMで親族が預金を引き出せるじゃないか!」と思う方も多いでしょう。しかし、認知症になった親のお金を、家族が勝手に引き出すことは、そもそも銀行の預金規定に違反するため行ってはいけないことです。また、次の2つの理由からもおすすめできません。 <将来、相続人間で揉めるリスク> 親が死亡した場合、相続人が財産を調査し、通帳などを確認します。そこで使途不明な出金などがある場合には、相続人の1名が不正に使い込んだものと疑われ、相続人間の紛争に発展してしまうリスクがあります。 <罪に問われるリスク> 引き出したお金を親のために使っている限り、損害は発生していませんので罪に問われるケースは稀でしょう。しかし、引き出したお金を自分のために使ってしまっている場合、横領罪や窃盗罪が成立する可能性があります。 以上のように、自分のために使ってしまったり、使用目的が不明な引き出しがあると、思わぬ事態に発展するリスクがあります。 |

1-2.口座が凍結されると何が起こるの?

認知症によって口座が凍結されると、元々口座に入っているお金はもちろんのこと、今後振り込まれてくる年金なども引き出すことができない状況になります。

これを放置すれば、施設の入居費用や病院の入院費用など、親の生活費は、子どもが立て替えなければならない可能性が出てきます。

口座凍結を解除するためには「法定後見制度」を利用する必要があります。法定後見制度については後述します。

なお、口座の名義人が死亡した場合、相続人が相続手続きをすることによって口座凍結は解除されることになります。

[プラスワン・アドバイス]

~親が認知症でも預金の引き出しができるようになる可能性が?~ 令和2年8月、金融庁の有識者会議の報告書が発表され、「医療や介護など明らかに本人のための支出であり、病院に医療費を金融機関が直接振り込むなど、手続が担保されているのであれば、認知判断能力の低下した高齢顧客本人のほか、本人に代わって取引を行う者であっても、手続を認めるなどの柔軟な対応を行っていくことが顧客の利便性の観点からは望ましい。」とされました。 (引用「令和2年8月5日 金融審議会 市場ワーキング・グループ報告書」) つまり、今後は本人でなくとも預金の利用ができるようになる可能性があるということです。しかし、出金には一定の条件を満たす必要があり、引き出せる金額には上限が設けられることになるでしょうから、事前の対策が重要であることに変わりはないでしょう。 |

2.認知症による口座凍結から親のお金を守る6つの方法

認知症による口座凍結から親のお金を守るためには、具体的な対策に入る前に家族で取り組むべきことがあります。まずはこの点を解説して、その上で、具体的な対策として6つの方法を説明します。

2-1.まずはじめに家族で取り組むべきこと

具体的な対策に入る前に、まずはじめに行うべきことは、「親の口座の棚卸しと整理」です。「親がどこに口座を持っているのか」、「どれくらいのお金を持っているのか」を家族が知らなければ、具体的な対策に移ることができません。まずは、親の口座の全体像を把握するため口座の棚卸しを行うことが大切です。

その上で、親の口座の整理を行うとよいでしょう。親のお金がどこにどれだけあるのか、家族で情報共有し、あまり使っていない口座、遠方にある金融機関の口座、解約の際に本人確認が必要な定期預金の口座などは、親が元気なうちに整理しておくことが、親のお金を守る第一歩です。

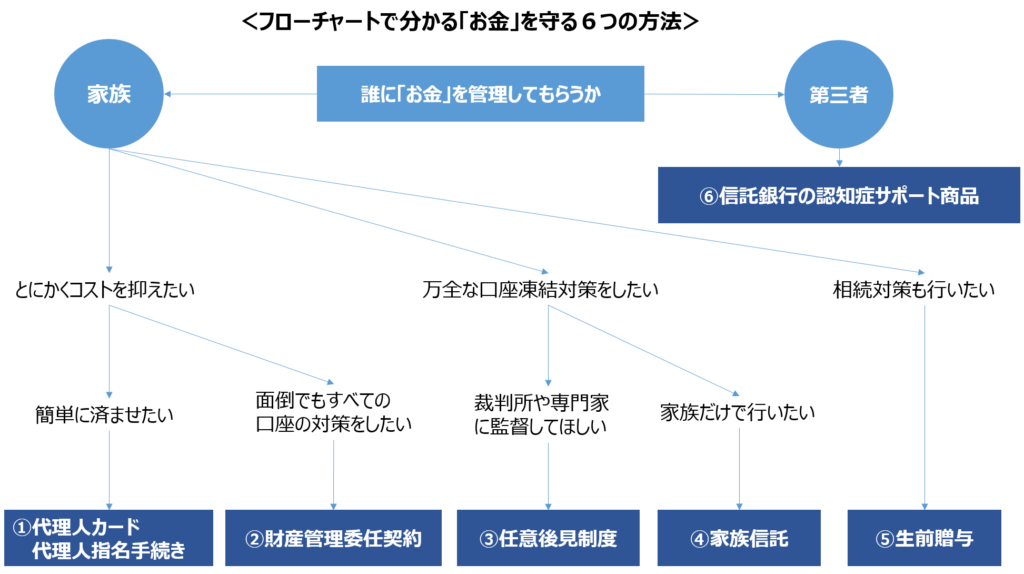

2-2.フローチャートで分かる「お金」を守る6つの方法

次のフローチャートで6つの方法の全体像を掴んでみましょう。

まず検討すべきは、「誰にお金を管理してもらうか」です。家族ではなく第三者に管理してもらいたい方は、「⑥信託銀行の認知症サポート商品」を検討しましょう。

家族で管理をしたい方の中で、コストを抑えつつ手続きを簡単に済ませたい場合は、「①代理人カード・代理人指名手続き」、コストは抑えながらもすべての口座の対策をしたい方は、「②財産管理委任契約」を検討しましょう。

家族で管理をしたい方の中で、万全な口座凍結対策を裁判所の監督下で行いたい場合は、「③任意後見制度」、万全な口座凍結対策を家族だけで行いたい場合は、「④家族信託」を利用しましょう。

家族で管理をしたい方の中で、相続対策も同時に行いたい場合は「生前贈与」という選択肢があります。

次に、6つの方法についてそれぞれ解説していきます。

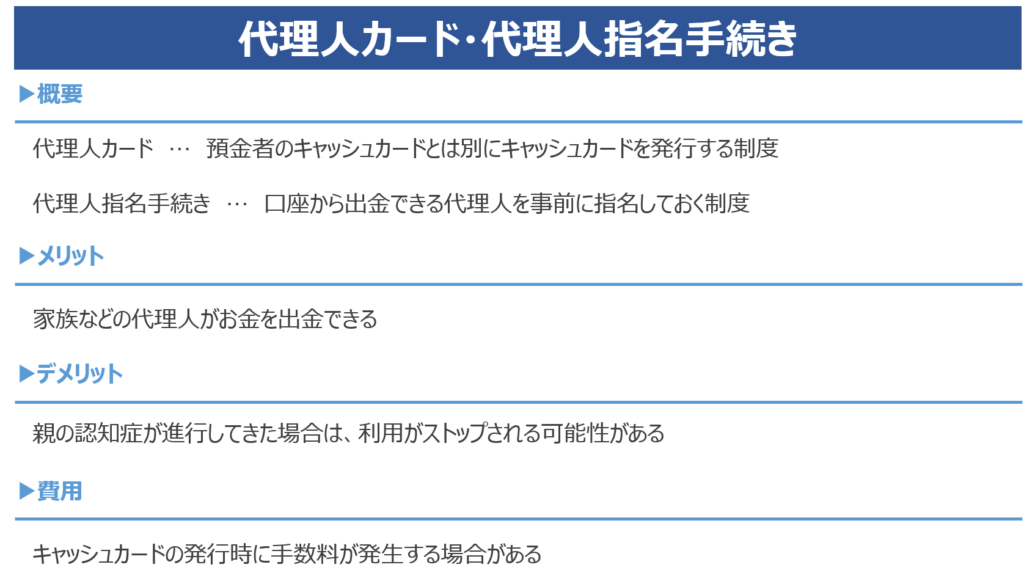

2-3.親のお金を守る方法① 代理人カード・代理人指名手続き

「代理人カード」(家族カードと呼ぶ金融機関もあります)とは、預金者のキャッシュカードとは別に発行されるキャッシュカードをいいます。発行を受けられるのは、「本人と生計を同一にする親族」などのように一定の関係がある親族に限定している金融機関が多いです。作成できるカードの枚数は、1枚のみしか作成できない金融機関もあれば複数の作成が可能な金融機関もあります。

「代理人指名手続き」とは、預金者が元気なうちに、口座から出金できる代理人を指名しておく手続きをいいます。代理人には、例えば「2親等以内の親族」など一定の関係性を持つ者に限定されます。代理人カードによる場合と異なり、窓口での出金に限定されます。また、出金限度額が設定されます。

<メリット>

家族などの文字どおり代理人がお金を出金できることです。代理人であることが確認できれば、親が窓口に出向く必要もありません。

<デメリット>

すべての金融機関で取り扱っているわけではありませんので、検討する場合は事前に確認するようにしましょう。

親の認知症が進行してきた場合は、後述の成年後見制度の利用が推奨されています。各金融機関の判断に委ねられますが、親が判断能力を喪失し、それを金融機関が知れば、代理人と言えども取引ができなくなる可能性があります。

<費用>

利用するには手数料が発生するのが一般的です。例えば、みずほ銀行の場合、キャッシュカードの発行手数料として1,000円かかります。

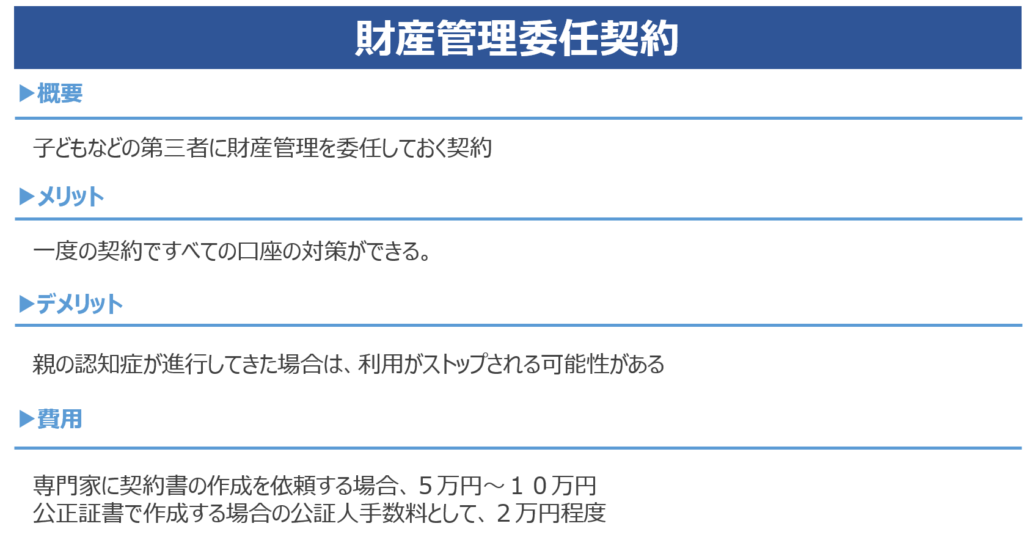

2-4.親のお金を守る方法② 財産管理委任契約

「財産管理委任契約」とは、身体的な衰え・傷病等によって自ら財産管理が行うことが困難となった場合に備えて、子どもなどの第三者に財産管理を委任しておく契約をいいます。

財産管理委任契約を締結しておくことで、キャッシュカードや通帳の管理、引き出し、支払いなどの事務を家族に任せることが可能となります。なお、この契約は公正証書(公証役場で作成するもの)で締結するケースが一般的です。

代理人カード・代理人指名手続きは銀行ごとに手続きが必要ですが、財産管理委任契約は一度締結すれば各銀行で利用することが可能です。

<メリット>

一度の契約ですべて口座の対策ができます。親の通帳や印鑑を子どもに預け、契約で定めた範囲内で様々な財産管理をすることができます。

<デメリット>

財産管理委任契約では引き出しができない金融機関があるようです。メインで利用している金融機関で取り扱いがされているか事前に確認しておくとよいでしょう。

親の認知症が進行してきたことを金融機関が知れば、後述の成年後見制度の利用を推奨され、財産管理委任契約での取引がストップされる可能性があります。

<費用>

初期費用として、専門家に契約書の作成を依頼する場合、5万円~10万円ほどかかります。また、公正証書で作成する場合の公証人手数料として、2万円程度かかります。

継続的にかかる費用として、財産管理期間中の報酬を設定することが可能です。親が子に財産管理を任せる場合は、無報酬とすることが一般的です。

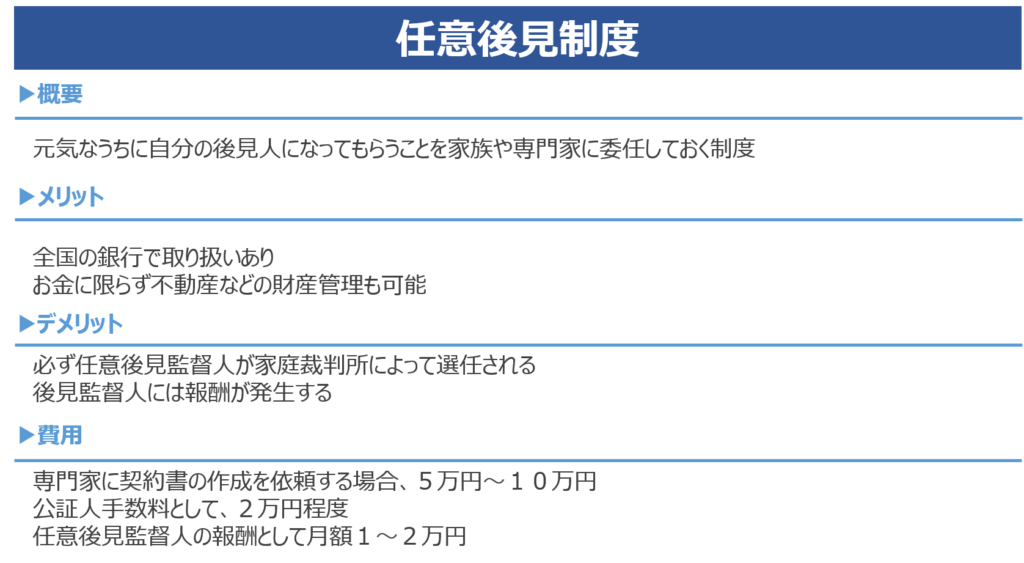

2-5.親のお金を守る方法③ 任意後見制度

「任意後見制度」とは、将来認知症などで自身の判断能力が低下した場合に備えて、元気なうちに自分の後見人になってもらうことを家族や専門家に委任しておく制度をいいます。家庭裁判所が運用している成年後見制度の1つです。後見人は、通常家庭裁判所によって選ばれることになりますが、任意後見制度を利用すれば、自分で後見人を選ぶことができます。任意後見人は、家族でも専門家などの第三者でもなることができます。

任意後見制度は、親が元気なうちに任意後見契約を締結しておくことによって利用が可能となりますが、実際に任意後見が始まるのは、親が認知症により判断能力が低下し、家庭裁判所に申立をしたときとなります。

<メリット>

家庭裁判所が運用しているため、全国の金融機関で取り扱いがされています。また、金融機関から親の意思確認などを要求されることなく口座の管理が可能となります。お金に限らず不動産などの他の財産管理も任意後見人によってできるという利点もあります。

<デメリット>

この制度では、必ず「任意後見監督人」という任意後見人を監督する者が家庭裁判所によって選任され、その者に報酬が発生します。また、「本人の財産を守る」をいう考え方に基づいた制度であるため、親のお金を子や孫のために使用することは原則として禁止されます。なお、任意後見制度の利用を途中で止めることは原則としてできません。

<費用>

初期費用として、専門家に契約書の作成を依頼する場合、5万円~10万円ほどかかります。また、公正証書で作成する必要がありますので、公証人手数料として、2万円程度かかります。

また、任意後見監督人の報酬として月額1~2万円の報酬が発生します。

2-6.親のお金を守る方法④ 家族信託

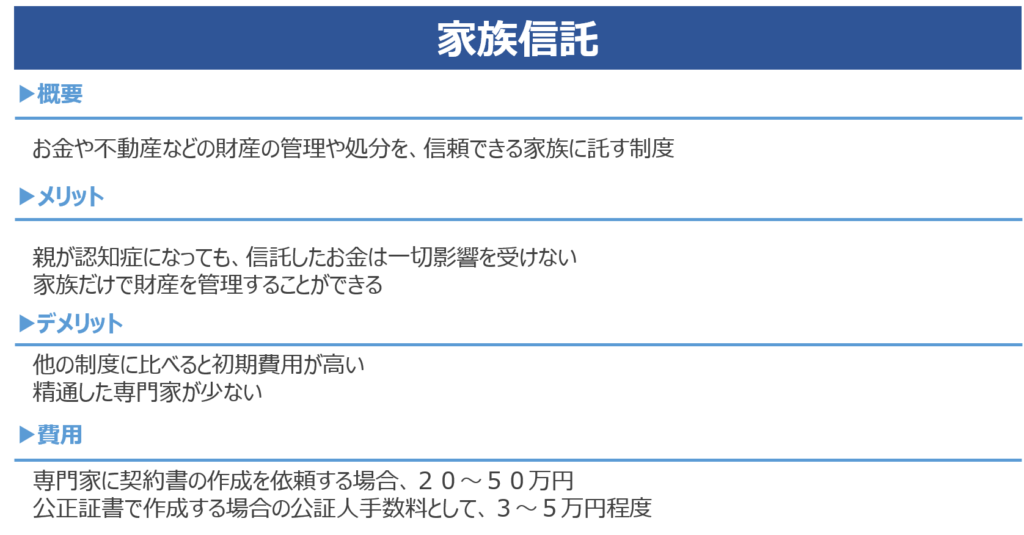

「家族信託」とは、お金や不動産などの財産の管理や処分を、信頼できる家族に託す制度です。財産を託す親を「委託者」、管理を託された子を「受託者」、家族信託によって利益を受ける親を「受益者」といいます。家族信託では、通常、委託者と受益者は同一人物となります。信託という言葉を使用されていると、信託銀行などに財産管理を依頼するものだと誤解している人も多いですが、家族信託は家族の財産管理を家族で行う仕組むです。つまり、信頼できる家族だけで親の財産管理を実現できるのが家族信託という制度です。家族信託を始めるには司法書士や弁護士に依頼するのが一般的です。

[家族信託の基本イメージ]

<メリット>

財産凍結から守りたい親のお金をあらかじめ子に移しておく(=信託する)ことで、家族信託が開始した後に親が認知症になっても、お金は一切影響を受けません。また、家庭裁判所は関係ありませんので、家族だけで財産を管理することができます。

<デメリット>

他の制度に比べると初期費用が高くなります。また、比較的新しい制度であるため、精通した専門家が少ないという点も挙げられます。

<費用>

初期費用として、専門家に契約書の作成を依頼する費用が20~50万円かかります。また、公正証書で作成する場合の公証人手数料として、3~5万円程度かかります。

継続的にかかる費用は原則として発生しませんので、この点は任意後見制度との大きな違いです。もちろん、親子の間で信託報酬をあえて設定することも可能です。

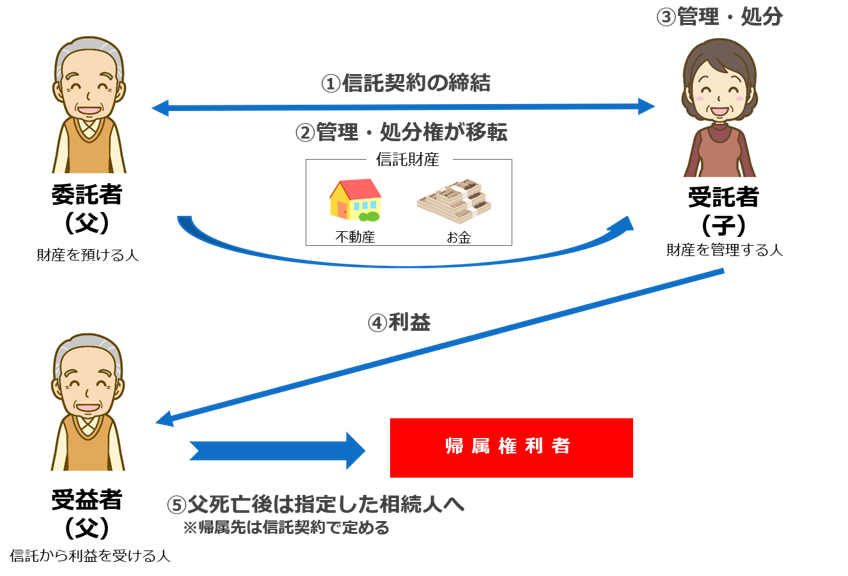

2―7.親のお金を守る方法⑤ 生前贈与

「生前贈与」とは、不動産や金銭などの財産を元気なうちに無償で譲渡することをいいます。生前贈与をしたお金は親の財産ではなくなりますので、口座凍結からお金を守ることができます。生前贈与を行うためには、財産をあげる人である贈与者(ぞうよしゃ)と財産をもらう受贈者(じゅぞうしゃ)が「贈与契約」を締結する必要があります。

<メリット>

財産を子どもにあげてしまう(つまり、子供の財産になるので親が認知症になっても影響を受けない)ため、他の制度と比べて最もシンプルで確実性が高い対策といっていいでしょう。また、親が死亡したあとの遺産分割が不要になり、また、財産がその分減少するため相続対策の効果があります。

<デメリット>

贈与する金額によっては、贈与税が発生する可能性があります。また、当然ですが親のお金ではなくなるため、子どもが自分のために使ってしまうこともできるという点がデメリットとして挙げられます。その他、子どもが複数いる場合などに、一部の者に多額の贈与をすると、将来の相続で紛争の種になってしまうこともあります。

<費用>

贈与契約書の作成を専門家に依頼した場合、3~5万円程度の費用が発生することがあります。また、贈与税が発生する際に税理士に申告を依頼した場合は、5~10万円程度の報酬が発生します。その他、贈与した金額に応じて贈与税を納めることになります。

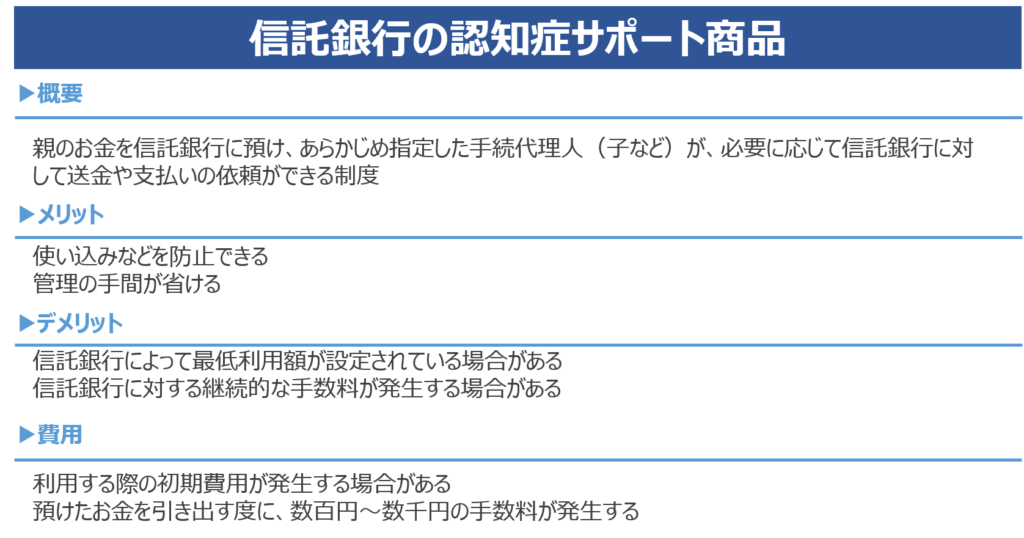

2-8.親のお金を守る方法⑥ 信託銀行の認知症サポート商品

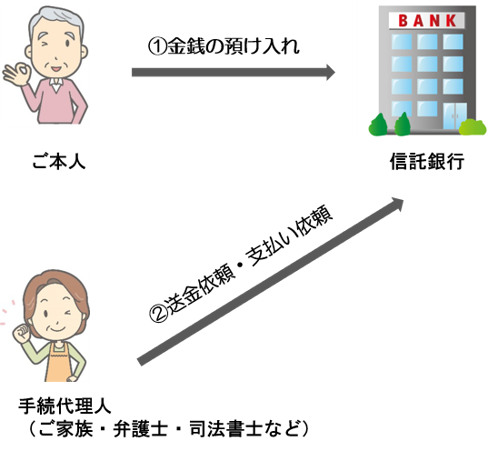

近年、信託銀行による認知症サポートの商品が相次いでリリースされています。親のお金を信託銀行に預け、あらかじめ指定した手続代理人(子など)が、必要に応じて信託銀行に対して送金や支払いの依頼をします。

[認知症サポート商品のイメージ]

<メリット>

お金を信託銀行に預けることになるので、使い込みなどを防止できることです。また、子どもが管理するものではありませんので、管理の手間が省けることにもなります。

<デメリット>

信託銀行によって最低利用額が設定されていたり、信託銀行に対する継続的な手数料が発生します。

<費用>

信託銀行によって異なりますが、利用する際の初期費用と、預けたお金を引き出す度に、数百円~数千円の手数料が発生します。

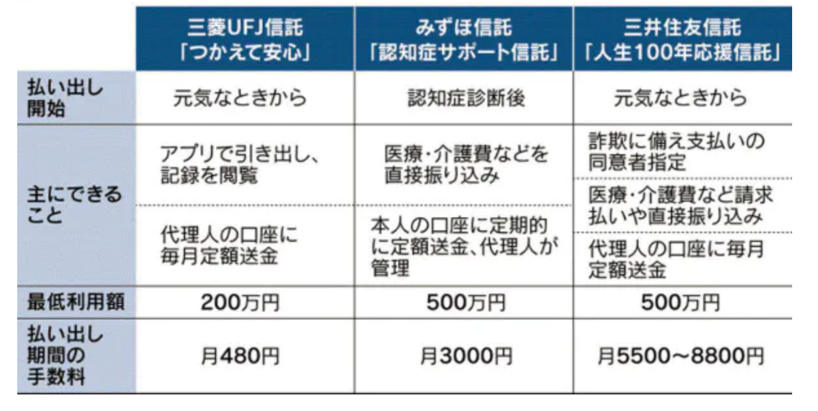

[信託銀行の認知症サポート商品の概要]

(2020年8月30日「日本経済新聞」より)

3.すでに口座が凍結してしまっている場合の対処方法

事前の対策が間に合わず、認知症によって口座が凍結してしまった場合、口座凍結を完全に解除するためには法定後見制度を利用するしかありません。

なお、口座凍結は必ずしも解除しなければならないわけではありません。凍結しても生活に困らない口座であればそのままにするのも1つの選択肢です。この場合は、親が死亡したあとに相続手続をすると口座凍結が解除されることになります。

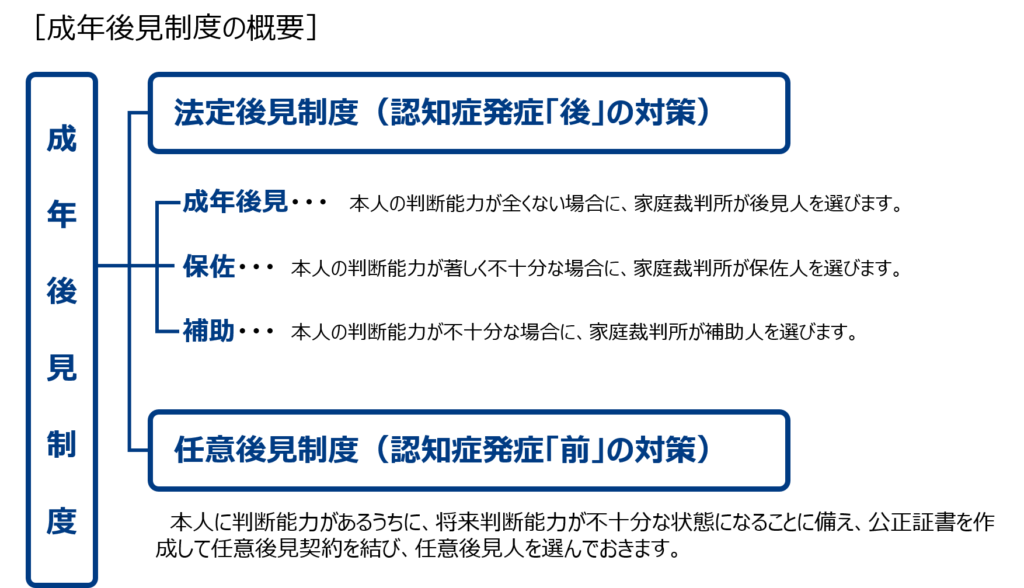

3-1.法定後見制度とは

「法定後見制度」とは、認知症、知的障害、精神障害等によって判断能力が低下している方を対象に、成年後見人等が代わりに財産管理を行う制度です。本人の判断能力の程度に応じて、成年後見、保佐、補助の類型に分かれており、親族などが申し立てることによって、家庭裁判所が後見人を選任します。

お金を守る方法③で紹介した任意後見制度との大きな違いは、任意後見制度は親が元気な内に後見人を親自身が選んでおく制度である一方、法定後見制度は親が認知症になってしまった後に、家庭裁判所が後見人を選ぶ制度であるという点です。

3-2.法定後見制度のデメリットをしっかり理解しておく

口座凍結発生後の唯一の対策である法定後見制度には次のようなデメリットが指摘されています。これらを知らなかったために、親が認知症になった後に後悔している方が後を絶ちません。事前にしっかり理解しておきましょう。

①専門家が後見人になる場合がある

家庭裁判所のデータ(成年後見関係事件の概況-平成31年1月~令和元年12月最高裁判所事務総局家庭局)によると、8割近くのケースで司法書士や弁護士などの専門家が選任されています。

②専門家に対して報酬が発生する

専門家が後見人になった場合、毎月報酬が発生します。報酬額は家庭裁判所が決定します。

③親のためにしかお金を使えない

任意後見制度と同様、「本人の財産を守る」という考え方に基づいた制度であるため、親のお金を子や孫のために使用することは原則として禁止されます。

④途中で止めることができない

法定後見制度を一度利用すると、本人が死亡するまで続くことになります。当初の目的を達成したからと言ってやめられるものではありません。

⑤相続税対策ができなくなる

生命保険、不動産活用、生前贈与などの相続税対策はできなくなります。

4.親のお金を守る“最適”な方法を選択しよう

上記のように、認知症による口座凍結からお金を守るためには様々な方法があります。どの方法を選択するのが家族にとって最適なのかは、なかなか自分では判断が難しいものです。親が元気なうちに、一度弁護士や司法書士などの専門家に相談してみることをおすすめします。専門家というと敷居が高いと思われる方も多いと思いますが、最近は初回の相談は無料で行ってくれる専門家がほとんどですので、一度親子で相談にいってみるとよいでしょう。

4-1最適な方法を選択するために必要なこと

親のお金を守るための最適な方法は、親の年齢、財産規模、家庭環境、ライフプランなどによって異なります。したがって、まずはこれらを整理し、現状を正確に把握することが大切です。

また、どの方法を選択するにも「法律」や成年後見や家族信託などの「制度」の理解がある程度必要となります。それぞれの方法のメリット・デメリットを把握した上で、比較・検討することが求められます。

これらを自分で行うことが難しければ、専門家に一度相談してみるとよいでしょう。

4-2専門家を選ぶ際のチェックポイント

お金の認知症対策には、法律知識が必要です。よって、弁護士や司法書士に相談するのがよいでしょう。ただし、専門家なら誰でも良い訳ではなく家族信託や後見制度の分野に精通している専門家が望ましいでしょう。相談する専門家を選ぶ際は、次のポイントに当てはまっているかを確認してみましょう。

☑後見人としての業務経験が豊富であること

☑家族信託の組成実績が豊富であること

☑特定の対策だけでなく6つの方法を比較して提案してくれること

☑親が亡くなった後の相続対策も同時にアドバイスしてくれること

☑他の専門家(税理士やファイナンシャルプランナーなど)とも連携してサポートしてくれること

5.まとめ

認知症による口座凍結は、今後の家族の人生やライフプランに大きな影響を与える深刻な問題です。親が元気なうちに「最適な」対策を実行しておくことをおすすめいたします。本コラムが、皆様にとって親のお金を守る第一歩を踏み出すきっかけになれば幸いです。最後までお読みいただき誠にありがとうございました。

コメント