円滑な財産承継を実現するための新しい選択肢とは?夫婦で長年かけて築いてきた大切な財産を、これからも安心して管理し、将来スムーズに引き継いでいく、それは多くのご夫婦にとって、とても大切な課題です。

特に日本では高齢化が進み、認知症や判断能力の低下により財産が“凍結”されてしまうリスクが高まっています。また、いざ相続となった際に、親族間でトラブルが生じるケースも少なくありません。

こうした背景の中、近年注目されているのが「夫婦間の家族信託」という仕組みです。家族信託を活用すれば、夫婦それぞれの老後資金や生活をしっかり守りながら、子どもや親族へ段階的・計画的に財産を引き継いでいくことが可能になります。

この記事では、司法書士法人ミラシアで数多くの家族信託相談に対応してきた実務経験をもとに、夫婦間における家族信託の仕組みやメリットを、「認知症対策」「相続対策」両面からわかりやすく解説します。

専門家だからこそお伝えできる実例やアドバイスも交えながら、「わが家にも使えるかも?」と感じていただけるよう丁寧にご紹介していきます。

また、“いつか”は、思っているより急に来ます。

ミラシアでは、お子様のいないご夫婦が、将来どちらかがお一人になっても困らないよう、必要な準備を一緒に整えるサポートを提供します。

残す側が、最後まで責任を持つ。そんなおふたり様対策について、サービスの詳細をまとめました。

このコラムでわかること(ポイント)

ポイント1 配偶者にスムーズに財産を引き継ぐことができる

夫婦の一方が亡くなった際、遺産分割協議や裁判所の手続きなしで、配偶者に財産を承継することができます。また、認知症などで判断力が失われた場合でも、信託契約に基づいて受託者が財産を柔軟に管理できるため、「預金が凍結されて生活費が出せない」といった事態を避けることができます。

ポイント2 子どもへの引き継ぎも、段階的に行える

「いきなり全財産を子どもに任せるのはちょっと不安…」という方でも大丈夫です。第二受託者(予備の管理者)や追加信託の活用によって、子どもに少しずつ役割を引き継ぐことが可能です。段階的に関与してもらうことで、子ども側も実務や責任に慣れていくことができます。

ポイント3 子どもがいない夫婦でも“想い”をつなげる

遺言では配偶者までしか承継先を指定できませんが、家族信託を使えば、配偶者の次に、自分の兄弟姉妹や甥姪など、希望する血縁へ財産を引き継ぐことができます。「自分が亡くなった後、財産が配偶者の親族に渡ってしまうのでは…」という不安も解消されます。

ポイント4 他の制度との組み合わせで“本当の安心”を

家族信託だけですべてが完結するわけではありません。遺言書・任意後見契約・死後事務委任契約・身元保証サービスなどを組み合わせることで、財産の管理・承継だけでなく、生活支援や死後の手続きまでカバーすることができます。

また、信託を一度組んだら終わりではなく、家族や社会状況の変化に合わせて定期的に見直すことも重要です。信託の活用には専門的な判断も必要なため、信頼できる専門家とともに進めていくことが成功のカギになります。

それでは次の章から、夫婦間の家族信託について、より詳しく見ていきましょう。

目次

1. 夫婦間の家族信託が注目される3つの理由

【理由1】認知症になっても財産が凍結しない安心感

日本では、2025年には65歳以上の約5人に1人が認知症になると見込まれています。これは、もはや誰にとっても他人事ではない時代だということです。

たとえば、もしご夫婦の一方特に財産を多く持つご主人が認知症を発症した場合、どのようなことが起こるでしょうか?

預貯金口座は凍結されて引き出せなくなり、株式や不動産の売却も、本人の判断能力がなければ手続きを進めることができません。

その結果、生活費や介護費用が確保できず、配偶者が大きな経済的不安を抱えるというケースが実際に数多く起きています。

当事務所にも、「夫の口座が凍結されてしまい、施設の入居金や介護サービスの支払いに困っている」といったご相談が寄せられています。こうした事態を防ぐ手段として、非常に有効なのが家族信託です。

認知症になる前に、信頼できるご家族(たとえば妻や子どもなど)に財産管理を任せておく信託契約を結んでおけば、本人が認知症を発症した後も、その契約内容に従って、受託者が財産を管理・活用することが可能になります。

たとえば、

毎月の生活費の支払い

介護費用や医療費の支出

必要に応じた不動産の売却や資産の現金化

といった対応が、本人の判断能力に関係なくスムーズに行えるようになるのです。家族信託を活用すれば、夫婦どちらが認知症を発症しても、もう一方が経済的に困ることなく、これまで通り安心して生活を続けることができます。

「財産を守る」だけでなく、「家族の暮らしを守る」という意味でも、家族信託は極めて重要な備えと言えるでしょう

【理由2】相続手続きが簡略化され、配偶者に速やかに承継できる

夫婦の一方が亡くなると、残された配偶者には多くの手続きが待っています。特に相続に関しては、次のような煩雑さが伴います。

預貯金の解約・払戻しには、金融機関ごとに相続人全員の書類・印鑑が必要

不動産の名義変更には相続登記が必要

相続人が複数人いる場合は遺産分割協議が不可欠

たとえば、配偶者と子どもが相続人となる一般的なケースでは、いくら仲の良い親子であっても、相続割合や財産の分け方で意見が食い違うことは少なくありません。感情的な対立に発展してしまうケースもあります。

さらに、子どものいないご夫婦の場合は配偶者のほかに、亡くなった方の兄弟姉妹が相続人になるため、手続きはさらに複雑になります。

関係が希薄な兄弟姉妹との遺産分割協議がスムーズに進むとは限らず、話し合いが難航したり、連絡が取れないケースも多々あるのが実情です。

このような事態に備えるために、有効なのが家族信託です。たとえば、次のように信託契約を設計しておくことで、煩雑な相続手続きを回避できます。

「夫が死亡したら、信託財産は妻が受益者となり、そのまま管理を継続する」

「財産の名義は受託者が保持し、運用・管理・処分も受託者が行う」

このように契約で取り決めておけば、遺産分割協議を経ることなく、妻が信託財産の利益をそのまま受け取り、自由に使えるようになります。信託財産は相続財産とは別枠として扱われるため、通常の相続手続きや名義変更を省略できるのです。

その結果、

葬儀費用や当面の生活費も、妻が信託口口座から速やかに支出可能

相続人全員の戸籍や印鑑を集める必要がない

不動産の名義変更も不要(すでに信託登記済み)

つまり、残された配偶者が「手続き疲れ」に悩まされることなく、日常生活を維持できるという安心感をもたらしてくれます。

【理由3】二次相続(配偶者亡き後の相続)まで見据えた柔軟な設計

夫婦間の家族信託が注目される最大の理由は、その柔軟な仕組みと、将来にわたる包括的な対応力にあります。たとえば、遺言では「自分が亡くなったら財産を配偶者に相続させる」といった “一代限り”の指定しかできません。

しかし、家族信託であれば、

まずは 残された配偶者の生活費や介護費用に使う

配偶者が亡くなったら、残った財産を「子ども」「兄弟姉妹」「甥・姪」あるいは「公益団体」などに渡す

というように、二次相続(配偶者死亡後)まで含めた承継の順序を、あらかじめ契約で決めておくことができるのです。

たとえば、次のようなご希望をお持ちの方にとって、家族信託は非常に効果的です。

このようなケースでは、受益者連続型の信託を組むことで、妻→甥という承継の流れを確実に実現できます。また家族信託は、以下のような複雑な家庭事情にも対応できる柔軟性があります。

障害のある子どもへの 長期的な生活支援(受益権による定期的給付など)

再婚家庭での継子(前妻の子・夫の子)への公平な配慮

特定のタイミングでの財産承継(例:孫が成人したら教育資金を渡す、など)

通常の遺言や贈与では難しいこうした設計も、家族信託であれば契約によってオーダーメイドで対応できるのです。

2. 夫婦に家族信託が必要となる典型的なケース

| ケース | 状況・問題点 | 家族信託でできること |

|---|---|---|

| ケース1 一方の配偶者に財産が偏っている | ・夫名義の不動産・預金が大半 ・夫が認知症になると、妻が資金を使えず生活に困るおそれ | ・判断能力があるうちに信託設定すれば、 夫が認知症になっても妻(受託者)が資産管理を継続可能 |

| ケース2 子どもがいない夫婦 | ・夫婦どちらかが亡くなると、相続人は配偶者+兄弟姉妹 ・配偶者が死亡すると、財産が自分の血縁でなく配偶者側に流れる可能性 | ・「配偶者が死亡したら自分の甥姪へ」など、 二次承継先まで信託契約で指定できる |

| ケース3 自宅の売却を検討している | ・将来の老人ホーム入居に備えたいが、自宅売却のタイミングに迷う ・認知症になると売却不可になるリスク | ・信託財産として自宅を管理すれば、 受託者(子など)が契約に基づき適切なタイミングで売却・現金化できる |

| ケース4 障害のある子どもがいる | ・親亡き後の生活費・医療費・金銭管理が不安 ・福祉制度だけでは足りない可能性 | ・信託財産から子どもの生活費や医療費を 継続的に給付する仕組みを構築できる |

| ケース5 再婚・複雑な家族関係 | ・前婚の子どもや継子がいるため、相続でもめやすい ・意向を反映しづらい | ・「現配偶者の生存中は自宅に住んでもらい、 死亡後は前妻の子へ」といった複雑な希望も契約で明文化できる |

ケース1 一方の配偶者に財産が偏っている

たとえば「夫名義の不動産や預金が大半で、妻の財産はほとんどない」といったご家庭では注意が必要です。

もし財産を持つ方が突然認知症になってしまうと、もう一方の配偶者は自由にお金を使えず、生活費や介護費が支払えないという状況に陥ることがあります。

事前に家族信託を組んでおけば、判断能力を失った後も、受託者(たとえば妻や子ども)が財産を管理できるため、夫婦の生活が継続して安定します。

ケース② 子どもがいない夫婦

お子さんがいない場合、どちらかが亡くなると、配偶者と故人の兄弟姉妹が相続人になります。仮に遺言を書いていても、配偶者が亡くなった後の最終的な財産の行き先までは指定できません。結果として、自分の財産が配偶者の親族に流れてしまうこともあります。

家族信託を使えば、配偶者の死後の承継先も含めてあらかじめ決めておくことができ、「配偶者も、自分の血筋も守る」ことが可能になります。

ケース③ 高齢の親がおり、自宅の売却を検討している

将来的に夫婦で老人ホームへ入居するなどの予定がある場合、今住んでいる自宅をどうするかは大きな課題です。

「いずれは売って費用に充てたいけれど、今はまだ住み続けたい」という場合、家族信託を使えば、タイミングを見て売却するという柔軟な対応が可能になります。

さらに、認知症発症後も受託者(信頼できる子どもなど)が信託契約に基づいて売却の判断を行えるため、財産の現金化によって介護費用や医療費にも備えることができます。

ケース④ 障害のある子どもがいる

親が元気なうちは問題なくても、「親亡き後」に障害のある子どもの生活をどう守るかは、大きな不安材料です。家族信託を使えば、親亡き後も信託財産から子どもの生活費や医療費を継続して支払う仕組みをつくることができます。経済的な安心を残す手段として非常に有効です。

ケース⑤ 再婚・複雑な家族関係

前婚の子どもがいる、あるいは配偶者の連れ子がいるなど、家族構成が複雑なご夫婦では、相続の際にトラブルが生じやすくなります。

たとえば、「現在の妻に自宅を住み続けてもらいたいが、亡くなったら前妻の子に渡したい」といった細かな希望も、家族信託なら契約内容として盛り込めます。ただし、このようなケースでは、関係者全員の同意と理解を得ることが不可欠です。相続人間の不満や争いを防ぐためにも、専門家を交えて慎重にプランを立てましょう。

3. 夫婦間の家族信託を進める基本ステップ

家族信託の設定は、単なる法律手続きではありません。夫婦や家族全体の「これから先」を考える、大切なライフプラン設計のプロセスです。ここでは、家族信託を進める際の基本的なステップを、順を追ってわかりやすくご紹介します。

ステップ①|夫婦で資産状況と将来の希望を話し合う

まず大切なのは、ご夫婦で率直に話し合うことです。現在どんな資産があるのか、老後の生活費や介護の備えはどうするか、住み替えの予定はあるか。さらには、葬儀・お墓・財産の承継方法など、将来のことについてオープンに意見交換してみましょう。

「もし自分が認知症になったら、どうしてほしい?」

「家は将来売る?子に残す?」

「子どもに負担をかけたくないが、誰に託せるか?」

このような問いをきっかけに話すことで、家族信託が本当に必要かどうか、目的は何かがはっきり見えてきます。信託は“何のために使うか”が非常に重要です。目的が曖昧なままだと、形だけの信託になってしまうため、まずはご夫婦の「想い」をしっかり擦り合わせましょう。特に子どもがいないご夫婦の場合、配偶者亡き後の財産の行き先や管理者をどう確保するかが、大きなテーマとなります。

ステップ②|信託設計と受託者の検討

家族信託の設計において、最も重要なポイントのひとつが「誰を受託者にするか」です。

受託者とは、信託契約に基づいて財産を管理・運用する人であり、非常に大きな権限と責任を持つ立場です。通常は、配偶者や子どもなど信頼できる家族が受託者に選ばれますが、慎重な判断が必要です。

▸ 高齢の配偶者を受託者にする場合の注意点

たとえば、妻が認知症対策として自分の財産を夫に信託するような場合、夫を受託者に指定するだけでは不十分です。

受託者である夫が先に判断能力を失ってしまえば、信託が機能しなくなる恐れがあります。

そのため、信託契約には必ず「後継受託者(第二受託者)」を指定しておきましょう。たとえば、「受託者は夫、夫に何かあった場合は長男が後継受託者となる」といった設計です。また、必要に応じて「信託監督人」や「受益者代理人」などの監視・補助役を加えることで、受託者が暴走したり不正を行ったりするリスクも防げます。

▸ 子どもがいないご夫婦の場合の設計ポイント

子どもがいないご夫婦の場合、誰を受託者にするかは特に慎重に検討すべきです。信頼できる身内が近くにいない、頼れる相手がいないという声も多く聞かれます。

このような場合、次のような選択肢を検討します。

| 受託者候補 | 特徴・注意点 |

|---|---|

| 甥や姪などの親族 | 血縁関係があり、信頼関係が築けていれば有力な候補。ただし、負担や責任について事前に十分な説明が必要。 |

| 法人受託者(信託会社・信託銀行など) | 業として受託者となる法人。中立的で安定しているが、取扱条件・費用・受託範囲に制限あり。 |

| 家族信託は利用せず、任意後見制度を活用 | 財産の柔軟な管理ができないため、信託と比べると制限が多いが、信頼できる第三者(司法書士等)を任意後見人にできる。※受託者の代替にはならない点に注意。 |

ステップ③|家族全員で話し合い、同意を得る

法律上、家族信託は「委託者と受託者」の契約だけで成立します。しかし、実際には家族全員の理解と協力が不可欠です。

特に、遺産の承継に関わる内容が含まれている場合は要注意です。後から「そんなこと聞いていない」と揉めることのないよう、あらかじめ子どもや兄弟姉妹にも内容を説明し、納得してもらうことが非常に重要です。

当事務所でも、契約前には家族会議の開催を推奨しており、ご本人から直接「なぜ信託をするのか」「どんな意図があるのか」を伝えていただくことで、皆さんの理解と安心につながるケースが多くあります。

信託は比較的新しい制度のため、最初は戸惑うご家族もいらっしゃいますが、専門家が一緒に説明を行えば、ほとんどのご家族は前向きに協力してくださいます。何より大切なのは、オープンなコミュニケーションです。

ステップ④|専門家に相談し、正式な契約手続きへ

信託の内容がまとまったら、次は専門家への依頼と契約手続きです。司法書士や弁護士などの専門家が、法的な側面からしっかりとサポートします。

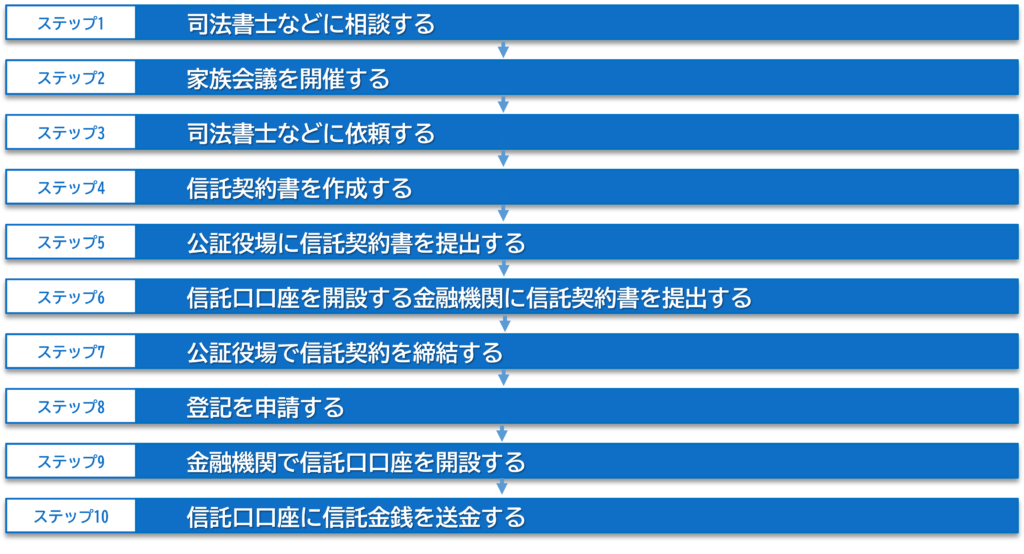

▸ 家族信託の流れ

一般的な手続きの流れは以下のとおりです。標準的な家族信託の場合、スタートするまでに約2ヶ月~3ヶ月かかることが多いです。

【家族信託の流れ】

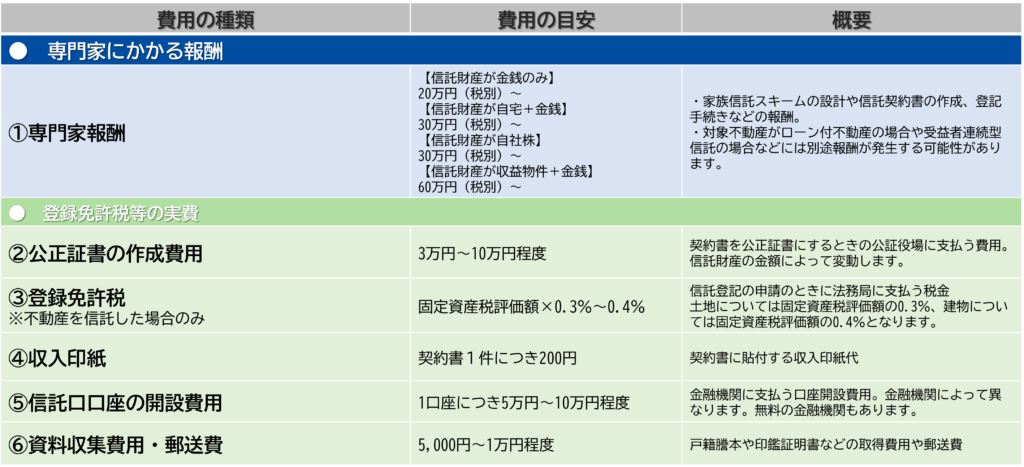

▸ 家族信託にかかる費用

費用はケースによって異なりますが、一般的に下記の費用が発生します。

【家族信託の費用】

将来、財産が凍結して法定後見や訴訟になるリスクやコストを考えると、「安心を前もって買う」意味での費用負担とご理解いただく方が多いです。

【参考コラム】

ステップ⑤|信託運用の開始と、定期的な見直し

信託契約が成立したら、いよいよ受託者による財産管理がスタートします。受託者は、契約内容に従って財産の管理や処分を行います。ただし、信託は「一度決めたら終わり」ではありません。

家族構成やライフスタイルの変化、社会制度・税制の改正など、状況に応じて内容を定期的に見直すことが大切です。

たとえば:

お孫さんが生まれた

新たな財産が増えた

想定していなかった医療・介護ニーズが出てきた

といった場合には、信託内容の修正や「追加信託」を行うことも可能です。なお、委託者や受益者が認知症を発症してしまうと、内容の変更ができなくなる可能性があります。そのため、見直しや修正は判断能力があるうちに行うことが肝心です。信託は「作ったら終わり」ではなく、「家族の変化にあわせて育てていくもの」と考えるとよいでしょう。

追加信託(ついかしんたく)とは、すでに締結した信託契約に対して、あとから新たな財産(例:金銭、不動産など)を加えて信託することをいいます。

たとえば、最初は不動産だけを信託しておき、後から金銭(預金から払い出した現金など)を追加する、あるいは状況の変化に応じて別の不動産を加える──といった段階的な信託活用が可能です。契約当初は最小限の財産でスタートし、後から必要に応じて段階的に信託を広げる設計も可能です。

4. 受託者は誰に?夫婦がおさえるべき信託設計のポイント

家族信託を効果的に機能させるためには、契約内容の設計が極めて重要です。

ここでは、特に「夫婦間の家族信託」においておさえておくべき2つのポイントをご紹介します。

ポイント① 夫または妻を受託者にする場合は「後継ぎ」を必ず用意する

夫婦で信託を組む場合、よくあるパターンとして、

夫が委託者(財産を託す人)で、妻が受託者(財産を管理する人)

またはその逆(妻が委託者で、夫が受託者)

といった 配偶者同士で信託を完結させる形があります。

たとえば「認知症が心配な夫の財産を、妻が信託を受けて管理する」という設計です。夫婦間だけで完結するため、生活スタイルを大きく変える必要がなく、安心して導入しやすい点が魅力です。実際、当事務所でも「まずは夫婦間だけで信託をスタートしたい」というご相談は多くあります。

しかし、この設計には注意点があります。それは、受託者である配偶者が万一倒れた場合、信託の管理がストップしてしまうリスクがあることです。たとえば、受託者である妻が先に認知症になったり亡くなった場合、誰も信託財産を管理できず、結果として財産が凍結されてしまう事態に陥ります。このリスクを防ぐには、あらかじめ後継受託者(第二受託者)を信託契約の中で指定しておくことが極めて重要です。

たとえば:

第一受託者:夫

第二受託者:夫の妹、甥・姪など

と設定しておけば、万が一夫が受託者として機能できなくなっても、妹にスムーズに受託者の地位が引き継がれ、信託財産の管理が継続できます。

ポイント2 親から子への財産承継は「段階的移行」で安心設計を

高齢の夫婦の場合、「将来的には子どもに財産管理を任せたい」と考えることも多いですが、「いきなり全財産を任せるのは不安…」というお気持ちも当然です。

そんなときに有効なのが、家族信託による段階的な承継です。はじめは夫婦間で信託を組み、必要に応じて子どもにバトンを渡していく設計です。以下のような2つのプランが代表的です。

ケース1:第二受託者方式による引継ぎ

最初は配偶者が受託者となり、契約上「受託者に何かあったときは、子どもが後継受託者として就任する」と定めておく方法です。

たとえば:

委託者兼受益者:夫

第一受託者:妻

第二受託者:長男

このように設定すれば、妻が元気なうちは夫が管理を担い、将来的に妻に万一があった場合は、長男に自動的に管理が移ります。

この方法なら、今の生活スタイルを維持しながら、将来にもしっかり備えられます。また、子どもにとっても「将来受託者になる」という自覚が生まれ、少しずつ信託財産の管理を学ぶ良い機会が作りやすいでしょう。

ケース2:追加信託による小出し移行

こちらは、最初からすべてを信託するのではなく、一部の財産のみを信託に入れてスタートする方法です。

たとえば、

最初は金銭(現金)だけ子どもを受託者にして信託契約を結ぶ

運用状況や子どもの対応を見ながら、不動産やその他の資産を段階的に信託へ追加していく

という流れです。

この方法は、親にとって「子にすべて任せるのは不安」というお気持ちに寄り添いながら、子ども側も段階的に責任感と経験を育んでいける設計となります。ただし、追加信託のたびに契約書の変更や登記費用がかかることがあるため、費用対効果を考慮しながら段階数を調整することが大切です。専門家と相談しながら進めましょう。

このように、家族信託は「いきなりすべて任せる」ことを前提とせず、家族の状況に合わせて段階的に進められる柔軟な仕組みです。

親から子へ、あるいは夫婦間で、それぞれのご家庭の考え方や信頼関係に合わせた設計が可能ですので、ぜひ最適な形を専門家と一緒に考えてみてください。

5. 子どもがいない夫婦こそ、家族信託の活用を

「配偶者の生活を守りつつ、自分の血筋にも財産を残す」方法とは?日本では晩婚化や少子化の影響により、子どもを持たない夫婦の世帯数は年々増加しています。そんな中、「自分が亡くなった後、配偶者の生活を守り、最終的には自分の兄弟姉妹や甥姪に財産を遺したい」というご相談が数多く寄せられています。

しかし、ここで知っておいていただきたいのは、この希望は遺言だけでは実現できないということです。特に、遺言や法定相続制度の限界を知らずにいると、意図しない形で財産が他家系へ移ってしまうリスクがあります。

そうした事態を避けるために、子どもがいない夫婦にこそ「家族信託」という選択肢が極めて有効なのです。

5-1. 子どもがいない夫婦に起こりがちな“財産の逆流”問題とは?

まずは、家族信託を導入しない場合に起こる問題点を確認しておきましょう。

【ケース例】

夫Aさん・妻Bさん(いずれも兄弟姉妹あり、子どもなし)

Aさんが死亡すると、相続人は妻BさんとAさんの兄弟姉妹となる

BさんがAさんの遺産を相続(遺言で全て取得したとする)

数年後、Bさんも死亡 → 相続人はBさんの兄弟姉妹

結果:Aさんの築いた財産が、Bさんの血縁にすべて渡ってしまう

Aさんの思いとしては、「自分が築いた財産なのだから、妻の生活のために使ってもらった後、最終的には自分の血筋(甥姪など)に渡したい」と考えていたかもしれません。ところが、遺言では「配偶者→自分の血縁」といった“2代先”までの指定はできないため、希望は叶わないまま、財産は全く別の家系に移ってしまうのです。

5-2. なぜ遺言だけでは不十分なのか?民法の限界

遺言は、財産の行き先を指定する有効な手段のひとつです。しかし、法律上その効力が及ぶのは「本人の死後、直接の相続先まで」、つまり一代限りに限定されています。

| 遺言でできること | 遺言ではできないこと |

|---|---|

| 「自分が亡くなったら、妻に財産を相続させる」 | 「妻が亡くなったら、その財産を自分の甥に渡す」 |

書いてくれるかどうかは不確実

認知症などにより遺言作成能力が失われる可能性がある

別の親族の影響で内容が変更される可能性もある

というように、配偶者の意志に頼ること自体がリスクになり得るのです。

5-3. 家族信託なら“2代先”の財産の行き先まで契約で指定できる

こうした遺言の限界を補完し、自分の意思で2代先まで財産の承継先をコントロールできるのが家族信託の最大のメリットです。

特に「受益者連続型」の家族信託を活用すれば、

自分の死亡後:配偶者が信託財産を管理・使用(生活費・介護費等)

配偶者の死亡後:自分の甥姪など“次の世代”へ財産を承継

という流れを、あらかじめ契約の中で明確に定めることが可能です。

▶ 具体例・図解で比較

【遺言だけの場合】

【家族信託を活用した場合(受益者連続型)】

委託者:夫H、受託者:妻W(予備:妹M) 受益者:夫H → 妻W(第二受益者) → 甥姪N(帰属権利者)

表で比較:遺言と家族信託の相違点

| 比較項目 | 遺言のみの場合 | 家族信託を活用した場合 |

|---|---|---|

| 配偶者への財産承継 | ◎(遺言で指定可能) | ◎(第二受益者として契約) |

| 配偶者亡き後の行き先 | ×(指定不可) | ◎(残余受益者として指定) |

| 財産の凍結リスク | △(認知症で資産停止) | ◎(受託者が継続管理) |

| 相続手続きの負担 | 高い(遺産分割協議が必要) | 低い(契約に基づく移行) |

| 想定どおりの承継が可能か | ×(不確実) | ◎(二次承継まで明確) |

「子どもがいないご夫婦の相続の不安」を根本的に解消することができます。

5-4. 信託設計に必要な“受託者”という存在と現実的な課題

家族信託を有効に活用するには、受託者=財産を預かって管理・運用してくれる人の存在が不可欠です。これは、委託者(財産の持ち主)が信頼を寄せられる相手である必要があります。

しかし、子どもがいないご夫婦の場合、

「受託者にできる人がいない」

「甥や姪とは疎遠で頼みにくい」

「信託会社に頼みたいが費用が高額で難しい」という声も多く聞かれます。

現実的な選択肢

そこで、現実的には下記のような選択肢を検討することになるでしょう。

| 選択肢 | メリット | 注意点 |

|---|---|---|

| 甥・姪などの親族 | 家族内で柔軟に対応可能 | 責任の重さ・管理能力・同意取得が必要 |

| 法人の受託者(信託会社など) | 専門性と継続性あり | 最低資産額など条件がある/費用が高い |

| 任意後見制度の併用 | 身上保護も任せられる | 財産の柔軟な管理は信託に劣る |

5-5. 実際の家族信託活用例(実務事例)

「妻に使ってもらったあと、残りは自分の甥に遺したいんです」「うちは子どもがいないんです。妻に先立たれたら、僕の財産は全部妻の兄弟にいくことになる。それはちょっと違うんじゃないかと思っていて…」

そう語ってくださったのは、80代のご夫婦のご主人。長年一緒に暮らしてきた奥様と穏やかな老後を送っているものの、

「自分にもしものことがあった後、残された妻が困らずに暮らせるようにしておきたい」

「そして妻の死後は、自分の甥に財産を引き継がせて、家系をつなぎたい」

というお気持ちを強く持っていらっしゃいました。

実はこのようなご相談は、決して珍しいものではありません。

家族信託を活用した実際の設計例:

| 役割 | 指定した人 |

|---|---|

| 委託者・当初受益者 | 夫(相談者) |

| 第一受託者 | 夫(自身が管理) |

| 第二受託者 | 夫の妹 |

| 第二受益者 | 妻(夫死亡後、受益権を取得) |

| 残余受益者 | 夫の甥(お世話になった親族) |

生前は夫が自ら財産管理を行い

夫の死亡後は妻が信託財産を受け取って生活費等に充て

妻が亡くなったあとは、残った財産が夫の甥へ自動的に引き継がれる

という希望どおりの承継ルートを契約で確定できました。もちろん、遺産分割協議や相続登記といった煩雑な手続きも一切不要です。ご夫婦からは「これで私たちも安心。甥にも迷惑をかけずに、きちんと想いを伝えられる」という言葉をいただきました。

このように、子どもがいないご夫婦だからこそ、「配偶者→自分の血縁」へとつなぐ設計が必要なのです。遺言ではカバーしきれない「その先の世代」を見据えた対策として、家族信託は極めて有効な手段となります。

5-6. まとめ~子のいない夫婦の“後悔しない財産承継”は家族信託から

子どもがいないご夫婦にとって、「配偶者に財産を残したい」「でも、その後は自分の血縁(兄弟や甥姪)に受け継いでほしい」といった希望は、とても自然なものです。

ところが、遺言だけではその“次の承継”までは指定できません。また、判断能力が落ちたときには財産が動かせなくなり、生活に支障が出ることもあります。家族信託なら、そんな不安をあらかじめ取り除くことができます。

家族信託が選ばれる4つの理由

✅ 遺言ではできない“その後”の承継先まで指定できる

→ 配偶者の次に、自分の兄弟姉妹や甥姪へ遺すことも契約で可能です。

✅ もしものときの「財産の凍結」を防げる

→ 認知症などで判断力が落ちても、受託者が契約に基づいて財産を管理できます。

✅ 面倒な相続手続きや遺産分割協議が不要になる

→ 信託財産は“相続財産”ではないため、相続人全員の同意は必要ありません。

✅ 「自分の思いどおり」に財産の行き先を決められる

→ 契約で承継先をあらかじめ確定できるので、想定外の人に渡る心配がありません。

6. 家族信託と併せて検討したい、その他の制度・契約

「信託だけではカバーできない部分」に、どう備えるか?

家族信託は、財産の管理や承継をスムーズに行うための非常に優れた制度ですが、それだけですべての老後対策が完結するわけではありません。信託がカバーできるのは、あくまでも「財産の管理」や「相続対策」に関する部分です。生活面の支援や死後の手続きまで含めて安心を得るには、他の制度や契約を併せて準備しておくことが大切です。

ここでは、家族信託と一緒に検討しておきたい4つの制度をご紹介します。

6-1. 遺言書:信託では対応できない部分を補う

家族信託を利用していても、遺言書は「もう不要」ということにはなりません。信託では管理しない財産や、葬儀・お墓などの意思表示、家族へのメッセージのようなことまで含めて書いておけるのが遺言です。

たとえば、次のような内容は遺言でしか対応できません:

信託に含めなかった預貯金や動産(車・宝石など)を誰に渡すか

自分の葬儀の方法や埋葬先についての希望

信託財産とは別の不動産の処分や、特定の人への贈与

また、夫婦でお互いに全財産を遺す「夫婦間の遺言」も大切です。公正証書で作成しておけば、家庭裁判所の検認も不要で、より確実に希望を実現できます。家族信託と遺言は役割が異なるため、両方を併用するのが最も安心できるかたちです。

【参考コラム】

6-2. 任意後見契約:生活や身の回りのサポートを担う

家族信託は、財産の管理や承継を行うための仕組みであり、たとえば「お金の出し入れ」や「不動産の売却」などは、信託契約によって可能になります。

しかし、信託ではどうしてもカバーできない領域があります。それが、本人の日常生活に関する身上監護(身上保護)です。

たとえば、次のようなことは、家族信託では対応できません。

介護サービスの契約や解約

病院との手続き(入院・手術の同意など)

年金や福祉サービスの申請・届出

運転免許証の返納や住民票の手続き

このような“本人の生活に関わること”を代わりに行ってもらうには、任意後見契約が必要です。

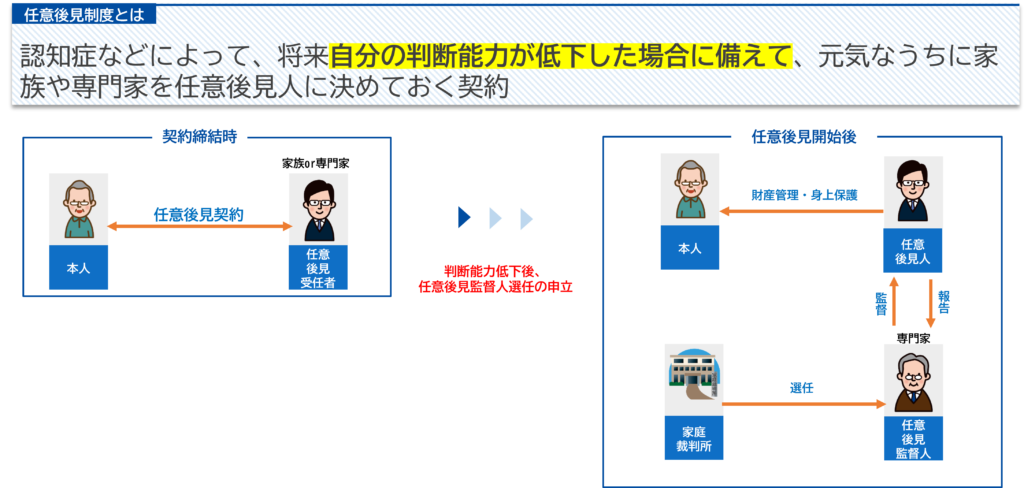

任意後見契約とは?

判断能力がしっかりしているうちに、将来に備えて信頼できる人を「任意後見人」としてあらかじめ契約で定めておく制度です。

本人が認知症などで判断できなくなったとき、家庭裁判所を通じて任意後見が発動し、その人が正式な代理人として身の回りのサポートを行えるようになります。

【任意後見制度】

親族がいない方には“特に重要”な仕組みです

任意後見は、配偶者や子ども、兄弟姉妹がいるご家庭であれば、家族内で対応できるケースも多くあります。しかし、近年は次のような方が増えています:

子どもがいない

配偶者が高齢・病弱

兄弟姉妹とも疎遠で頼れない

親族はいるが、関係性が薄く任せたくない

こうした方にとって、自分の生活を信頼できる誰かに任せる手段として、任意後見契約は極めて重要です。

「将来困ったとき、誰が自分の代わりに手続きをしてくれるのか」

「入院や施設入所のときに、誰が動いてくれるのか」

その答えを契約によって用意できるのが、この制度です。

専門家との契約も可能です

任意後見契約は、必ずしも親族と結ばなければならないわけではありません。司法書士や弁護士などの専門家と契約することで、家族の代わりとなる第三者による支援体制を築くことが可能です。

たとえば当事務所では、次のようなご相談を多くお受けしています。

高齢夫婦で子どもがいない → 配偶者を第一受託者にしつつ、任意後見人に司法書士を設定

独身で頼れる親族がいない → 家族信託+任意後見契約で包括的に備える

このように、家族信託では「お金の管理」、任意後見では「生活の管理」を担う形で、両者を併用すれば、老後のあらゆる場面に備えることができるのです。

【参考コラム】

【家族信託と任意後見の比較】

| 比較項目 | 家族信託 | 任意後見契約 |

|---|---|---|

| 財産の管理 | ◎ | △(制限あり) |

| 介護・医療契約の代行 | × | ◎ |

| 行政手続きの代理 | × | ◎ |

| 柔軟性・即時性 | ◎(すぐ発動) | △(発効には家庭裁判所の関与が必要) |

6-3. 死後事務委任契約:自分が亡くなった後の手続きを託す

家族族信託や任意後見契約は、生前の財産管理や生活支援にはとても有効な手段です。しかし、自分が亡くなった“その後のこと”については、これらの制度ではカバーできません。

たとえば、

葬儀の手配や埋葬先の決定

火葬・納骨

死亡届の提出や健康保険・年金の停止

公共料金や各種契約の解約(携帯・光熱費・クレジットカードなど)

賃貸住宅の解約・明け渡し、遺品整理、家の片づけ

こうした「死後の事務手続き」は、通常は家族(子どもや配偶者)が行います。

しかし

✅ 子どもがいない

✅ 配偶者も先に亡くなっている

✅ 頼れる親族がいない、または高齢・遠方

✅ 子どもはいるが負担をかけたくない

このような方にとって、「自分が亡くなった後のことを誰に任せるのか?」は、とても現実的で切実な問題です。

死後事務委任契約とは?

死後事務委任契約とは、自分が亡くなった後に必要となる各種手続きを、あらかじめ信頼できる人(または専門家)に“契約”で任せておく仕組みです。

契約を結んでおけば、依頼を受けた人はご本人の死後、決められた内容に従って各種手続きを行ってくれます。本人の希望どおり、または事前に決めた内容に沿って死後事務を代行してくれます。

家族がいなくても「ひとりで悩まなくていい」仕組み

この契約は、特におひとりさま(配偶者や子どもがいない方)や、将来的にひとり暮らしになる可能性がある方にとって、

“自分が亡くなった後の不安をなくす”ための、非常に心強い手段です。

実際、当事務所にも次のようなご相談が増えています。

「夫に先立たれて、私ももう高齢。亡くなった後のことを子どもたちに任せるのも申し訳ないし…」

「兄弟はいるけど、高齢で頼めない。友人にも迷惑をかけたくないんです」

「遺言や信託は用意したけど、死後の手続きまでは誰もやってくれない」

このような方に対して、家族信託や任意後見とセットで、死後事務委任契約を結んでおくことを強くおすすめしています。

誰と契約するのか?

死後事務委任契約は、法律上は「誰に頼むか」に制限はありません。親しい友人や親族でも可能ですが、実務的には専門家(司法書士など)や信頼できる団体との契約が安心です。

遺族に迷惑をかけたくない

家族との関係が希薄

客観的でプロの対応を望む

金銭のやり取りや事務量が多くなる見込み

といった場合には、専門職に依頼することで、死後事務が適切に執行され、希望どおりの“終わり方”を準備することができます。

6-4. 身元保証サービス:施設入居や入院時の「保証人問題」に備える

近年、ひとり暮らしや子どもがいない高齢者の方々にとって、「施設に入りたくても、保証人がいない」という問題が深刻になっています。高齢者住宅や介護施設、病院に入院する際、「身元保証人を立ててください」と言われることがほとんどです。

身元保証人とは、本人が何らかの事情で判断できないときや、急な入院・事故・支払いなどが発生したときに、本人の代わりに連絡を受け、必要な対応をしてくれる人のことです。

身元保証人のなり手がいない・・・

「子どもがいないので頼れる人がいない」

「配偶者はいるけど、すでに高齢で保証人にはなれない」

「兄弟や親戚には迷惑をかけたくない」

「子どもはいるけど遠方にいて現実的ではない」

このような方にとって、“保証人がいない”ことが原因で、施設入居や治療が前に進まないケースが増えているのです。

そんなときに役立つのが「身元保証サービス」です

身元保証サービスとは、専門の団体や会社、または専門職(司法書士・弁護士など)が、本人と契約を結んで「身元保証人」になってくれるサービスです。

主に、以下のような場面で利用されます:

高齢者施設や病院の入居・入院手続き時の保証

緊急時の連絡先としての対応

入院や手術の同意が必要になった際の支援

万が一のときの搬送・退去・家財処分など(※死後事務委任とセットの場合も)

つまり、家族の代わりに“緊急時に頼れる人”をあらかじめ契約しておくことで、高齢期の安心と選択肢を広げることができるのです。

6-5. 信託+他制度を組み合わせた「安心の仕組み」を

ここまでご紹介してきたように、家族信託はあくまでも財産管理・承継を目的とした制度です。老後を本当の意味で安心して過ごすためには、生活の支援、死後の手続き、保証人の確保といった“信託以外”の備えも合わせて整えることが大切です。

お金の管理:家族信託

財産以外の承継や意思表示:遺言書

生活のサポート:任意後見契約

死後の対応:死後事務委任契約

入院・入所時の保証:身元保証サービス

これらを必要に応じて組み合わせることで、暮らし全体を守る仕組みが完成します。「家族信託をしたからもう安心」と思わず、「信託を中心に、必要な備えをバランスよく整える」ことが、これからの終活の新しい形です。

7. まとめ:夫婦の「もしも」に備える家族信託は専門家と計画的に

夫婦間の家族信託は、認知症や相続に対する不安を軽減し、おふたりの大切な時間と財産を守るための心強い仕組みです。

本コラムでご紹介したように、家族信託を活用することで、

配偶者への円滑な財産の承継

認知症など万一の際の財産凍結リスクへの備え

お子さんや親族への段階的な資産移行(後継受託者や追加信託の活用)

子どもがいないご夫婦でも、財産の“最終的な行き先”まで契約でしっかり決められる柔軟性

といった多くの課題に、具体的な対策を講じることができます。

とはいえ、一度信託を組んだからといって、それがゴールではありません。家族の状況や社会制度の変化に応じて、内容を定期的に見直し、常に最適な状態を保つことが大切です。そのためにも、家族信託の経験が豊富な専門家のサポートを受けながら進めることが成功のポイントです。

司法書士法人ミラシアでは、相続・家族信託の専門家として、これまで多くのご夫婦やご家族の信託設計をお手伝いしてまいりました。

「どこから考えればいいかわからない」「うちの場合はどうなるの?」という段階でも、お話を丁寧にお伺いしながら、ご夫婦それぞれの想いに寄り添ったご提案をいたします。初回のご相談は無料です。どうぞお気軽にお問い合わせください。

ご夫婦で築いてきた大切な財産と暮らしを、これから先も安心して守るために。家族信託という選択肢を、ぜひ前向きにご検討いただければと思います。将来への備えに早すぎるということはありません。その一歩が、ふたりの明日をもっと安心に、もっと自由にしてくれるはずです。

コメント