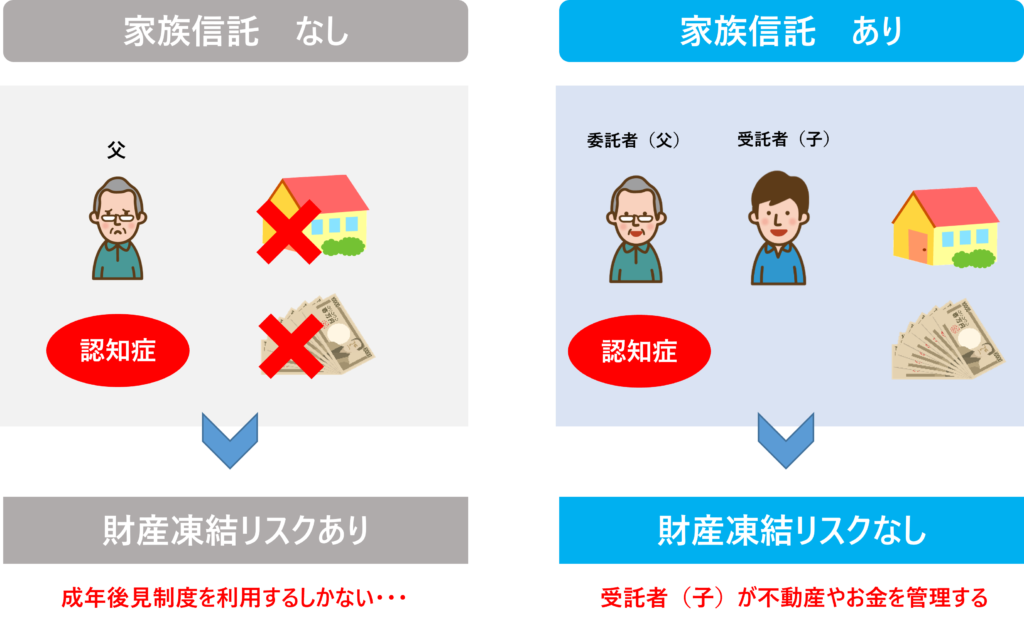

もしあなたの親がいつの日か認知症になってしまった場合、”預貯金や不動産などの財産が凍結されて使えなくなってしまう可能性”があることをご存知でしょうか?

財産の凍結は「親の預貯金が引き出せない」、「実家を売りたいのに売れない・・・」など親の財産に広く影響を及ぼすため、認知症への備えをしておらず途方に暮れるご家族をこれまで幾度となく目にしてきました。

↓【参考】家族信託の詳細はこちらをご覧ください。↓

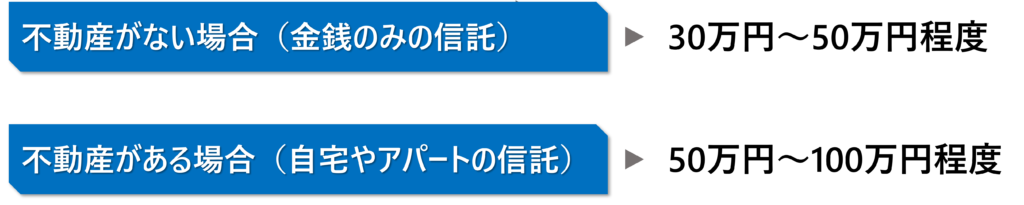

家族信託は認知症により財産凍結を防ぐことにつながる非常に有用な制度ですが、家族信託を利用するには最低30万円~50万円程度はかかる(依頼する専門家や財産額によって異なる)といわれています。決して安い金額ではありませんので、費用面を心配する方が多いのも事実です。

そのため、費用の相場や内訳を事前に知っておくことがとても重要になります。自分の家族で家族信託を利用すると「どのくらいの費用がかかるのか」を事前に知っておくと安心です。家族信託がスタートした「後」に費用がかかる場合も知っておきましょう。

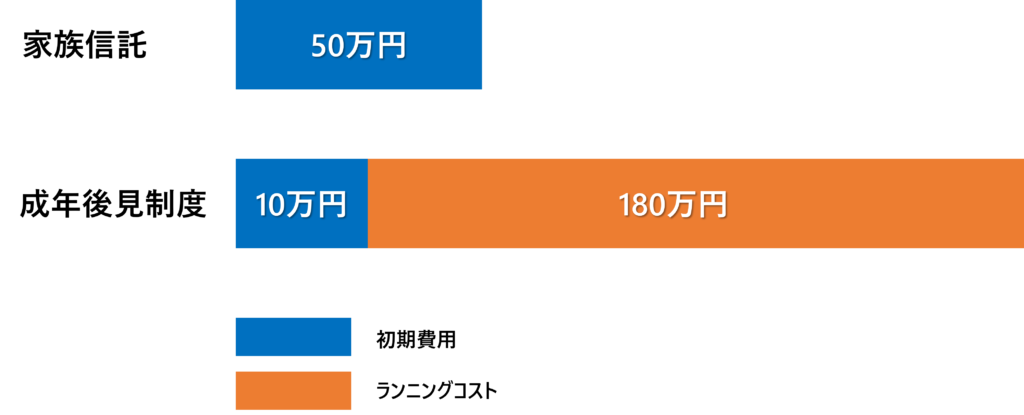

また、成年後見制度を利用した場合の費用と比べることも大切です。信託を利用しないまま親が認知症になってしまうと、後見制度を利用することになるでしょう、家族信託は基本的に「初期費用」だけがかかる場合がほとんどですが、成年後見制度は「亡くなるまで」ずっと費用がかかる可能性があります。家族信託を利用することで親の財産のコストを抑えることができる場合があります。

本コラムでは、家族信託にかかる全費用の内訳や相場などを分かりやすく解説いたします。これまで150件以上の家族信託を取り扱った当社だからこそ分かる「費用をなるべく抑えつつ、質の高い家族信託」を行うポイントもご紹介します。是非最後までご一読ください。

また、私たちミラシアは、2017年から2025年の8年間で、不動産の信託だけで346件という業界トップクラスの実績を積み重ねてきました。

その経験を踏まえて、お伝えしたいことがあります。実は、自宅不動産の家族信託は同じ実施内容であっても、どこに依頼するかによって費用が大きく変わります。

実際に、相談先によって費用が2倍変わるケースも珍しくありません。

「どうして、相談先ごとに費用差が生まれるのか」その理由と、安心して自宅不動産をお任せいただけるミラシアの家族信託について、詳細をまとめたページをご覧ください。

⇒自宅不動産をお持ちの方に向けた家族信託サービスについて詳細はこちら

目次

1 家族信託にかかる費用の全体像と内訳

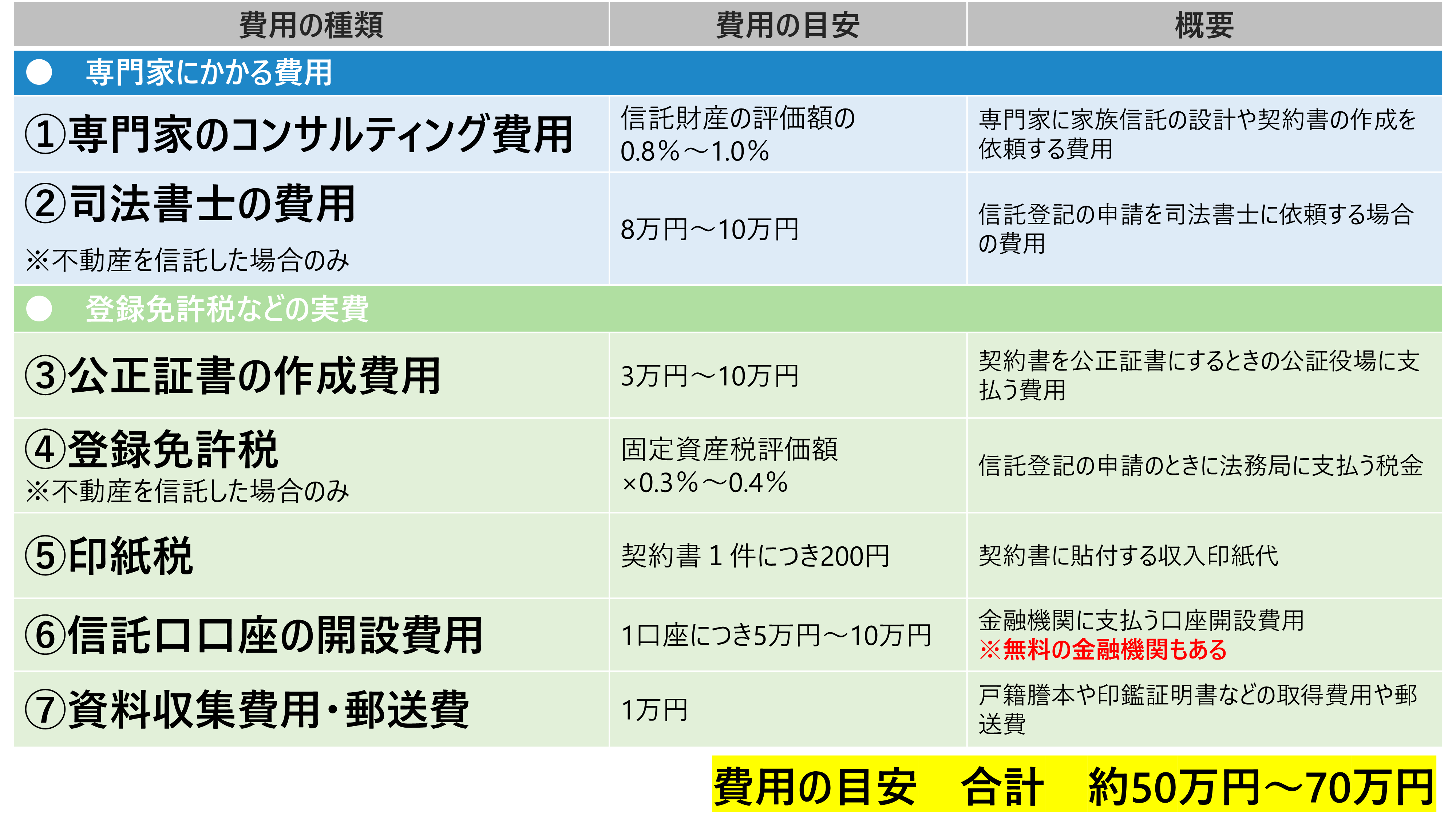

【家族信託の費用の全体像と内訳】

まずは、家族信託にかかる費用の全体像を確認してみましょう。

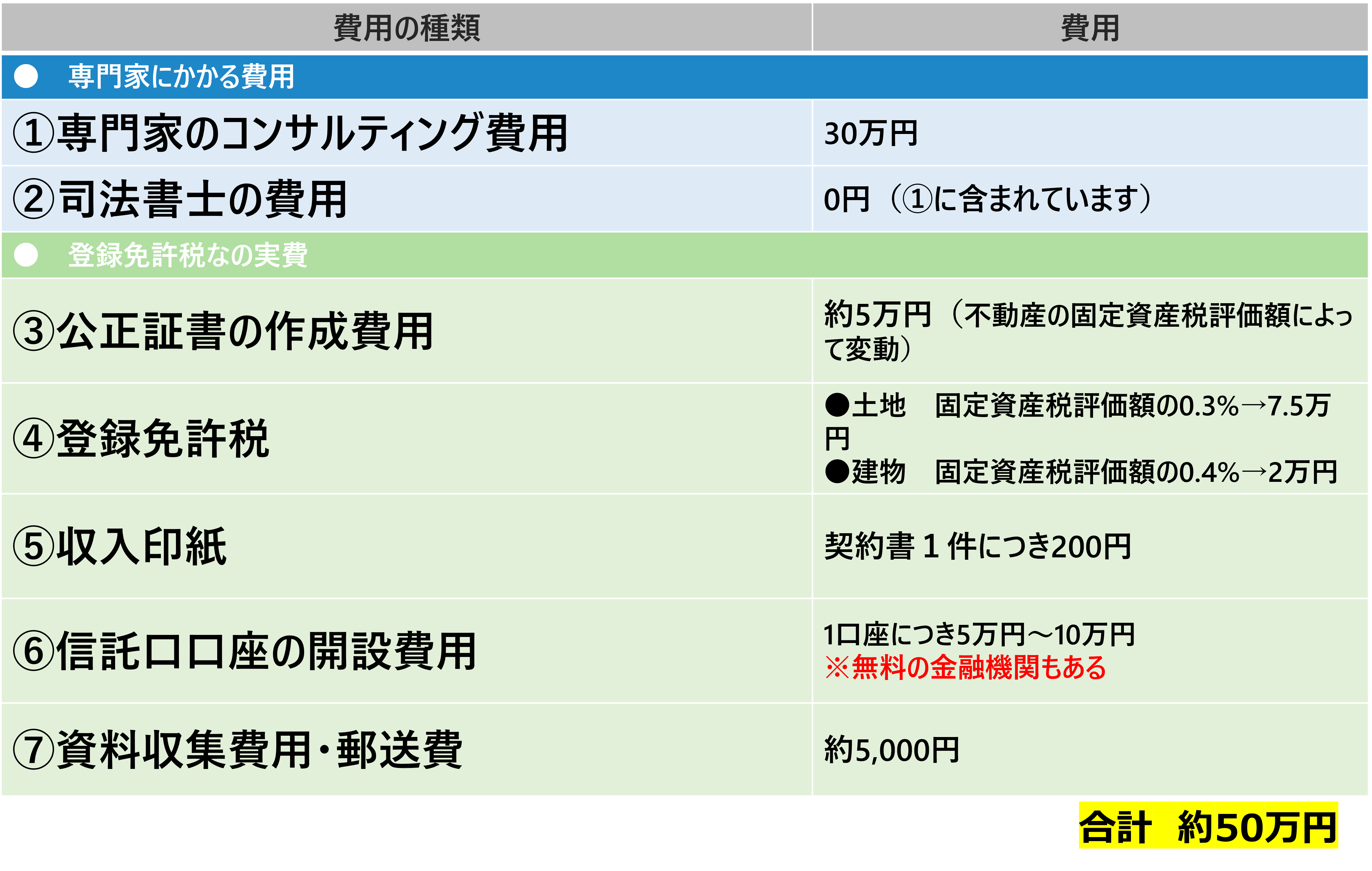

家族信託にかかる費用は、「専門家にかかる費用」と「登録免許税などの実費」の2つに分けることができます。

専門家にかかる費用は、信託財産の評価額や家族信託の内容によって変わってきます。また、依頼する専門家によって費用は異なります。

登録免許税などの実費は、言い換えれば、仮に自分で家族信託の手続きを行ったとしてもかかる費用ということになります。公正証書の作成費用や登録免許税などがこれにあたります。信託財産の評価額や不動産の有無などによって変わってきます。

家族信託を始めるときの一般的な費用の相場は次のとおりです。

【家族信託の費用の相場】

家族信託の費用は、「不動産がない場合」より「不動産がある場合」の方が高くなります。不動産を信託する場合、不動産の固定資産税評価額に応じて登録免許税や司法書士の費用がかかることが原因です。

2 家族信託にかかる全費用の内訳・相場と解説

それでは、家族信託にかかる費用をそれぞれ詳しく確認していきましょう。

① 専門家のコンサルティング費用【費用の目安:信託財産の0.8%~1.0%】

コンサルティング費用とは、司法書士や弁護士などの専門家に家族信託のスキーム設計や信託契約書の作成などを依頼する費用です。信託財産の評価額の0.8%~1.0%が相場です。最低料金として30万円~50万円と設定されていることが多いです。

家族信託を始めるためには、成年後見制度、生前贈与、遺言などの他の制度との比較・検討、家族の状況・希望・資産規模などに応じたスキーム設計などそれぞれのご家族にとって最適な「設計図」を作ることが何より大切です。この設計図の作成にかかる費用がコンサルティング費用です。

なお、専門家によってコンサルティング内容は異なります。例えば、「信託契約書の作成」については別途費用がかかるとしている専門家もいますので、事前にコンサルティング内容を確認しておくことをおすすめします。

家族信託が普及するにつれて、費用体系も多様化しつつあります。費用の体系は主に以下の3パターンに分けることができます。

①財産連動型

信託する財産の評価額に連動して専門家の費用が上がっていく体系です。

財産連動型では家族信託の内容が同じであっても、信託財産の評価額によって報酬額が大幅に変わってしまいます。

例えば、自宅を信託をする場合、自宅が都内の一等地にあれば評価額が高いので報酬額も高くなります。逆に自宅が郊外や地方にあれば評価額が安く報酬額も安くなります。

また、財産連動型では、信託の対象とする財産が増えれば増えるほど報酬は高くなるということになります。

財産連動型では、最低報酬(30万円~50万円程度)が設定されているケースが一般的です。

②定額型

信託する財産の評価額に関わらず、専門家の費用が一定に設定されている体系です。弊社では定額制を採用しています。

定額型の特徴は、財産の評価額と専門家の費用が連動することはなく、信託財産の種類や家族信託の内容によって費用が一定となっていることです。例えば、弊社の場合「金銭のみ」を信託する場合は基本料金20万円、「自宅」を信託する場合は基本料金30万円と設定しています。

定額型では財産の評価額の影響を受けることなく、財産の種類などに応じて一定の料金でサービスを受けることができます。そのため、財産連動型に比べて費用を抑えることができるケースが多いです。

③月額型

毎月専門家に費用を支払う報酬体系です。

家族信託では、財産連動型・定額型のどちらであっても、初期費用のみが発生し、その後継続的に支払う費用は発生しないのが一般的です。

月額型の場合、初期費用が低く設定されている代わりに、毎月専門家に支払う費用(信託監督人の報酬、受託者サポートサービスの報酬、アプリ利用料など)が発生します。

月額制の注意点は、初期費用を抑えることができる一方で、長期間家族信託が継続するとはトータルの費用がかなり高額になる可能性があるということです。家族信託は内容によっては数十年継続する可能性があります。毎月費用を支払い続けることによって「財産連動型」や「定額制」の費用を大きく上回ることも考えられます。

② 司法書士の費用【費用の目安:8万円~10万円】

不動産を家族信託する場合にのみかかる費用です。

不動産を信託すると、管轄の法務局へ家族信託の登記(所有権移転登記と信託登記)を申請する必要があります。登記申請は登記の専門家である司法書士に依頼するのが一般的です。司法書士へ依頼した場合の費用は8万円~10万円程度が相場です。費用は不動産の評価額や不動産の個数によって異なります。

①のコンサルティングを司法書士に依頼する場合には、同じ司法書士が登記手続きまで対応することができますので、登記の費用を節約できる場合もあります。登記手続の詳細は下記のコラムをご覧ください。

③ 公正証書の作成費用【費用目安:3万円~10万円】

家族信託は、委託者(親)と受託者(子)で「信託契約」を締結することによって開始します。そして、信託契約書は「公正証書」で作成するのが一般的です。

公正証書とは、公証人が作成する公文書のことをいいます。契約書や遺言書などの重要な文書を作成する場合、文書の内容などを公に証明する権限をもつ公証人が作成に関与することによって、文書の証拠力や信頼性が高まります。

家族信託の契約書は、法律上必ずしも公正証書によって作成しなければならないというわけではありませんが、紛争防止の観点などから実務上はほとんどのケースで公正証書によって作成されています。

公証役場の費用として、下記の表のとおり信託財産の価額に応じて基本手数料がかかります。また、証書の枚数によって手数料が加算されます(4枚を超えるときは、超える1枚ごとに250円加算)。家族信託の場合、3万円~10万円程度になることが多いです。

【公正証書の基本手数料】

(日本公証人連合会 法律行為に関する証書作成の基本手数料)

また、公正証書を作成するためには、原則として委託者と受託者が直接公証役場に出向く必要がありますが、高齢や病気などの理由で公証役場に出向くのが困難な場合、公証人に自宅や施設まで出張してもらうことも可能です。公証人に出張を依頼する場合、基本手数料額が1.5倍となり、日当(1日2万円、4時間まで1万円)や交通費がかかります。

理由① 紛争を防止できる

公正証書は公証人が当事者の意思や文書の内容など確認して作成するので、公正証書で作成された文書は公文書として信頼性・安全性の高いものとなります。そのため、信託契約書を公正証書で作成することにより、信託契約の効力や解釈をめぐって後日紛争が起きることを防ぐことにつながります。

理由② 契約書の再発行できる

公正証書で作成すると、契約書の「原本」は公証役場で半永久的に保管されます。したがって、後日信託契約書を紛失してしまっても、いつでも公証役場で再発行を受けることができます。

理由③ 信託口口座の開設条件となっている

金銭を信託する場合、信託した金銭を管理するために金融機関で「信託口口座」を開設することが実務上推奨されています。

そして、信託口口座を開設するためには、信託契約書を公正証書で作成することがほとんどの金融機関で口座の開設条件となっています。

④ 登録免許税【費用の目安:固定資産税評価額×0.3%~0.4%】

登録免許税は、不動産を信託する場合にのみ発生する費用です。

不動産を信託する場合には、管轄の法務局へ家族信託の登記(所有権移転登記と信託登記)を申請する必要があります。その際に法務局へ納めなければならないのが「登録免許税」です。登録免許税は不動産の固定資産税評価額を基準に次のとおり計算されます。

- 土地 固定資産税評価額×0.3% ※原則は0.4%。令和5年3月31日までの特例措置。

- 建物 固定資産税評価額×0.4%

例えば、土地が2,000万円(固定資産税評価額)、建物が800万円(固定資産税評価額)の不動産を信託する場合、

土地の登録免許税が6万円(2,000万円×0.3%)、建物の登録免許税が3万2,000円(800万円×0.4%)、登録免許税は合計9万2,000円となります。

所有している土地や家屋の固定資産税評価額を知りたいときは、市区町村から毎年4月~5月にかけて送付される固定資産税の納税通知書に付いている「課税明細書」を見てみましょう。市区町村によって異なりますが、「評価額」や「価格」という項目に、土地や家屋の固定資産税評価額が記載されています。

【課税明細書の見本】

↓【参考】家族信託と登記についてはこちらをご覧ください。↓

⑤ 印紙税【費用の目安:契約書1件につき200円】

印紙税法という法律によって、信託契約書には200円の収入印紙を貼付する必要があります。信託財産の金額によって収入印紙の金額が変わることはありません。

⑥ 信託口口座の開設費用【費用の目安:5万円~10万円】

受託者は、法律上「分別管理義務」という義務を負っています。自分自身の財産と信託で預かっている財産を分けて管理しなければならないという義務です。

↓【参考】家族信託の手続きについてはこちらをご覧ください。↓

ところが、万が一受託者が先に亡くなってしまったり、または破産してしまったように場合には、受託者の通常の口座で管理していると、受託者の金銭なのか、信託された金銭なのか見分けがつかず、信託した金銭も含めて全て「凍結」するリスクがあります。これでは、受益者が不測の損害を被る可能性があります。

このような凍結リスクを回避し、受託者が分別管理義務を果たすために、「信託口口座」を開設して信託金銭を安全に管理することが実務上推奨されています。信託口口座で金銭が管理されていた場合には、たとえ受託者に万が一の事態が起きたとしても、信託された金銭は一切影響を受けることなく守られることになります。

金融機関によって異なりますが、信託口口座の開設には1口座につき5万円から10万円程度の費用(税別)がかかることが一般的です。開設費用が無料の金銭機関もあります。

なお、信託口口座の開設は法律上必須というわけではありませんので、信託口口座の開設をしなければ当然開設費用はかかりません。もっとも、信託口口座を開設しない場合には、上記の凍結リスクがあるということに十分に留意しましょう。

↓【参考】家族信託の手続きについてはこちらをご覧ください。↓

⑦ 資料収集費用・郵送費【費用の目安:1万円程度】

家族信託を始める際には委託者や受託者の戸籍謄本・印鑑証明書・住民票、不動産の登記簿謄本、固定資産税評価証明書などの資料を取得する必要があります。また、資料の収集や不動産の登記申請で郵送費がかかります。これらの費用が合計で1万円程度かかることが一般的です。

家族信託を始めると、「受託者」(子)に贈与税や不動産取得税などの税金はかからないのでしょうか?

贈与税は「利益を受ける人」が変わったときに発生する税金です。例えば、不動産を贈与した場合には、不動産から利益を受ける人が贈与者(あげる人)から受贈者(もらう人)に変わります。そのため、受贈者に贈与税がかかります。

これに対して、一般的な家族信託では委託者(財産の管理をお願いする人=親)と受益者(管理された財産から利益を受ける人=親)が同一人物であることがほとんどです(自益信託といいます)。自益信託の場合は、家族信託の前後で利益を受ける人は変わりません。受託者に移転するのはあくまで信託財産の「管理・処分権限」だけであって、財産そのものが移転するわけではありません。

したがって、家族信託(自益信託の場合)をスタートしても受託者に贈与税が課税されることはありません。同様の理由で不動産取得税が課税されることもありません。かかる税金は不動産を家族信託した場合にかかる「登録免許税」のみです。

以上が、家族信託を「始めるまでにかかる費用」(初期費用)です。初期費用は信託する財産の評価額や依頼する専門家によって異なってきます。家族信託を検討している方は、一度専門家に相談をして見積書を作成してもらうことをおすすめします。

3 家族信託を始めた「後」に費用がかかるケース

家族信託を始めた「後」は原則として費用がかかることはありません。

この点が継続的に費用がかかる可能性がある成年後見制度との大きな違いです。詳細は後述します。

しかし、家族信託の内容によっては開始後に費用が発生することもあります。

費用がかかるのは主に次の3つのケースです。

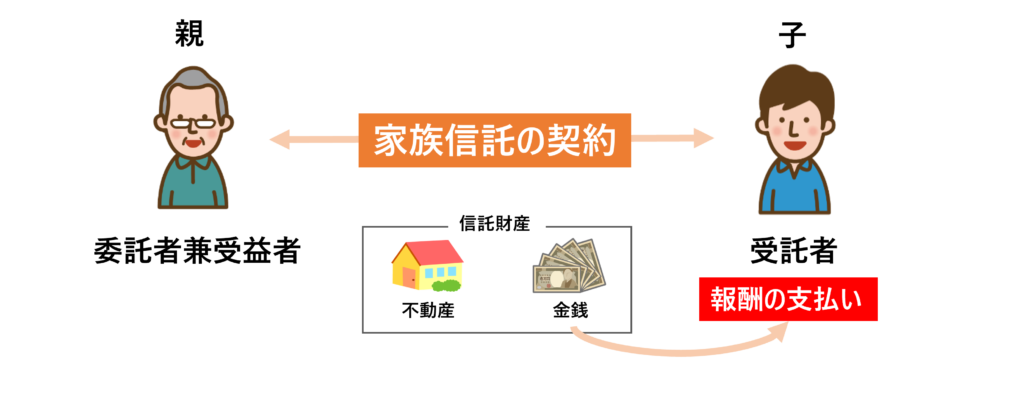

ケース① 受託者に報酬を支払う場合

信託契約において受託者に報酬を支払う取り決めをした場合には、原則として家族信託が終了するまで受託者に報酬を支払うことになります。

なお、受託者に報酬を支払うかどうか任意です。家族信託では受託者の報酬は「無報酬」と設定する場合が多いです。

【受託者に報酬を支払う場合】

どのような場合に受託者に報酬を支払うのか

委託者と受託者が信託契約を締結する際、契約書の中で、受託者が報酬をもらえるように設定することができます。

例えば、収益物件を信託する場合、自宅の信託と異なり、管理会社やテナントとの連絡・調整など受託者の業務負担が大きいので報酬を設定するケースがあります。

受託者の報酬の定め方

信託契約書において受託者の報酬を定めるには、主に次のような方法があります。

① 具体的な報酬額を設定する方法(例:金3万円を毎月末日に支給する)

② 報酬額の具体的な算定方法を設定する方法(例:信託財産である不動産の賃料収入の○○%を毎月末日に支給する)

③ その都度受益者と受託者の協議により決定する方法(例:相当な額を、受益者と受託者との協議により決定し支給する)

受託者の報酬が過大である場合、税務上「贈与」みなされて贈与税が課されるリスクがあります。成年後見制度における専門家の後見人報酬額(毎月3~5万円程度)や一般的な不動産の管理報酬(賃料の3~5%程度)を参考にして決定することが一般的です。

ケース② 家族信託開始後に信託契約書を変更する場合

【信託契約の変更】

どのような場合に変更するのか

家族信託は内容によっては長期間継続する可能性があります。そのため、当初の想定から家族の状況や委託者の希望が変わった場合には、信託契約書を変更する必要があります。

例えば、受託者の権限を変更する、帰属権利者(信託が終わった際に財産を最終的に引き継ぐ人)を変更する場合などが考えられます。

【変更の具体例】

・受託者の権限を変更する場合(例:新たに受託者が不動産を売却する権限を与えたい)

・信託監督人の定めを新たに設定する場合

・帰属権利者を変更する場合

・信託の終了事由を変更する場合

・後継受託者を新たに設定する場合(例:受託者Aが死亡したら、次に受託者になる者としてBを定めておきたい)

変更する場合の手続き

信託契約書を変更する場合には、原則として委託者兼受益者と受託者が家族信託を「変更する合意」を行う必要があります。信託を始めるときも委託者と受託者で契約を締結して始めたわけですから、変更する際も同様に行うことが法律上の原則です。ただし、信託契約書において変更方法について別段の定めを設けている場合や法律上定められた一定の事由に該当する場合には、両者の合意がなくても変更が可能です。

信託契約書を公正証書で作成している場合には、変更の合意も公正証書によって行うのが一般的です。

不動産を信託している場合には、変更の登記手続を行う必要があります。変更の登記手続は司法書士などの専門家に依頼することも可能です。

変更にかかる費用の目安

信託契約書を変更する際にかかる費用の目安は次のとおりです。

【費用の目安】

① 公証役場の費用:約3万円

② 登録免許税:1000円(不動産1個につき)

③ 専門家の費用:約5万円~

合計 約8万円~

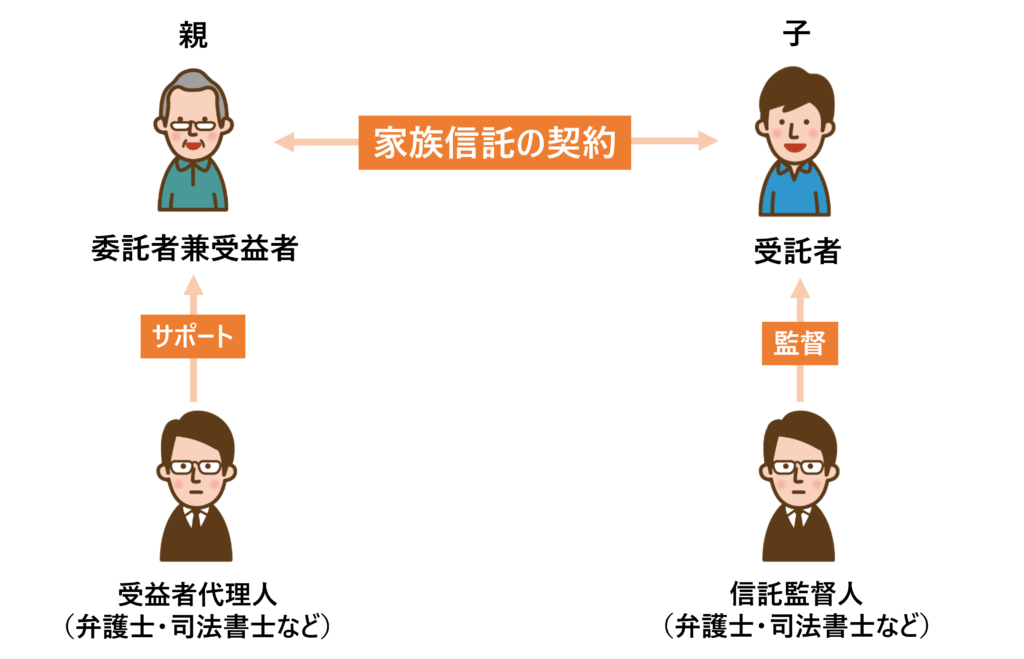

ケース③ 信託監督人や受益者代理人を設定した場合

【信託監督人・受益者代理人を設定している場合】

どのような場合に設定するのか

家族信託の大きなメリットは、「家族だけ」で財産の管理を行うことができるという点にあります。しかし、裏を返せば、受託者を「誰も監督していない」ということになるので、受託者のずさんな財産管理や横領などによって受益者の利益が害されてしまう危険性があります。

そこで、受託者を監督し受益者の利益を守るために、信託監督人(※1)や受益者代理人(※2)を信託契約によって設定することができます。信託監督人や受益者代理人には、家族だけでなく、弁護士・司法書士などの専門家を選ぶこともできます。なお、信託監督人や受益者代理人を置くかどうか任意です。

※1 信託監督人とは、受益者に代わって、受託者による信託財産の管理・運用が適切に行われているかを監督する者をいいます。

※2 受益者代理人とは、受益者が認知症や未成年などが原因で意思決定や受託者の監督が困難である場合に、受益者に代わって、受益者が有する信託法上の一切の権利を行使する者をいいます。

専門家に依頼した場合の費用

信託監督人や受益者代理人を弁護士や司法書士などの専門家に依頼した場合には、家族信託の内容によって異なりますが、毎月1~2万円程度の報酬を設定することが一般的です。

4 家族信託が「終了」するときにかかる費用

次に家族信託が終了するときにかかる費用を確認していきましょう。

家族信託はいつ終了するのか

家族信託は、信託契約によって定めた終了事由が発生することによって終了します。認知症対策で利用する家族信託では、受益者(親)の死亡によって終了することが一般的です。

家族信託が終了すると信託契約で定めた「帰属権利者」に残された信託財産が承継されることになります。帰属権利者は、受益者の相続人を定めておくことが一般的です

家族信託が終了したときにかかる費用

それでは、最も典型的な終了事由である「受益者(親)の死亡」によって家族信託が終了した場合にかかる費用を確認してみましょう。

不動産がある場合の費用

・登録免許税(所有権移転登記):不動産の固定資産税評価額の0.4%(※帰属権利者が受益者の相続人である場合)

・登録免許税(信託の抹消登記):不動産の個数×1,000円

・司法書士報酬:8万円~15万円程度

金銭がある場合の費用

・帰属権利者への振り込み手数料:約1,000円

その他

・相続税:総財産の評価額によって異なる。

・税理士報酬:相続税の申告を税理士に依頼した場合にかかる費用。総財産の評価額によって異なる。

なお、これらの費用は、通常の相続の費用と基本的には変わりません。

親(受益者)が亡くなった場合には、相続手続きに費用がかかりますが、家族信託を行った場合でも通常の相続と同様の費用がかかります。家族信託によって、登録免許税や相続税が通常の場合より下がるわけではありません。

5 家族信託の“プロ”が教える費用を抑えるため3つの方法

ここまで確認したように、家族信託をスタートするには相応の費用がかかります。思っていたより費用が高額だったと感じる人もいるでしょう。

それでは、家族信託の費用をできるだけ抑える方法はないのでしょうか?

家族信託の費用を抑えるための3つの方法

方法① 専門家に依頼せずに家族信託を始める

弁護士や司法書士などの専門家にコンサルティングや信託契約書の作成を頼まずに家族信託を開始できれば、専門家の費用を支払う必要はありません。また、登記手続きを司法書士に依頼せずに自分で行えば、司法書士の費用を支払う必要はありません。

しかし、次のようなデメリット・注意点が挙げられます。

【デメリット・注意点】

① 信託契約書の不備により家族信託を利用した目的(自宅の売却や賃貸経営など)が達成できない可能性や家族間のトラブルにつながる危険性がある。

② 他の制度と比較することなく、家族信託が最適な対策でないにもかかわらず開始してしてしまう可能性がある。

③ 手続きに時間がかかり過ぎて、信託契約を締結する前に委託者(親)の判断能力が低下し家族信託ができなくなるリスクがある。

方法② 信託契約書を私文書で作成する(公正証書にしない)

信託契約書を公正証書で作成することなく、私文書で信託契約書を作成すれば、公正証書の作成費用を支払う必要がありません。

しかし、次のようなデメリット・注意点が挙げられます。

【デメリット・注意点】

① 家族信託の効力や内容の解釈をめぐって家族間で紛争となるリスクがある。

② 信託契約書を紛失した場合に再発行が受けることができない。

③ 金融機関で「信託口口座」を開設できない可能性がある。

方法③ 信託財産を減らす

上述のように専門家の費用は、信託する財産の価額に比例して上がっていくのが一般的です。また、不動産を信託する場合の登録免許税も、対象となる不動産の固定資産税評価額の比例して高くなります。そのため、信託する財産を減らすことによって費用を抑えることが可能です。

【デメリット・注意点】

① 家族信託によって認知症による財産凍結から防衛できる財産の範囲が狭くなってしまう。

② 委託者(親)の判断能力が認知症などによって低下してしまうと、追加信託することができない可能性がある。

③ 追加信託をする際に新たに費用がかかる。

「安さ」だけを求めるのは危険

家族信託は、今後の家族の財産の管理や承継に大きな影響を与える制度です。費用ばかりに着目して安さを追求することはおすすめできません。

不完全な形で家族信託を開始することで後々取り返しのつかない事態に発生することも考えられます。また、事態の収拾にかえって多額の費用がかかる可能性もあります。

適正な家族信託をできるだけ費用を抑えて始めるためには、「専門家に任せた方がよいことと自分でできることを分けて考える」ことが大切です。

家族信託を開始するまでには、専門的な知識やノウハウだけでなく、様々な準備や関係機関とのやり取りが必要となります。費用を節約するためにそれら全てを自分で行うことはあまり現実的ではありません。

しかし、全てを専門家に依頼しないといけないというわけではありません。例えば、信託契約書の作成や登記申請は、専門的な知識と経験が必要不可欠ですので、弁護士や司法書士などの専門家に依頼する方が無難です。一方で、資料の収集や信託口口座の開設手続きなどは自分で行うことも考えられるでしょう、

必要な部分のみを専門家に依頼して、それ以外の部分を自分たちで行うことによって、最小限の費用で適正に家族信託をスタートできる可能性があります。

6 典型例における費用シミュレーション【当社の費用体系を前提に】

次に、家族信託の典型的な2つのケースにおいて、当社の費用体系を前提に費用のシミュレーションをしてみましょう。

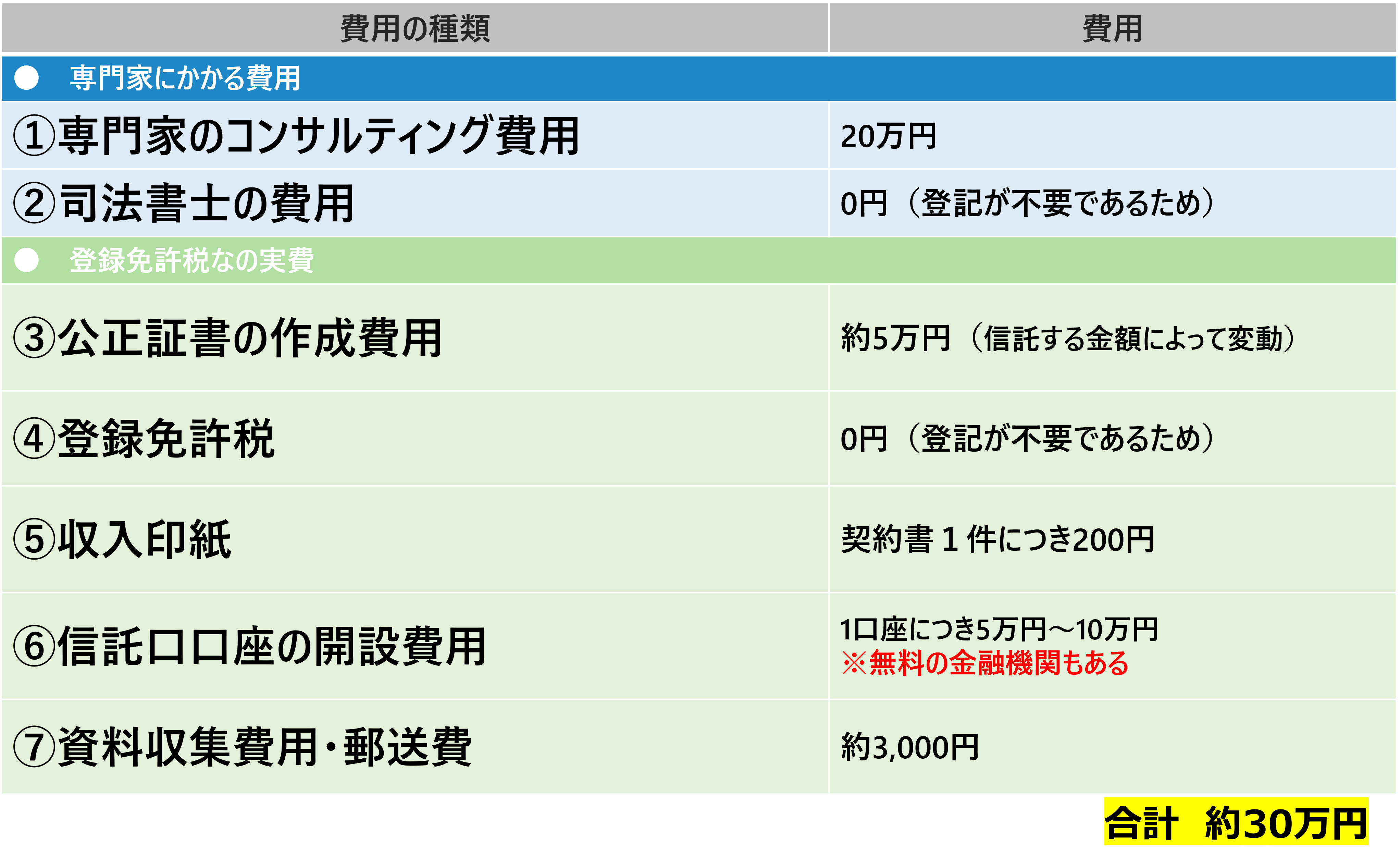

シミュレーション① 金銭のみの家族信託

【信託財産】

3,000万円の金銭

信託する財産が3,000万円の金銭のみの場合、次のとおり費用がかかります。

【シミュレーション① 金銭のみの家族信託】

金銭のみを信託する場合、専門家報酬として20万円、公正証書の作成費用として約5万円かかります。また、信託口口座の開設費用として5万円~10万円がかかります(無料の金融機関もあります)。不動産がない場合は登記が不要ですので、司法書士の費用や登録免許税は発生しません。

合計で約30万円となります。

シミュレーション② 自宅と金銭の家族信託

【信託財産】

・自宅(固定資産税評価額2,500万円の土地、500万円の建物)

・1,000万円の金銭

【シミュレーション② 自宅と金銭の家族信託】

自宅と金銭を信託する場合、コンサルティング費用として30万円がかかります。なお、当社の場合にはコンサルティング費用に登記の費用も含まれています。

公正証書の作成費用として約5万円がかかります。また、不動産を信託すると登録免許税がかかりますので、今回のケースでは95,000円となります。

合計で約50万円となります。

7 初期費用は高額であっても家族信託は“費用対効果が高い”

家族信託は費用対効果が高い

家族信託は、他の認知症対策に比べると初期費用が高額になるケースが多く、利用に踏み切れない家族も少なくありません。

しかし、高額に感じるのは初期費用だけで、親が亡くなるまでのトータルの金額で考えてみると、家族信託を利用した方が結果として費用を抑えられる場合もあります。老後の親の財産管理に不安を感じている家族にとって、初期費用の負担のみで対策ができる場合がほとんどである家族信託は将来の見通しが立ちやすいといえます。

費用対効果が高い理由

それでは、なぜ家族信託は費用対効果が高いといえるのでしょうか。

理由① 初期費用だけで親の財産管理ができる

家族信託は基本的に「家族だけで」財産管理を行う仕組みであるため、原則として家族信託がスタートした後に継続的に費用が発生することは稀です。

同じく財産管理の制度である「成年後見制度」を利用した場合、弁護士や司法書士などの専門家が成年後見人に選任される可能性があります。「成年後見関係事件の概況―令和2年1月~12月―」(最高裁判所事務総局家庭局)によると、全体の約8割のケースで専門家が後見人に選任されています。また、家族が後見人に選任された場合であっても、別途後見監督人として専門家が選任される可能性もあります。

専門家が後見人に選任された場合、後見が終了するまで(=親が亡くなるまで)「報酬」を支払う必要があります。専門家の基本報酬は管理する財産の価額によって、月2万円~6万円の範囲内で決定されます。また、特別な事務(不動産の売却や遺産分割協議など)を行った場合には付加報酬がかかります。また、後見人監督人が選任された場合には、監督人の報酬として管理する財産の価額によって月1万円~3万円の範囲内で報酬がかかります。

例えば、親が自宅(土地2,500万円、建物500万円)と金銭2,000万円を保有している場合で、それぞれ家族信託と成年後見制度(専門家が後見人に選任され報酬が月3万円である想定)を利用し、「5年後」に親が亡くなったと仮定して費用を比較してみましょう。

【家族信託と成年後見制度の費用比較】

家族信託の場合、初期費用(専門家費用+実費)の約50万円のみが発生し、その後のランニングコストは0円です。

成年後見制度の場合、初期費用(申立手続きを専門家に依頼した場合の専門家費用+実費)の約10万円に加えて、ランニングコスト(毎月3万円✕12ヶ月✕5年)が180万円発生しますので、総額で190万円の費用となります。

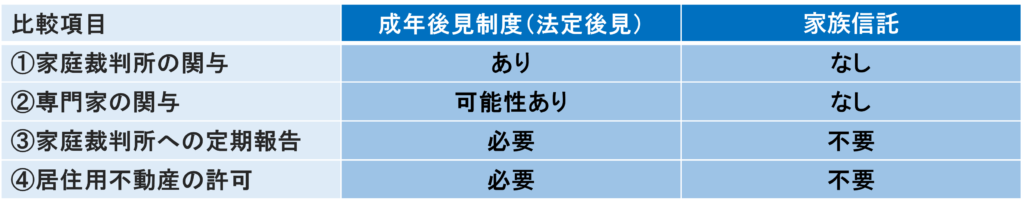

理由② 財産管理に手間がかからない

上述のように、家族信託は家族だけで行う財産管理の仕組みです。そのため、成年後見制度と異なり、家庭裁判所に対して財産管理の状況などについて定期的に報告する必要はありません。家族信託においては、受託者は信託契約書に基づいて財産管理を行い、財産状況の報告などは受益者に対して行います。

さらに、成年後見制度(法定後見)の場合、居住用不動産を売却する際は家庭裁判所の許可を得なければなりませんが、家族信託においては家庭裁判所の許可は不要です。

【法定後見制度と家族信託】

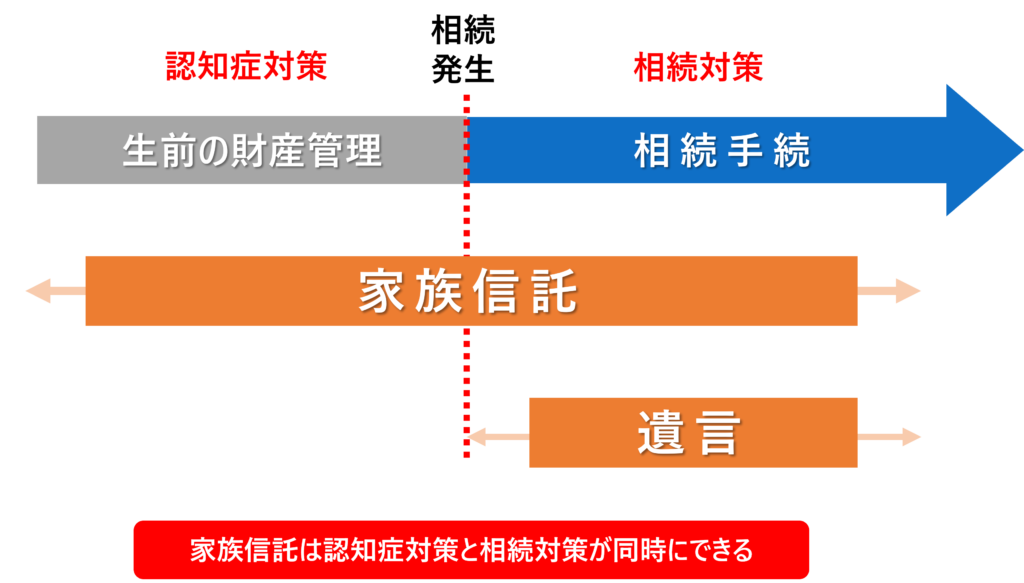

理由③ 家族信託には遺言と同じ機能がある

家族信託では、認知症対策(財産管理対策)ができるだけでなく、相続対策(親が亡くなったときに誰に財産を承継させるか)も同時に行うことができます。つまり、家族信託は遺言の機能も有していることになります。

したがって、信託財産については別途専門家や信託銀行などに費用を払って遺言を作成する必要はありません。家族信託の費用の中には、遺言の費用も含まれているということです。

【家族信託と遺言の比較】

↓【参考】家族信託のメリットについてはこちらをご覧ください。↓

8 まとめ

最後までご覧いただき誠にありがとうございます。

家族信託の費用について解説しましたが、いかがでしたでしょうか。本コラムが今後の認知症対策の一助になれば幸いです。

それでは、最後にポイントを整理しましょう。

・家族信託を利用するには、不動産がない場合は30万円~50万円程度、不動産がある場合には50万円~100万円程度の費用がかかる。

・家族信託の費用は、主に次のように分類される。

② 司法書士の費用【費用の目安:8万円~10万円】

③ 公正証書の作成費用【費用目安:3万円~10万円】

④ 登録免許税【費用の目安:固定資産税評価額×0.3%~0.4%】

⑤ 印紙税【費用の目安:契約書1件につき200円】

⑥ 信託口口座の開設費用【費用の目安:5万円~10万円】

⑦ 資料収集費用・郵送費【費用の目安:1万円程度】

・専門家の費用は信託財産の評価額や家族信託の内容などによって異なる。

・家族信託を始めた「後」にも費用が発生する場合がある。

・家族信託が終了した際にかかる費用は通常の相続の場合と変わらない。

・極端な節約はリスク大!専門的で重要な事項は弁護士や司法書士などの専門家に依頼すべき。

・初期費用は高いが、家族信託の費用対効果が高い

コメント