家族信託を用いて親の老後の生活費を守ることができると聞いたのですが、本当ですか?

はい!認知症発症などによる財産凍結リスクから生活費を守る方法として、家族信託はとても有用です。

親の老後の生活費は親の財産で賄いたいと考えている方は多いと思います。

しかし、親が認知症等で判断能力を失ってしまうと、預貯金の引き出し・定期預金の解約や不動産の売却などの財産の利用・処分ができなくなってしまうのです。

これを「財産凍結」と言います。

財産凍結の状態に陥ると、たとえ家族であっても、本人に代わって財産を利用・処分することはできません。

その場合、子供の財産から親の生活費を補填しなければならない可能性も出てくるのです。

このような財産凍結リスクから親の生活費を守る方法として、「家族信託」はとても有用です。認知症高齢者数が年々増加している中、家族信託を利用して親の財産を凍結から防衛するご家庭も増えています。

本コラムでは、家族信託を用いてどのように親の生活費を財産凍結リスクから守るのかを詳しく解説します。

高齢期にさしかかった親の今後の生活に不安を抱えているご家族に是非読んでいただき、不安解消の一助になれば幸いです。

それでは内容に入っていきましょう。

※「家族信託」を「民事信託」と呼ぶこともありますが、両者の意味に大きな違いはありません。

目次

1.老後の生活費を守る家族信託の仕組み

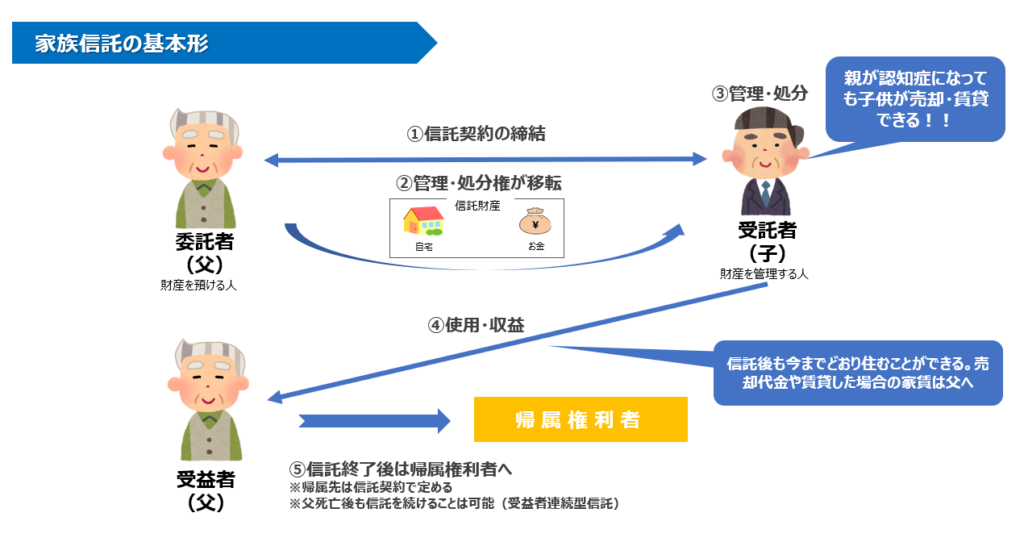

まず、家族信託の基本的な仕組みについて解説します。

家族信託とは、不動産やお金などの財産の管理を信頼できる家族に託す制度です。

財産を預ける人を「委託者」、財産を管理する人を「受託者」、信託から利益を受ける人を「受益者」と言います。家族信託では、委託者と受益者は同じ人がなることがほとんどです。高齢の親(委託者)が、自らを受益者として、子供(受託者)に財産管理をお願いするケースが家族信託の典型例です。

家族信託は、委託者(親)と受託者(子)との間で「家族信託契約」を締結することにより開始します。

信託財産(信託契約で受託者に管理をお願いするとした財産)は、委託者(親)が認知症を発症し判断能力を失ってしまったとしても凍結することはなく、受託者(子)によってで管理・処分が可能となります。 信託した金銭については、受託者(子)が家族信託の口座で管理をします。また、信託した不動産についても受託者に登記名義を変更しますので、売却などの手続きは受託者だけで行うことができます。

すなわち、親が元気なうちに家族信託をしておけば、親の財産を凍結から守ることができるのです。親が認知症を発症してしまったとしても、受託者(子)が財産の管理をすることができますので、財産が凍結を回避できます。

2.家族信託が親の老後の生活費を守る方法として有用な4つの理由

なぜ家族信託が親の老後の生活費を守る方法として有用なのでしょうか?それには理由が4つあります。

順番に1つ1つ解説していきます。

理由① 法定後見制度と違って「家族だけで」自由な財産管理ができる

理由② 法定後見制度より費用対効果が高い

理由③ 詐欺被害から親のお金を守ることができる

理由④ 受託者の口座で親のお金を管理できる

理由① 法定後見制度と違って「家族だけで」自由な財産管理ができる

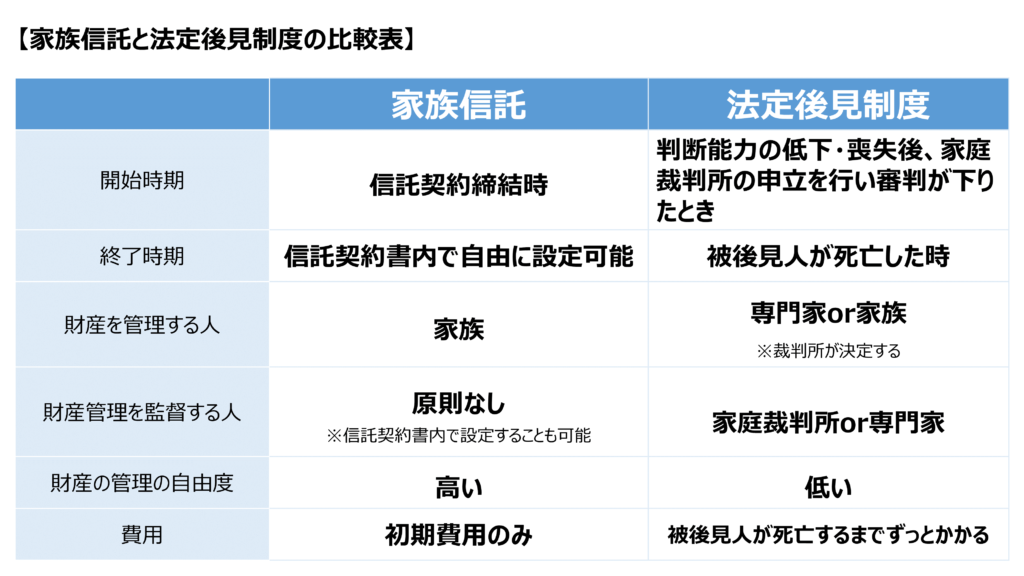

親が認知症を発症し判断能力を失ってしまった後の、財産管理の方法として、家族信託とよく比較される制度に「法定後見制度」というものがあります。

認知症対策を何もしないまま、親が認知症を発症し財産凍結が発生すると、「法定後見制度」という制度を利用して財産管理を行うしかありません。この制度は、成年後見制度の一種で家庭裁判所が運用している制度です。

この法定後見制度と、同じ財産管理の方法である家族信託とを比較してみると、家族信託の特徴がよく理解できます。

両者の主な違いをまとめると下記の表のようになります。

法定後見制度を利用すると、親の財産は家庭裁判所の管理下に置かれます。そのため、場合によっては、財産の管理・処分について家庭裁判所の許可などを得なくてはならないこともあります。

また、親の財産の管理を行う成年後見人は家庭裁判所が決定することになりますので、必ずしも子供などの家族が成年後見人になれるわけではありません。「成年後見関係事件の概況-平成31年1月~令和元年12月」(最高裁判所事務総局家庭局)によると、8割近くのケースで司法書士や弁護士などの専門家が選任されています。

これに対して、家族信託の場合には、「家族だけ」で財産管理を行うことが可能となります。

家庭裁判所や弁護士や司法書士などの専門家が財産管理に関与することはありません。信託目的に適うものであれば、受託者(子供)の判断で、自由に財産の管理・処分ができますので、法定後見制度に比べて格段に財産管理の自由度は高い制度といえます。

理由② 法定後見制度に比べて費用対効果が高い

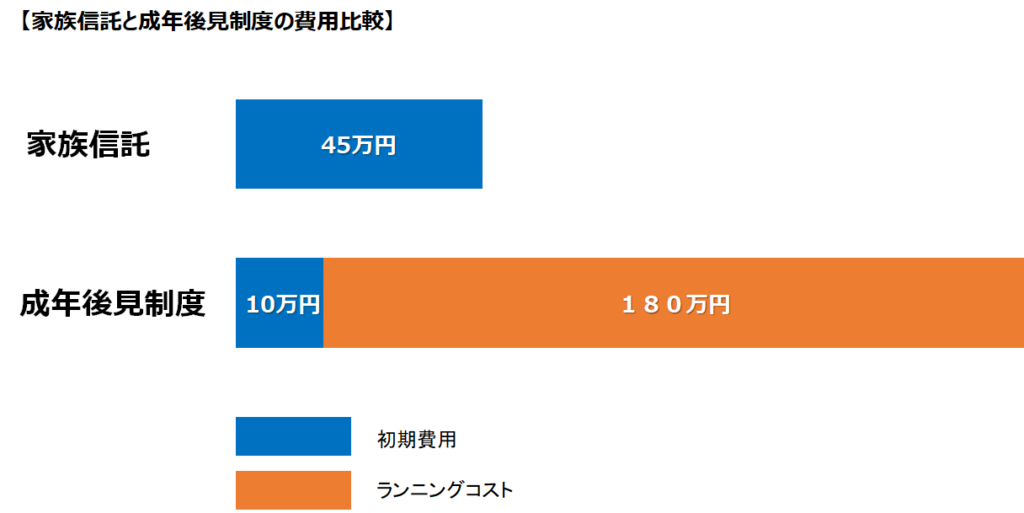

親の財産管理にかかる「費用」についても、家族信託は法定後見制度に比べて費用対効果がかなり高いといえます。

例えば、自宅1,500万円(土地1,000万円・建物500万円と仮定 ※いずれも固定資産税評価額)と金融資産1,000万円を持つ親が成年後見制度を利用した場合と家族信託を利用した場合を比べてみましょう。

(1)法定後見制度を利用した場合

●初期費用

利用開始時の家庭裁判所への申立て手続きを専門家に依頼した場合、およそ10万円費用がかかります。

●ランニングコスト

誰を後見人に選任するかは家庭裁判所の判断になるので、必ずしも家族が後見人に選任されるとは限りません。上述のように、弁護士や司法書士などの専門家が選任される場合も多々あります。

その場合には、財産額に応じて毎月3~5万円の専門家報酬が発生します。法定後見制度は利用を始めたら途中で辞めることはできませんので、専門家への報酬の支払いが、親が亡くなるまでずっと続くことになるのです。

上記の例のように、月3万円の支払いが、仮に10年間続いたとすると合計で360万円の出費となります。

収入が年金だけになることが多い老後の生活にとっては、とても重い負担となります。。

(2)家族信託を利用した場合

↓【参考】家族信託の費用についてはこちらをご覧ください↓

●初期費用

家族信託は、開始時に初期費用として信託財産の金額や種類に応じて最低30万円~70万円程度の初期費用がかかるのが一般的です。

内訳としては、下記のとおりです。

・専門家への報酬

家族信託は、専門家に依頼して信託契約書作成などの手続きを行うのが一般的です。依頼する専門家によって費用は異なりますが、信託する財産の種類、信託する財産の金額などによって変動する料金体系が多いです。

上記の例のような、家族信託で最もオーソドックスな「自宅」のみを対象とした信託であれば、およそ30万円~50万円の費用がかかるのが相場です。

・信託登記をする際の登録免許税

不動産を信託する場合には、同時に信託登記(委託者から受託者への名義変更)を行います。

そして、登記の際は「登録免許税」という税金を支払う必要があります。登録免許税は、下記のように計算することになっています。

【土地】 固定資産税評価額×0.3% ※原則は0.4%。令和3年3月31日までの特例措置。

【建物】 固定資産税評価額×0.4%

固定資産税評価額は、市区町村から毎年送付されてくる固定資産税納税通知書に記載されています。上記の例でいえば、土地については3万円(1,000万円×0.3%)、建物については2万円(500万円×0.4%)となります。

・公証人費用

公証人費用は、信託契約書を公正証書で作成する場合にかかる費用です。

公証人の費用は法律で規定されているため、依頼する公証人によって変わるということはありません。どの公証役場で作成しても同じです。信託財産の金額に応じて1契約あたり5万円程度となるケースが多いです。

・その他の実費

ここには郵送費や信託契約書を作成するにあたり必要な資料収集に要する費用(戸籍謄本や印鑑証明書など)が含まれます。これらの費用は、1万円程度に収まることが多いでしょう。

●ランニングコスト

家族信託の場合、信託開始後に、定期的に費用が発生するということは基本的にはありません。

ただし、受託者に報酬を設定した場合や信託監督人や受益者代理人を専門家に依頼し報酬を設定した場合には、家族信託が終了するまで報酬が発生することになります。

理由③ 詐欺被害から親のお金を守ることができる

振り込め詐欺に代表されるような、高齢者をターゲットとする特殊詐欺は、手を変え品を変え、昨今ではその手法がより巧妙になってきています。

警察庁のまとめによると、ここ数年間は、認知件数・被害総額は共に減少傾向にあるものの、2020年1月~11月までの被害総額は約245億7,000万円と高額であり、依然として被害は深刻な状況にあります。

詐欺の被害額が大きくなってしまう理由は、言うまでもなく「手元にお金があるから」です。

したがって、家族信託によって、金銭の管理を受託者である子供に渡しておくことで、詐欺被害を最小限に抑えることが可能です。

家族信託を利用することによって、認知症のよる財産凍結だけでなく、詐欺被害からも親の財産を守ることができるのです。

理由④ 受託者の口座で親のお金を管理できる

家族信託が開始すると、信託財産とした親のお金は受託者が管理することになります。

家族信託の開始と同時に、受託者は「信託口口座」という信託した金銭を管理する専用口座を開設することが一般的です。口座の開設後、委託者(親)の口座から信託口口座へ金銭を移転することになります。信託口口座の通帳やキャッシュカードは受託者(子)が管理しますので、その後委託者(親)自身が銀行に行ってお金を引き出したり、支払いをしたりする必要はなくなります。

したがって、親自身の財産管理の負担をかなり軽減することができますし、親が認知症になってもお金が凍結することはありません。認知症による財産凍結から老後の生活費を守ることができます。

なお、家族信託を始めたからといって、全ての生活費を信託口口座から支払いをしなければならないわけではありません。これまでどおり委託者(親)の生活費(光熱費、医療費、保険料、電話料金など)は、委託者(親)の口座から引き落とすということで問題ありません。口座凍結によってできなくなるのは、あくまで「引き出し」ができなくなるだけですので、口座自体が使えなくなってしまうわけではありません。

家族信託によって「お金」はどのように管理するのか?

受託者は、法律上自分の財産と信託で管理する財産を分けて管理する義務(分別管理義務)を負います。受託者自身の財産と信託で管理する親の財産はきちんと分けて管理しなければならないということです。

この義務を果たすために、実務上は「信託口口座」という家族信託専用の口座を開設して親のお金を管理することが推奨されています。

信託口口座は、通常の預金口座とは異なり次のような特徴を備えています。

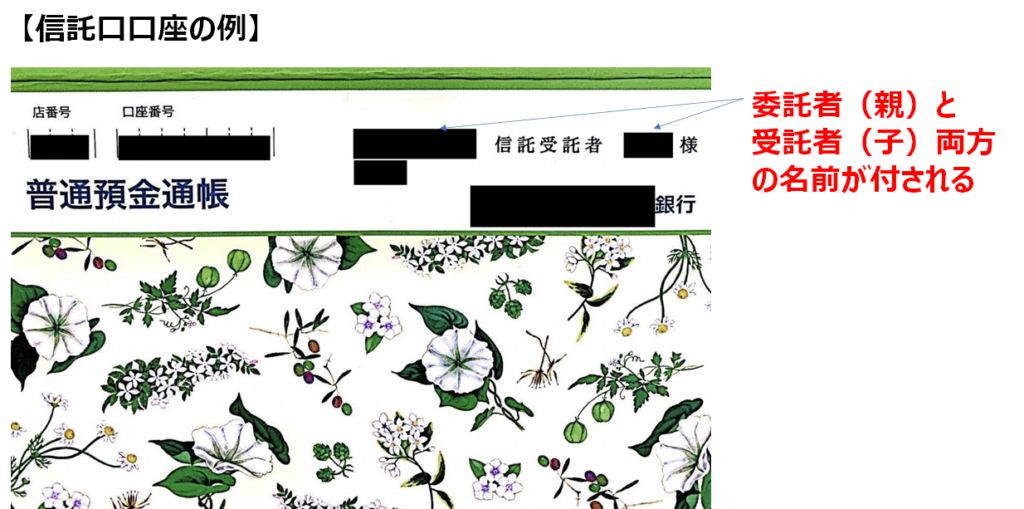

特徴① 委託者(親)と受託者(子)の両方の氏名が口座名義に付される

信託口口座の名義には、下記の例のように、委託者・受託者両名の名前が記載されます。

例:【親の氏名】受託者【子の氏名】信託口

委託者【親の氏名】受託者【子の氏名】

特徴② 受託者(子)が先に亡くなってしまっても口座が凍結しない

信託財産を受託者個人の普通口座で管理していた場合、万が一受託者(子)が先に亡くなってしまった場合には、信託財産が凍結してしまうかもしれません。

しかし、信託口口座ならば、受託者固有の口座とははっきり分けて管理がなされていますので、受託者が先に死亡したとしても、口座が凍結されることはありません。

特徴③ 受託者(子)が破産したとしても口座が凍結しない

通常の口座だと受託者の財産として差し押さえを受ける可能性もあります。

しかし、信託口口座ならば、特徴②同様、受託者固有の口座とは別に管理されていますので、口座の凍結を免れることができます。

信託口口座は、受託者個人の口座とは別のCIF(Customer Information File≒顧客番号)によって管理されていいます。受託者個人に何らかの事由が発生したとして、信託財産は一切影響を受けませんので、受益者(親)の生活資金を守ることになります。

信託法上は、「信託口口座」の開設は必須というわけではありません。あくまで実務上は開設が推奨されているということです。

したがって、受託者個人の口座を「信託専用口座」として利用する方法をとることもあります。その場合、信託口口座と異なり、先に受託者が先に亡くなってしまった場合や破産してしまった場合のリスクなどがありますので、注意しましょう。

●年金は本人しか受け取ることができない

家族信託には、法律上「信託できない財産」があります。

実務でよく問題となるのは「年金を受け取る権利(=年金受給権)」です。

家族信託では財産の名義は受託者に変更することになりますが、年金受給権は、第三者に譲渡することができないと法律に規定されています。

したがって、年金を信託の対象として受託者(子)の信託口口座で受け取ることができず、本人名義の口座でしか受け取ることはできないのです。

●年金を凍結から守るためにはどうするか

しかし、それでは親が認知症になってしまうと、年金を口座から引き出すことができず凍結してしまう可能性があります。年金を、今後の親の生活費や介護費に充てたいと考えている方も多いでしょう。

それでは、年金を凍結から守るためにはどのようにしたら良いのでしょうか。

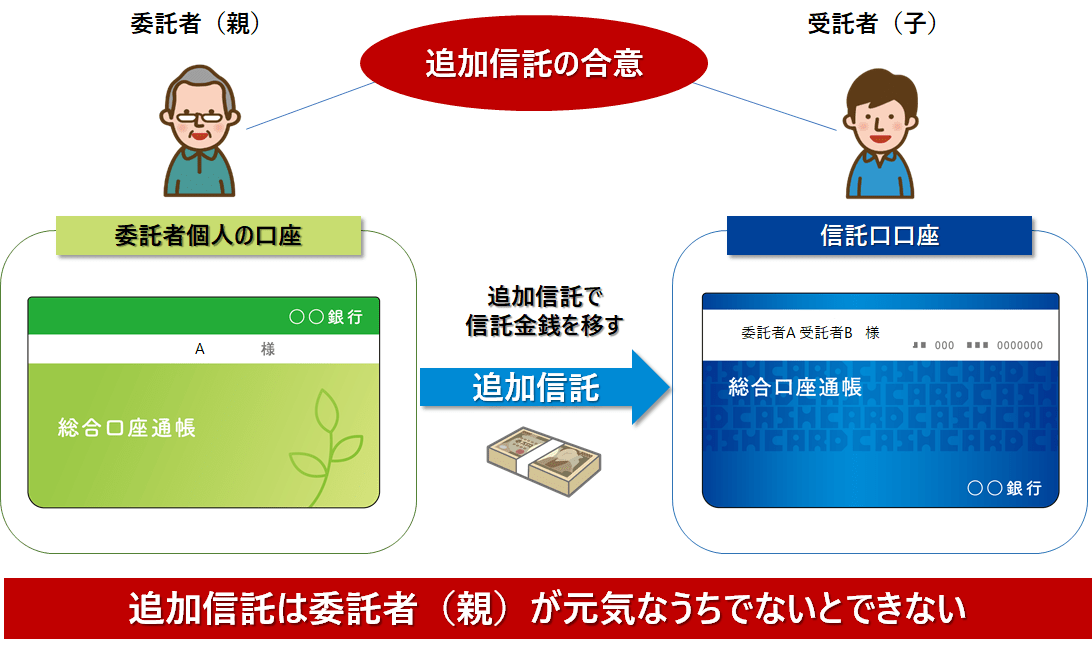

方法① 追加信託をする

【追加信託とは】

追加信託とは、家族信託を開始した後に、委託者と受託者の合意によって信託財産を追加することです。例えば、2ヶ月に1度親の口座に入ってくる年金を、その都度、または定期的に追加して信託することによって、信託口口座に年金を移すこと方法が考えられます。

しかし、この方法も親が認知症を発症してしまったら利用できません。信託財産を追加するという行為にも、委託者である親の判断能力が必要だからです。

方法② 口座振替

親が認知症を発症し、仮に年金受取口座が凍結してしまったとしても、口座から引き落としができなくなるわけではありません。あくまで口座から「出金」することができなくなるだけです。

よって、全ての支払いに対応できるわけではありませんが、施設利用料などの定期的な出費は「口座振替」としておくことによって、入ってきた年金で親の一部の生活費を支払うことは可能です。

3.親の老後の生活費を守る家族信託シミュレーション

それでは次に、実際にどのように家族信託を用いて親の老後の生活費を守ることができるのか、事例を用いて具体的に解説します。

【事例】

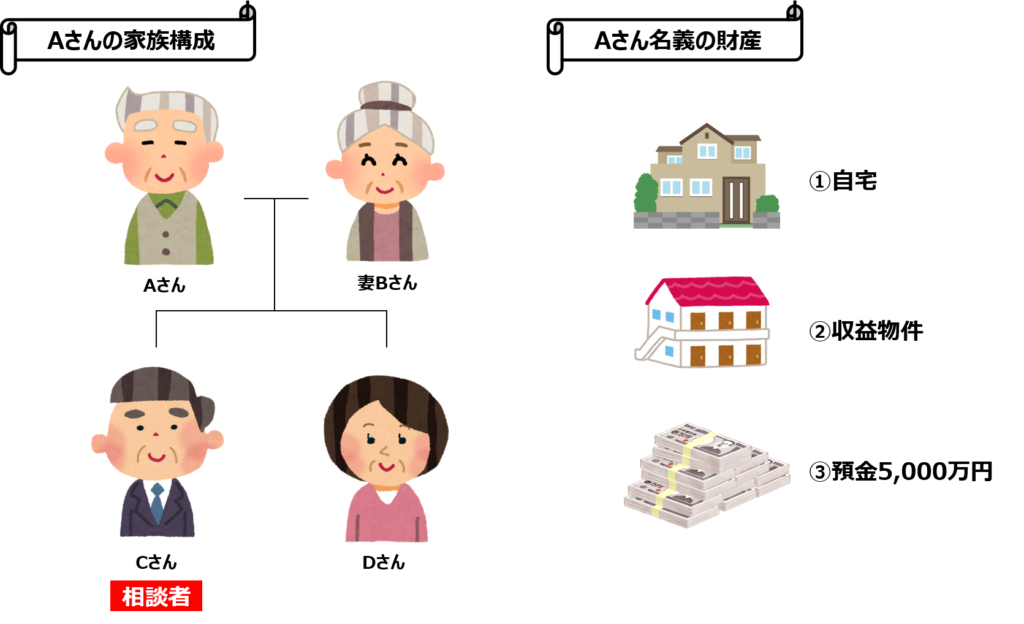

相談者はCさん(50歳)。父(A)の認知症対策を行いたいということで相談にみえました。

Aさんは現在80歳。家族構成は妻と、子供CさんとDさん2人です。

CさんとDさんはすでにそれぞれ家庭を持ち、別の所で暮らしています。

財産は自宅と、自宅に隣接しているアパート、預金を5,000万円ほど持っています。

Aさん・Bさん共に高齢になってきたので、近いうちに老人ホームへの入居も検討しています。

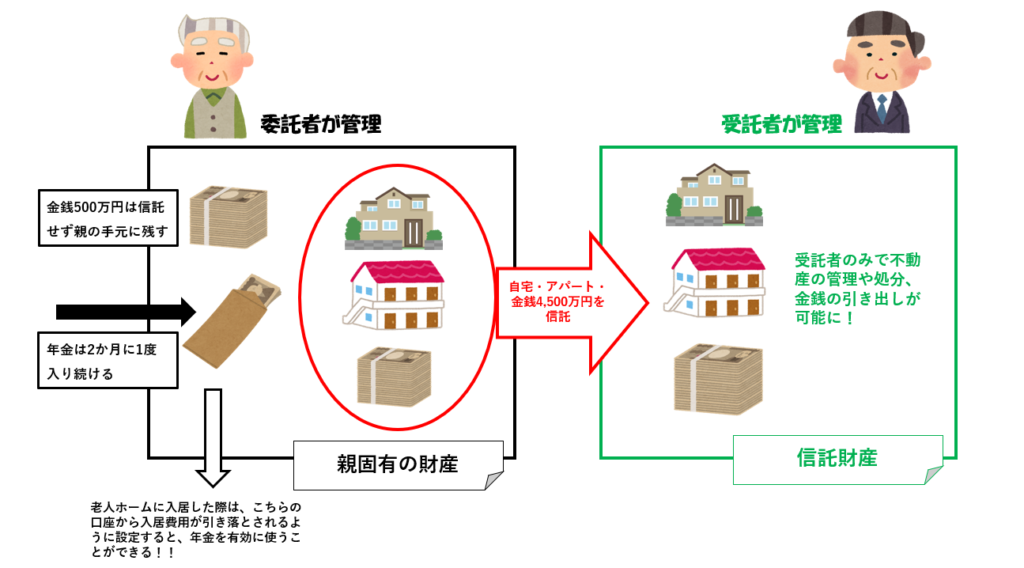

本事例では、下記のような形で家族信託を組成しました。

■委託者・受託者・受益者の決定

委託者:父A

受託者:長男C

受益者:父A

■信託財産の決定

信託財産:①自宅

②収益物件

③金銭4,500万円

それでは、家族信託の対象とした自宅、アパート、金銭はその後どのように管理されていくのでしょうか?

●自宅

今後、Aさん・Bさんが老人ホームに入居し空き家となった場合に、賃貸や売却を検することになるかもしれません。しかし、その時すでに所有者のAさんが認知症を発症していて判断能力を失っていると、賃貸や売却などができなくなります。

家族信託をしておくことで、自宅の管理・処分権限は受託者であるCさんに移ります。

したがって、賃貸や売却の手続きは全てCさんが行うことができますので、親の認知症によって自宅が賃貸・売却できなくなるリスクを回避することができます。

●アパート

Aさんが認知症を発症し判断能力を失ってしまうと、アパートの入居者との賃貸借契約や、リフォーム、建て替えなどができなくなってしまいます。

これではアパート経営は立ち行かなくなってしまいます。

家族信託をしておくことで、アパートの管理・処分権限は受託者であるCさんに移ります。

したがって、アパートに関する手続きは全てCさんが行うことができますので、親の認知症によって賃貸経営ができなくなるリスクを回避することができます。

●金銭

家族信託は、信託する財産を信託契約によって自由に決定することができます。財産が「すべて」家庭裁判所の管理下に置かれてしまう法定後見制度と比べて大きく異なる点です。

Aさんの場合には、5,000万円のうち、4,500万円を信託し、500万円をAさんの手元に残すことにしました。

この場合、Aさんが万が一認知症を発症してしまったら、手元に残した500万円は凍結を避けられません。だからといって、最初からすべてを信託してしまってはAさんが不安に感じるかもしれません。認知症対策だけを考えるのではなく、親の気持ちにも配慮して信託する金銭と委託者(親)の手元に残す金銭の額を決定するのが良いでしょう。金額もはちろん自由に決めることができます。

また、前述のとおり、年金はAさん名義の口座に入金されます。手を付けずに置いておいた場合、蓄積された年金が凍結リスクに晒されることになります。

年金を有効に利用するために、自宅にいる間の光熱費や、老人ホーム入居後の費用をAさん名義の口座から自動引き落としに設定しておくのが良いでしょう。

4.受益者の扶養家族の生活費も家族信託で守れる!

母はずっと専業主婦だったので、大きな財産を持っておらず、父の扶養家族として今も生活しています。

父を委託者 兼 受益者とする信託契約を結んでしまったら、信託財産を母の生活費のために使用してはいけないのでしょうか…

お父様の扶養家族であるお母様の生活費としても、信託財産は利用可能です。

家族信託においては、受託者は信託目的に従って「受益者」のために信託財産の利用・処分ができるというのが、大前提です。

この前提に従えば、受益者ではないお母様のためには、信託財産を使うことができないという結論になりそうです。

しかし、そもそも、夫婦間には「扶養義務」がありますので、家族信託をする以前にお父様が負っていたお母様に対する扶養義務が、家族信託をすることによって無くなってしまうのはおかしな話です。

したがって、受託者は、信託財産を、受益者であるお父様の扶養家族のお母様の生活費としても、利用することが可能です。

◆注意点①

受益者に扶養家族がいる場合には、信託契約書の中でその事実を明記し、扶養家族の生活費としても信託財産の利用・処分を行うことができる旨の定めをしておくと良いでしょう。

◆注意点②

あくまでも、許されるのは扶養義務の範囲内の生活費の給付です、多額の金銭を扶養家族のために利用すると「贈与」とみなされ、贈与税が課税されるリスクもあります。

5.専門家選びの3つのポイント

実際に家族信託を始めるにあたっては、成年後見、相続、今後の家族ライフプランなど様々な検討点を詳細に考慮する必要があります。また、認知症対策には家族信託以外にもいろいろな方法があります。

よって、親の老後の財産管理に不安のある方は、一度、弁護士や司法書士などの専門家に相談することをおすすめします。

それでは、どのような専門家に相談すればよいのでしょうか。相談する専門家を選ぶ際には、次のようなポイントに注目してみてください。

ポイント①家族信託の実務経験が豊富か

家族信託は、遺言や成年後見制度に比べると、比較的新しい制度です。専門家とはいえ、家族信託については実務経験を持たない方も多くいますので、実際にどのくらいの件数を組成したことがあるかを確認すると良いでしょう。実務経験豊富な専門家に依頼することが重要です。

◆ミラシアなら!

弊社ではこれまでに150件を超える家族信託のサポートをしています。皆様の希望にあったオーダーメイドの家族信託サービスを提供可能です。

ポイント②家族信託以外の認知症対策にも精通しているか

認知症対策の方法は、家族信託だけではありません。成年後見制度や生前贈与など他の方法を用いた方がよいケースもあります。どの対策がベストの選択かどうかの見極めは、それぞれの制度内容、メリット、デメリットなどについて精通していなければできません。認知症対策全般に精通し、より多くの実務経験を持つ専門家に相談すると良いでしょう。

◆ミラシアなら!

家族信託を希望されて弊社にご相談に来る方の中でも、お話を伺うと他の生前対策を利用した方が良いケースや、他の対策との併用が必要なケースも多々あります。

弊社では、後見制度や生前贈与などの案件も数多く取り扱っており、家族信託だけでは手当てしきれないリスクにも対応可能なご提案をいたします。

ポイント③他の専門家とも連携してサポートしているか

家族信託を実行するためには、法律面や税務面、ライフプランなど、あらゆる方向から総合的に検討を行うことが必要です。そのためには、各分野の専門家と緊密な連携がとれている専門家かどうかも重要なポイントです。

◆ミラシアなら!

家族信託を多く取り扱っているからこそ、家族信託に精通している他の専門家と多く連携しているのも弊社の強みの一つです。弁護士・税理士にとどまらず、FPや不動産会社などとも連携をしながら業務を行っております。様々な専門家の協力のもと、お客様のニーズにあった最適な家族信託サービスを提供しています。

6.まとめ

最後までお読みいただき誠にありがとうございます。いかがでしたでしょうか?

それでは、本コラムのポイントを改めて確認してみましょう。

◆老後の生活費を守るには、家族信託が有用!

◆家族信託が親の老後の生活費を守る方法として有用な4つの理由

理由① 法定後見制度と違って「家族だけで」自由な財産管理ができる

理由② 法定後見制度より費用対効果が高い

理由③ 詐欺被害から親のお金を守ることができる

理由④ 受託者の口座で親のお金を管理できる

◆専門家選びの3つのポイント

ポイント① 家族信託の実務経験が豊富か

ポイント② 家族信託以外の認知症対策にも精通しているか

ポイント③ 他の専門家とも連携してサポートしているか

親の老後の生活費を守る方法として、家族信託がいかに有用かをご理解いただけたかと思います。

家族信託は、親が元気なうちにしかできない対策です。親の財産管理に不安を感じたら、家族信託をぜひ検討してください。

コメント