父が亡くなり、マンションの名義変更をしたいと考えています。どのように手続きを進めて行けば良いでしょうか。

マンションの名義変更は、土地・建物の名義変更と似ていますが、マンション特有の注意点もあります。気をつけて手続きを進めましょう。

亡くなった方がマンションを所有していた場合、土地や建物を所有していた場合と同様に、名義変更(相続登記)を行う必要があります。土地・建物を相続した場合の手続きと基本的には同じですが、主に下記の点が異なります。

・登録免許税の計算方法

・管理組合の手続き

・マンションを賃貸していた場合の諸手続き

本コラムでは、マンションの名義変更(相続登記)の流れ・必要書類・費用や、マンション特有の注意点について詳細に解説します。

また、2024年(令和6年)4月1日から相続登記が義務化されることが決定しました。できる限り早く相続登記を行った方が良い理由についてもお伝えします。

本コラムが皆様にお役に立てば幸いです。

目次

1 マンションの相続登記の流れ

それでは、まず初めにマンションの名義変更(相続登記)の流れについて説明します。

マンションの名義人の方が亡くなった場合、まずは遺言書があるかないかを確認する必要があります。

遺言書の有無によって、その後の手続き方法が大きく異なるからです。

また遺された遺言書が自筆証書遺言か公正証書遺言かによっても、行うべき手続きに違いがあります。

ひとつひとつ確認していきましょう。

1-1 遺言書がある場合の流れ

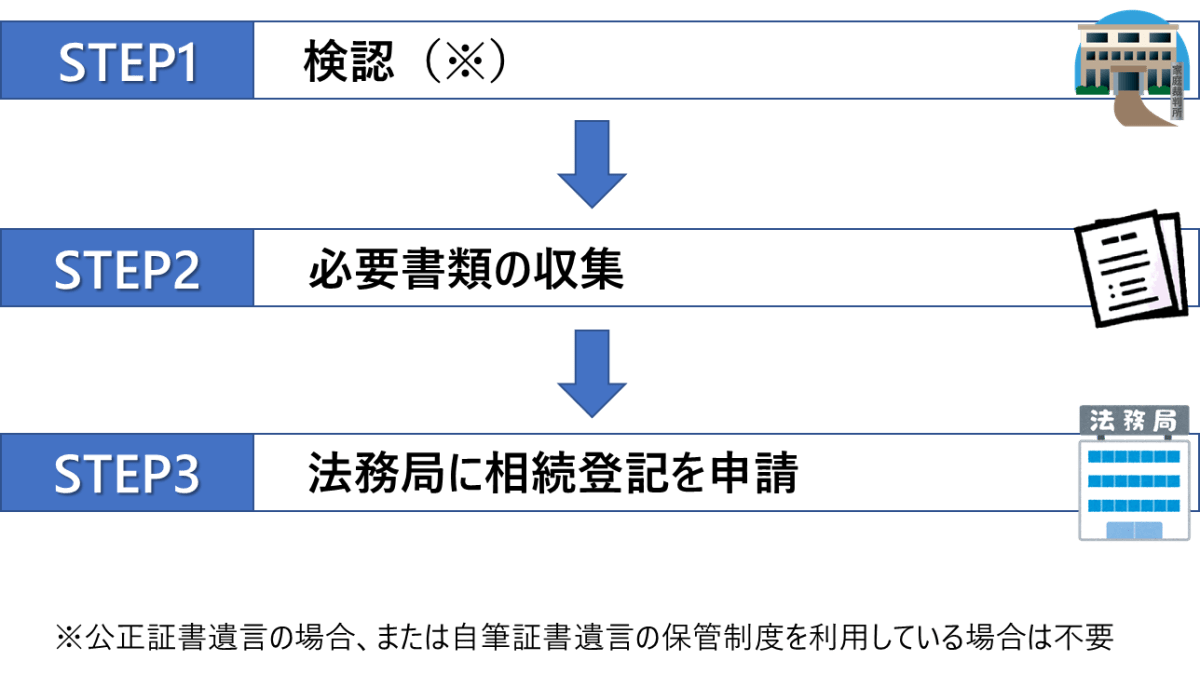

【相談登記の流れ(遺言書あり)】

STEP1 検認

●自筆証書遺言の場合は「検認」が必要

遺言書が「自筆証書遺言」の場合には、家庭裁判所にて「検認」という手続きを行う必要があります。

自筆証書遺言を見つけたら、勝手に開封して内容を確認してはいけません。勝手に開封をしてしまうと、5万円以下の過料の対象となります。また、他の相続人に遺言書の偽造・変造を疑われる可能性もあります。開封せずに、家庭裁判所での検認手続きを行いましょう。

検認手続きとは、すべての相続人に対し遺言の存在を知らせるとともに、検認日における遺言書の内容を明確にして、遺言書の偽造・変造を防止するための手続きです。

留意すべきは、検認は「遺言書の有効性」を判断する手続きではないということです。検認をしたからといってその遺言の有効性が担保されるわけではないのです。

●公正証書遺言や自筆証書遺言の保管制度を利用している場合は「検認不要」

公正証書遺言は、作成後、公証役場にその原本が保管されるため、偽造・変造の恐れがありません。そのため、自筆証書遺言とは異なり、検認は「不要」です。

また、令和2年7月10日より「法務局における遺言書の保管等に関する法律」が施行され、法務局による自筆証書遺言の保管制度が開始されました。

これまで自筆証書遺言は、自宅や貸金庫などで保管する方法しかありませんでした。そのため、紛失のリスクや相続人による隠匿、偽造、変造リスクなどが指摘されていました。

このようなリスクを回避するために「遺言書保管制度」が新設されました。本制度の利用には、遺言者作成者本人による法務局への出頭が必ず必要となり、法務局で直接遺言書の確認を受けることになります。そのため、相続が発生した際には、家庭裁判所による検認は不要とされています。

STEP2 必要書類の収集

検認を終えたら、相続登記の申請に必要な書類の収集に取り掛かります。必要書類についての詳細は、第2章をご覧ください。

STEP3 法務局に相続登記を申請

必要書類がすべて揃ったら、法務局に「相続登記の申請」を行います。どの法務局に対しても申請できるわけではありません。不動産の所在地によって法務局の管轄が決まります。

↓東京都内の不動産の管轄については下記をご参照ください。↓

東京法務局 不動産登記/商業・法人登記の管轄区域一覧

1-2 遺言書がない場合の流れ

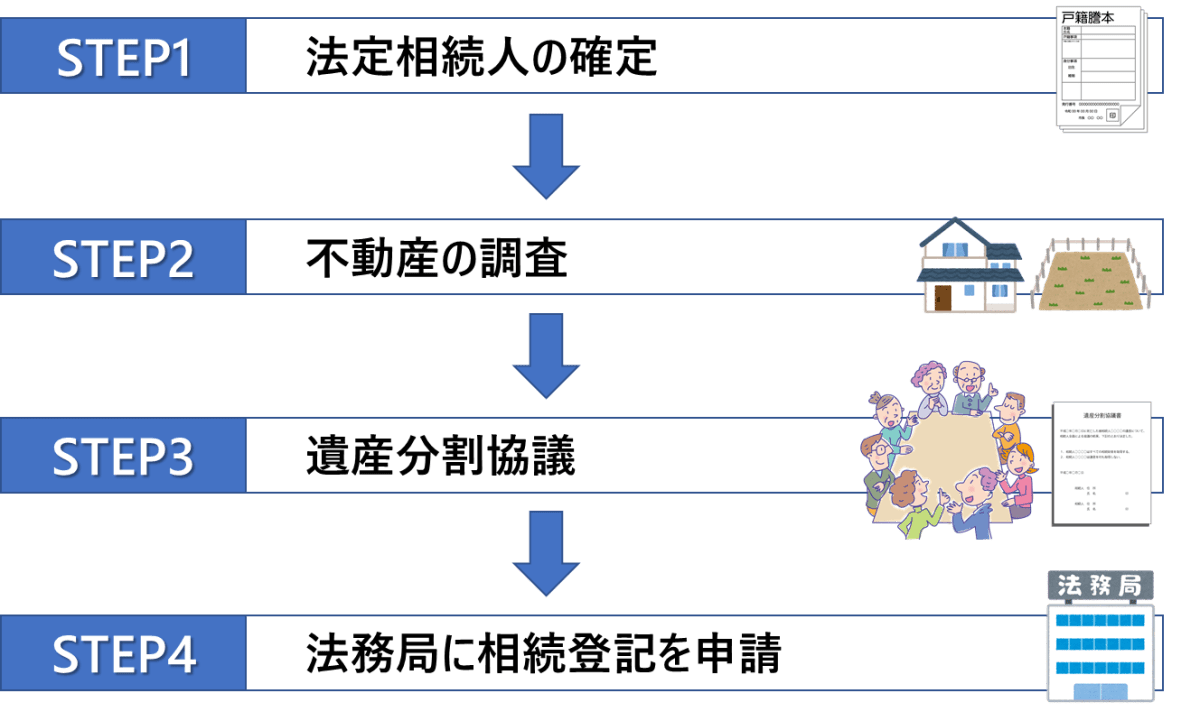

【相談登記の流れ(遺言書なし)】

遺言書がない場合には、遺産をどのように承継するのかを決定するために、法定相続人間で遺産分割協議を行う必要があります。遺産分割協議を行うために必要なのは、「法定相続人の確定」と「不動産の調査」です。

STEP1 法定相続人の確定

まずは、法定相続人の確定を行う必要があります。法定相続人の確定のためには、被相続人の出生から死亡までの戸籍を収集します。この後行う遺産分割協議は、法定相続人が1人でも欠けてしまうと協議自体が無効になってしまいます。相続人を漏らさないようにするために、この工程はとても重要です。

STEP2 不動産の調査

被相続人がどこにどのような不動産を所有していたかを調査します。

しかし、調査するといっても、現状、日本国内すべてを網羅的に調査する術はなく、被相続人の自宅などに保管されている権利証や納税通知書、各市町村が発行している名寄帳などを頼りに調べるしかありません。

被相続人名義の不動産を漏らしてしまうと、後々、その不動産について再度遺産分割協議をしなければならくなりません。

STEP3 遺産分割協議

法定相続人の確定・不動産の調査を終えたら、遺産分割協議を行います。

法定相続人全員で、誰がどの財産を相続するのかを話し合い、その内容を遺産分割協議書として書面にします。遺産分割協議書に法定相続人全員の署名・捺印(実印)をして、協議完了となります。

STEP4 法務局に相続登記の申請

遺産分割協議が整ったら、管轄法務局に対して相続登記の申請を行います。

2 マンションの相続登記の必要書類

では、次にマンションの名義変更(相続登記)において必要な書類をお伝えします。

必要書類も、遺言書の有無で大きく変わりますので注意が必要です。

登記を申請する際は、登記申請書を作成し、下記の表中の書類と共に法務局に提出します。

以下の書類のうち、市区町村役場で取得する書類については、相続人であればどなたでも取得が可能です。

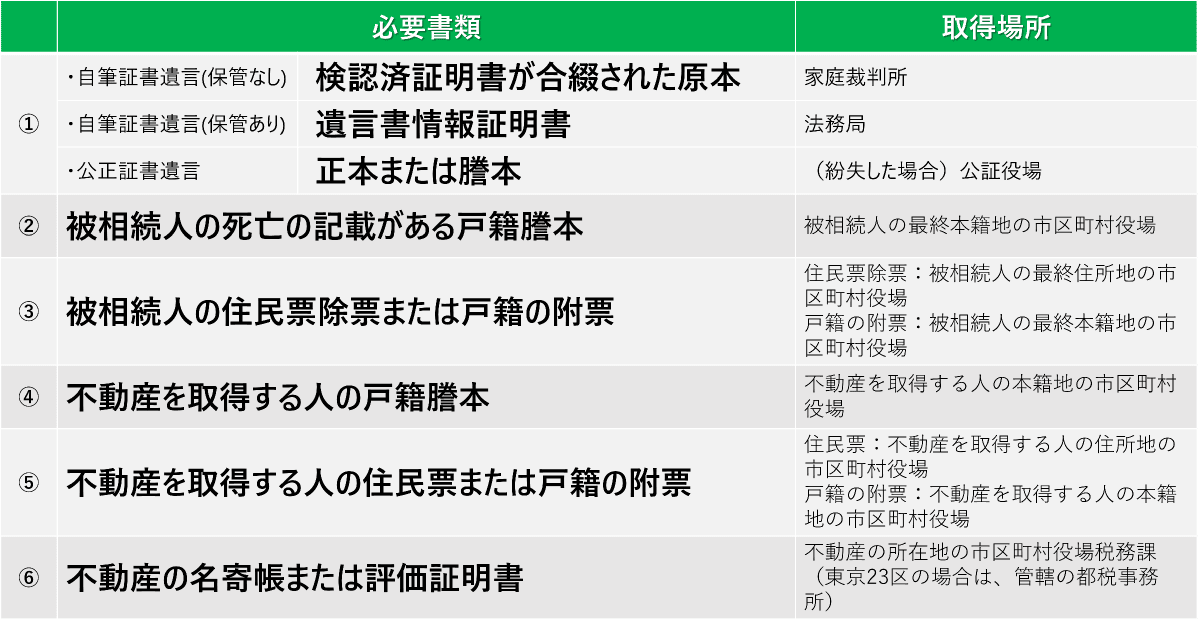

2-1 遺言書がある場合の必要書類

【遺言書がある場合の必要書類と取得場所】

①遺言書

・自筆証書遺言

家庭裁判所での検認手続きを経た証明として、検認済証明書が合綴された遺言書の原本が必要となります。

・法務局での保管制度を利用していた自筆証書遺言

自筆証書遺言が保管されてる法務局に「遺言書情報証明書」の交付請求を行います。相続登記の申請の際には、この「遺言書情報証明書」が必要となります。

・公正証書遺言

公正証書遺言を作成した際には、遺言者本人に公正証書遺言の正本と謄本が渡されます。相続登記の際には、このどちらかが必要となります。正本や謄本を紛失してしまった場合には、公証役場に依頼すれば再発行してもらうことができます。

【専門家からのプラスワン・アドバイス】

公正証書遺言の原本・正本・謄本の違いと相続登記

原本…遺言者本人、証人2名、公証人がそれぞれ署名・押印したオリジナルの書面。作成後は、公証役場で 半永久的に保管されます。

正本…原本と同じ効力をもつものとして交付される写しです。

謄本…正本と同様、原本の写しですが、原本と同じ効力はありません。

相続登記には、正本を提出しなければならないとの情報も散見されますが、実務上、謄本で登記ができることがほとんどです。手元に謄本しかない場合には、実際に登記申請する前に、管轄の法務局に確認することをおすすめします。

②被相続人の死亡の記載がある戸籍謄本

不動産の登記簿上の所有者が亡くなったことを証明するために必要となります。

取得場所:被相続人の最終本籍地の市区町村役場

③被相続人の住民票除票または戸籍の附票

不動産の登記簿上の所有者と被相続人が同一人物であることを証明するために必要となります。

取得場所:住民票除票 被相続人の最終住所地の市区町村役場

戸籍の附票 被相続人の最終本籍地の市区町村役場

④不動産を取得する人の戸籍謄本

不動産を取得する相続人が、相続開始時に生存していることを証明するために必要となります。

取得場所:不動産を取得する人の本籍地の市区町村役場

⑤不動産を取得する人の住民票または戸籍の附票

不動産を取得する相続人の住所を正確に登記簿に記載するために必要となります。

取得場所:住民票 不動産を取得する人の住所地の市区町村役場

戸籍の附票 不動産を取得する人の本籍地の市区町村役場

⑥不動産の名寄帳または評価証明書

不動産の評価額が記載された書面で、登記の際に支払う登録免許税を算出するために必要となります。

名寄帳は所有者名で、評価証明書は不動産所在地で請求し取得します。登記申請の際には、いずれかの書面を提出すれば足ります。

また、自治体よっては、固定資産税の納税通知書でも良いが場合があります。その場合には、改めて名寄帳や評価証明書を取得する必要はありません。登記申請前に、管轄の法務局に確認してみると良いでしょう。

取得場所:不動産の所在地の市区町村役場税務課(東京23区の場合は、管轄の都税事務所)

2-2 遺言書がない場合の必要書類

【遺言書がない場合の必要書類と取得場所】

①遺産分割協議書

法定相続人全員で話し合い、誰が何を相続することになったのかを示すために必要となります。

遺産分割協議書には、法定相続人全員の署名と、実印での捺印が必要となり、それが協議内容に同意した証となります。

②法定相続人全員の印鑑証明書

遺産分割協議書に捺印された印鑑が、実印であることを証明するために必要となります。

印鑑証明書については、本人でなければ取得ができません。

取得場所:各相続人の住所地の市区町村役場

③被相続人の出生から死亡までの戸籍謄本

遺産分割協議に参加した相続人が、法定相続人全員であることを証明するために必要となります。

収集方法としては、まず死亡の記載のある最後の戸籍謄本を入手し、そこから戸籍の記載を辿って出生の戸籍謄本まで遡るのが一般的です。

遺産分割協議は法定相続人の1人でも欠けていると無効となってしまいますので、注意が必要です。

古い戸籍ともなると、手書きで読みにくいことも多々あります。収集が困難な場合には、専門家に依頼することをおすすめします。

取得場所:生前、被相続人が籍を置いたすべて本籍地の市区町村役場

④被相続人の住民票除票または戸籍の附票

不動産の登記簿上の所有者と被相続人が同一人物であることを証明するために必要となります。

取得場所:住民票除票 被相続人の最終住所地の市区町村役場

戸籍の附票 被相続人の最終本籍地の市区町村役場

⑤法定相続人全員の戸籍謄本

すべての法定相続人が、相続発生時に生存していることを証明するために必要となります。

取得場所:各相続人の本籍地の市区町村役場

⑥不動産を取得する人の住民票または戸籍の附票

不動産を取得する相続人の住所を正確に登記簿に記載するために必要となります。

取得場所:住民票 不動産を取得する人の住所地の市区町村役場

戸籍の附票 不動産を取得する人の本籍地の市区町村役場

⑦不動産の名寄帳または評価証明書

不動産の評価額が記載された書面で、登記の際に支払う登録免許税を算出するために必要となります。

名寄帳は所有者名で、評価証明書は不動産所在地で請求し取得します。登記申請の際には、いずれかの書面を提出すれば足ります。

また、自治体よっては、固定資産税の納税通知書でも良いが場合があります。その場合には、改めて名寄帳や評価証明書を取得する必要はありません。登記申請前に、管轄の法務局に確認してみると良いでしょう。

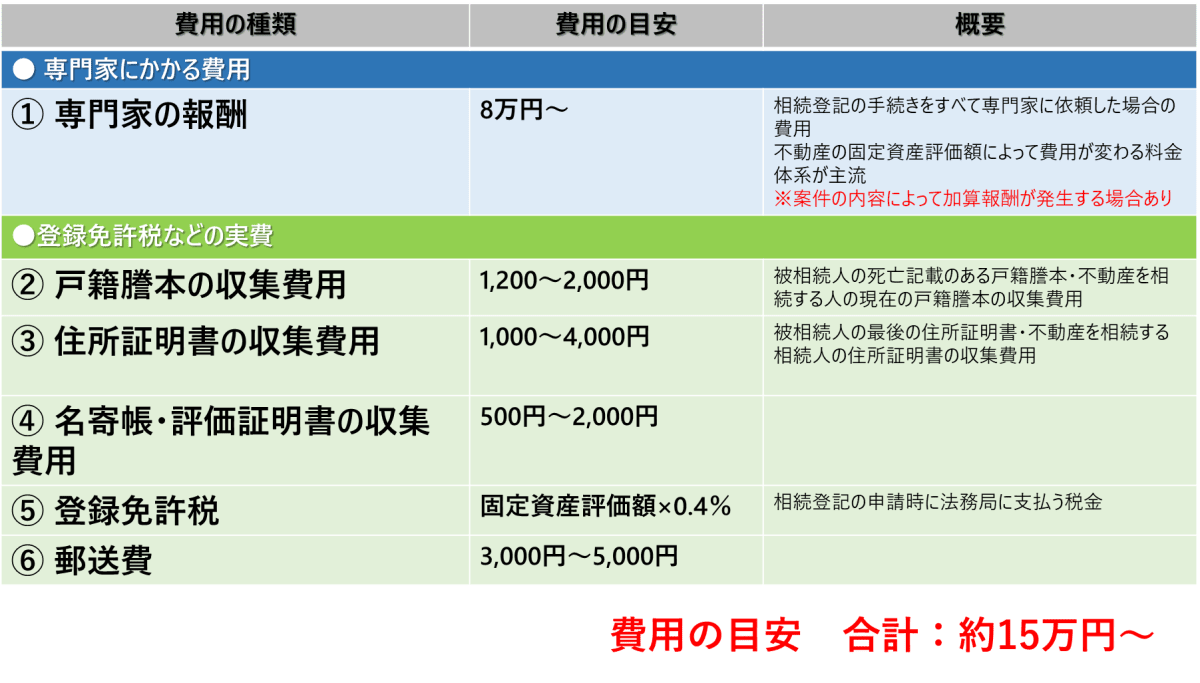

3 マンションの相続登記の費用

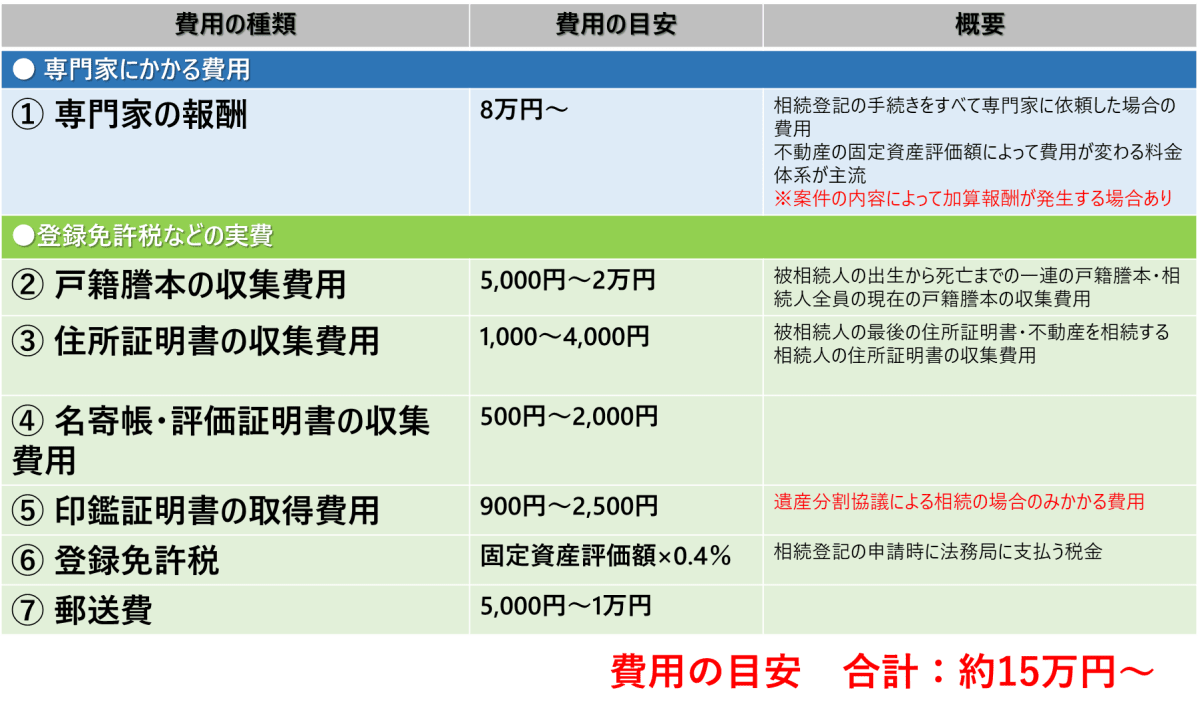

相続登記にかかる費用は、「専門家の報酬」と「登録免許税などの実費」の2種類に分けられます。

「専門家の報酬」は、相続登記を専門家に依頼した場合にのみかかる費用です。各事務所によって報酬体系は異なり、案件の内容によっても大きく左右されます。

「登録免許税などの実費」は、専門家に依頼せず自分で相続登記を行った場合でもかかる費用です。登記申請の際に支払う登録免許税や、戸籍謄本などを収集する費用、郵送費などがこれにあたります。登記をする不動産の固定資産評価額や、収集が必要な資料の数によってかかる金額は大きく異なります。

それでは詳細を解説します。

3-1 遺言書がある場合の費用

●公正証書遺言の場合

まずは、公正証書遺言を用いて相続登記を行う場合の費用について解説します。

【公正証書遺言がある場合の費用】

公正証書遺言を使用して相続登記を行う場合、最も費用を抑えることができます。

検認の手続きも不要ですし、遺言書情報証明書の取得も必要ありません。

更に、収集すべき戸籍謄本の量が圧倒的に少ないのが、公正証書遺言を使用する大きなメリットの1つです。

①専門家の報酬

相続登記を司法書士に依頼すると、報酬が発生します。

各事務所には独自の費用体系が存在し、その設定料金も事務所によって異なりますが、およそ8万円~と設定している事務所が多いようです。

また、登記が必要な不動産の数や相続人の人数などによって報酬が加算される料金体系を敷いている事務所が多いです。

②戸籍謄本の収集費用

必要な戸籍は、「被相続人の死亡記載のある戸籍謄本」と「不動産を相続する人の現在の戸籍謄本」です。戸籍謄本の取得費用は全国一律で下記の通りです。

戸籍謄本… 現在の戸籍謄本 ・・・450円

改製原戸籍謄本・除籍謄本 ・・・750円

③住所証明書の収集費用

必要な住所証明書は、「被相続人の最終住所の記載がある住民票除票、または戸籍の附票」と「不動産を相続する相続人の住民票、または戸籍の附票」です。戸籍謄本の取得費用は全国一律で下記の通りです。

住民票(除票)・戸籍の附票の取得費用は市区町村によって異なりますが、おおむね下記の通りです。

住民票(除票) ・・・300円

戸籍の附票 ・・・400円

④名寄帳・評価証明書の収集費用

名寄帳・固定資産評価証明書の取得費用は各市区町村によって異なりますが、おおむね下記の通りです。

名寄帳 ・・・1名義人につき 無料~400円 ほど

*年度始まりの4月から数か月の間は、無料で取得できる市区町村が多いです。

この期間も市区町村によって様々です。

評価証明書 ・・・1物件につき、300~400円 ほど

⑤登録免許税

【登録免許税の計算方法】

不動産の固定資産評価額 × 0.4%

不動産を相続登記する場合に、法務局へ納めなければならないのが「登録免許税」です。登録免許税は不動産の固定資産税評価額を基準に上記のとおり計算されます。

固定資産税評価額は、納税通知書や、名寄帳、評価証明書で確認することができます。

登録免許税の計算式は上記のとおりですが、マンションの場合、特殊な計算方法が必要な場合が多々あります。詳しくは、次章で詳しく説明します。

⑥郵送費

上記の資料収集や登記申請で郵送費がかかります。

収集する資料の量にもよりますが、およそ3,000円~5,000円程度です。

●自筆証書遺言(保管制度利用なし)の場合

自筆証書遺言(保管制度利用なし)による場合、相続登記自体にかかる費用は公正証書遺言の場合と同様です。しかし、「検認手続きの費用」が追加で発生します。検認手続きには、以下のような費用がかかります。

・専門家の報酬

家庭裁判所に対して行う検認の申し立て手続きを専門家に依頼した場合に発生します。

申し立てに必要な資料の収集・申立書の作成・家庭裁判所への書類提出が主な業務です。

検認手続きにおいては、一度相続人が家庭裁判所へ出頭する必要がありますが、この出頭の代行はできません。相続人ご本人でご対応いただくことになります。

・戸籍謄本の収集費用

検認手続きに必要な戸籍は、「被相続人の出生から死亡までの一連の戸籍謄本」と「相続人全員の現在の戸籍謄本」です。

すべての戸籍収集にかかる費用は案件によって大きく異なりますが、およそ5,000円~2万円程度になることが多いです。

・申立書に貼付する収入印紙代

申立時に、家庭裁判所に対して、申立手数料を支払います。遺言書(封書の場合は封書)1通につき収入印紙800円分を検認申請書に貼付します。

案件によっては、最初に作成した自筆証書遺言の一部を変更するために、変更部分に関する部分のみ書かれた新たな遺言書が作成されているようなケースもあります。このような場合には、検認すべき自筆証書遺言は2通となりますので、費用も2通分かかります。

・連絡用の郵便切手代

検認手続きを進める際、家庭裁判所は相続人全員に対して、自筆証書遺言の検認申し立てがあった旨通知する必要があります。通知の方法は郵送で行われるため、申し立ての際に予め、連絡用の郵便切手を同封します。目安としては、500円~1,000円ほどです。

用意する切手の種類と枚数には指定があります。各裁判所によって多少の違いがありますので、事前に管轄の裁判所に確認が必要です。

・検認済証明書の申請費用

実際に、自筆証書遺言を用いて相続手続きを進めていく際には、家庭裁判所にて検認手続きを経たものであることを証するため検認済証明書の添付も必須となります。

検認済証明書は、申請することにより家庭裁判所にて発行してもらえます。申請の際、遺言書(封書の場合は封書)1通につき収入印紙150円分を申請書に貼付します。

●自筆証書遺言(保管制度利用あり)の場合

自筆証書遺言(保管制度利用あり)による場合、公正証書遺言の場合に加えて、下記の費用が追加されます。

・遺言書情報証明書の取得費用

自筆証書遺言(保管制度利用あり)による相続登記には、 「遺言書情報証明書」という書面の取得が必要となります。

遺言書情報証明書とは、法務局に保管されている遺言書の内容を証明する書面です。

全国どの法務局でも取得することができ、費用は、1通1,400円です。

・戸籍謄本の取得費用

遺言書情報証明書の取得のために「被相続人の出生から死亡までの一連の戸籍謄本」と「相続人全員の現在の戸籍謄本」の収集も必要です。

3-2 遺言書がない場合の費用

次に、遺言書がない場合の相続登記の費用について解説します。

【遺言書がない場合の費用】

①専門家の報酬

相続登記を司法書士に依頼すると、報酬が発生します。

各事務所には独自の費用体系が存在し、その設定料金も事務所によって異なりますが、およそ8万円~と設定している事務所が多いようです。

また、登記が必要な不動産の数や相続人の人数などによって報酬が加算される料金体系を敷いている事務所が多いです。

②戸籍謄本の収集費用

相続登記に必要な戸籍は、「被相続人の出生から死亡までの一連の戸籍謄本」と「相続人全員の現在の戸籍謄本」です。戸籍謄本の取得費用は全国一律で下記の通りです。

戸籍謄本… 現在の戸籍謄本 ・・・450円

改製原戸籍謄本・除籍謄本 ・・・750円

すべての戸籍収集にかかる費用は案件によって大きく異なりますが、およそ5,000円~2万円程度になることが多いです。

③住所証明書の収集費用

相続登記に必要な住所証明書は、「被相続人の最終住所の記載がある住民票除票、または戸籍の附票」と「不動産を相続する相続人の住民票、または戸籍の附票」です。戸籍謄本の取得費用は全国一律で下記の通りです。

住民票(除票)・戸籍の附票の取得費用は市区町村によって異なりますが、おおむね下記の通りです。

住民票(除票) ・・・300円

戸籍の附票 ・・・400円

案件よって異なりますが、住所証明書の収集費用の相場は、およそ1,000円~4,000円程度です。

④名寄帳・評価証明書の収集費用

名寄帳・固定資産評価証明書の取得費用は各市区町村によって異なりますが、おおむね下記の通りです。

名寄帳 ・・・1名義人につき 無料~400円 ほど

*年度始まりの4月から数か月の間は、無料で取得できる市区町村が多いです。

この期間も市区町村によって様々です。

評価証明書 ・・・1物件につき、300~400円 ほど

所有する不動産の数によって費用は異なりますが、相場としては、500円~2,000円ほどです。

⑤印鑑証明書の取得費用

印鑑証明書の取得費用は、遺産分割協議によって不動産の取得者を決定した場合にのみかかる費用です。

遺産分割協議をせずに民法の定める法定相続分で分割した場合や、被相続人が遺した遺言を用いる場合には、発生しません。

取得費用は、各市区町村によって異なります。1通につき300~450円 としているところが多いです。

⑥登録免許税

【登録免許税の計算方法】

不動産の固定資産評価額 × 0.4%

不動産を相続登記する場合に、法務局へ納めなければならないのが「登録免許税」です。登録免許税は不動産の固定資産税評価額を基準に上記のとおり計算されます。

固定資産税評価額は、納税通知書や、名寄帳、評価証明書で確認することができます。

登録免許税の計算式は上記のとおりですが、マンションの場合、特殊な計算方法が必要な場合が多々あります。詳しくは、次章で詳しく説明します。

⑦郵送費

上記の資料収集や登記申請で郵送費がかかります。

収集する資料の量にもよりますが、およそ5,000円~1万円程度です。

4 マンション特有の登録免許税の計算方法

マンション(=敷地権付き区分建物)の相続登記を行う場合に支払う登録免許税は、土地や建物の登録免許税を算出する方法とは異なる計算方法を用いることになります。

4-1 敷地権付き区分建物とは

分譲マンションなどの区分建物は1つの建物の中に部屋がいくつもあり、その1部屋1部屋を異なる人物が所有をしています。この場合、各部屋の所有者全員でその区分建物が建っている敷地を共有していると考えます。

【敷地権付区分建物のイメージ】

このような区分建物の相続登記をする場合には、建物(部屋)だけでなく、敷地についても登記を行うことが原則です。なぜなら、建物と建物が建っている土地の登記簿はそれぞれ別々に作成されるのが原則だからです。

そうなると、土地の所有者は、マンションなどの部屋の戸数分存在することになります。大型マンションや高層マンションともなると、その数は膨大となり土地の登記簿が煩雑となってしまいます。さらに、売買や相続などが起こるたびに名義変更がされていくため、土地の登記簿が大変見づらくなってしまいます。

このような登記簿の複雑化を避けるべく、分譲マンションについては、1部屋ごとの登記簿にその所有者が持つ敷地の一部の登記が併記され、1つの登記簿になっていることが多いです。このように土地と建物が一体となっている建物を「敷地権付区分建物」と呼びます。

土地と建物の登記簿が別々に作成されている不動産の場合には、相続登記の申請も土地・建物それぞれについて別々に申請手続きを行う必要があります。

しかし、敷地権付き区分建物の場合は、土地と建物の登記簿が一体となっておりますので、登記申請も1度に済みます。

4-2 敷地権付き区分建物の登録免許税の計算方法について

それでは、敷地権付区分建物の登録免許税はどのように計算するのでしょうか。

具体例を見ながら確認していきましょう。

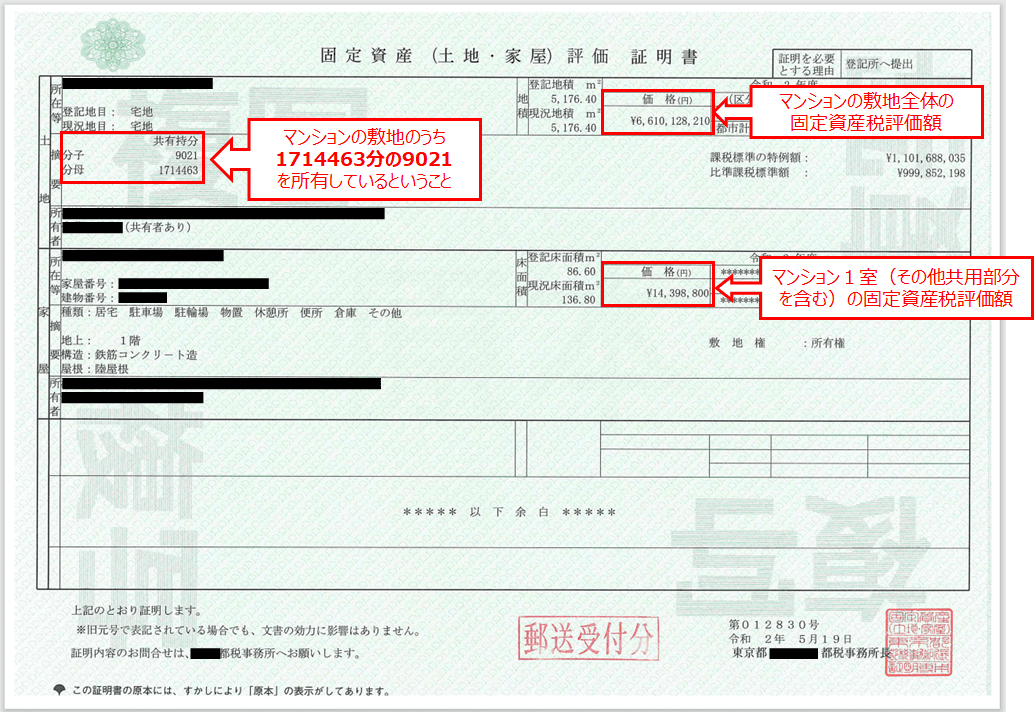

亡くなった母名義のマンション(敷地権付区分建物)の相続登記を行う予定です。固定資産税評価額や持分は下記のとおりです。登録免許税の金額はいくらになりますか?

マンションの敷地全体の固定資産税評価額:6,610,128,210円

マンションの敷地の持分:1714463分の9021

マンションの1室の固定資産税評価額:14,398,800円

敷地権付区分建物の固定資産税評価証明書は次のような表記となっています。参考として敷地権付区分建物の固定資産税評価証明書の見本(東京23区)をあげておきます。

【敷地権付区分建物の固定資産税評価証明書(東京23区) 】

STEP1 敷地全体の固定資産税評価額に被相続人の持分を掛ける

まず、敷地権全体の固定資産税評価額に被相続人の持分を掛けます。持分は評価証明書や登記簿謄本で確認することができます。計算すると下記のようになります。

6,610,128,210円 × 1714463分の9021 = 34,780,550円

これが被相続人の有する敷地部分の固定資産税評価額となります。

※割り切れない場合、後ほど端数処理を行うので小数点以下は切り捨てて構いません。

STEP2 敷地部分の評価額と建物の評価額を足します。

次に、STEP1で計算した固定資産税評価額に建物(部屋)の固定資産税評価額を足します。計算すると下記のようになります。

34,780,550円(敷地部分)+ 14,398,800円(1室分)= 49,179,350円

STEP3 端数処理を行う。

49,179,350円の1,000円未満部分(350円)を切り捨て、端数処理を行います。計算すると下記のようになります。

49,179,350円 → 49,179,000円

この金額を課税価格(または課税標準)といいます。

STEP4 課税価格に税率0.4%を掛ける。

STEP3で算出した課税価格49,179,000円に、登録免許税の税率である「0.4%」を掛けます。

49,179,000円 × 0.4% = 196,716円

STEP5 金額の端数処理を行う。

196,716円の100円未満部分(16円)を切り捨てて、196,700円とします。

上記の例の登録免許税は、「196,700円」です。

5 マンションの相続登記を早急にすべき7つの理由

マンションの名義変更(相続登記)には、今のところ期限はありません。

しかし、以下の理由から、名義変更はなるべく早くに行うことが推奨されています。

理由2 相続人が死亡し新たな相続人が増え遺産分割協議が困難になる

理由3 必要書類の入手が困難になる

理由4 相続した不動産の一部が自分のものだと第三者に主張できなくなる

理由5 マンションを売却することができない

理由6 相続税の納税資金を確保するために銀行から借入ができなくなる

理由7 2024年4月1日より相続登記の義務化が始まる

6 マンションの相続登記以外の手続き

マンションを相続した場合、相続登記を行う以外にも、下記のような手続きが必要となります。

6-1 管理組合の手続き

マンションを所有している場合、所有者は管理組合に所属し、管理費や修繕費を支払わなければなりません。

所有者が亡くなり、相続人に名義が変更された場合には、管理組合に申し出を行い所定の手続きを行う必要があります。管理費の支払い口座を新たに名義人となった相続人の口座に変更する必要があります。

相続登記の名義変更後、速やかに行うようにしましょう。

6-2 マンションを賃貸していた場合の諸手続き

■賃貸借契約の変更

賃貸しているマンションを相続した場合には、オーナーが変更となるため、賃借人に連絡する必要があります。賃貸借契約書を新所有者に変更することになります。

■賃料の振込先口座の変更

賃料の振込先を新所有者の口座に変更する必要があります。

■遺産分割協議が成立するまでの家賃の処理

マンションを第三者に賃貸していた場合、所有者が亡くなった後も、家賃が発生し続けます。

遺産分割協議によってマンションを相続する人が決まりますので、遺産分割協議後はマンションの取得者が賃料を取得することになります。

問題となるのは、被相続人の死亡後から遺産分割協議成立までの賃料です。

判例(最一判平成17年9月8日)では、共同相続人がその相続分に応じて取得することとされています。

これは、遺産分割協議の結果、マンションを特定の相続人が相続することになったとしても、賃料は各相続人が法定相続分に応じて取得するということを意味しています。

通常、遺産分割協議において、被相続人の死亡後から遺産分割協議成立までの賃料についても、マンションを相続した人に帰属することで合意が得られることがほとんどですが、合意に至らなかった場合には、法定相続分で分割することになりますので、ご注意ください。

7 まとめ

いかがでしたでしょうか。

マンションの名義変更(相続登記)特有の注意点についても、お分かりいただけたかと思います。

それでは、本コラムのまとめです。

● 流れ、必要書類、費用は遺言書の有無、遺言書の種類によって異なる。

● マンション(=敷地権付き区分建物)の場合には、登録免許税の計算方法に注意!

● マンションの相続登記は7つの理由から早急に行うべきである。

理由1 相続人の判断能力が認知症などで低下し遺産分割協議が困難になる

理由2 相続人が死亡し新たな相続人が増えてしまい遺産分割協議が困難になる

理由3 必要書類の入手が困難になる

理由4 相続した不動産の一部が自分のものだと第三者に主張できなくなる

理由5 マンションを売却することができない

理由6 相続税の納税資金を確保するために銀行から借入ができなくなる

理由7 2024年4月1日より相続登記の義務化が始まる

● マンションを相続した場合には、相続登記以外に下記の手続きも必要な場合がある

①管理組合の手続き

②マンションを賃貸していた場合の、「賃貸借契約の変更」 や「賃料の振込先口座の変更」などの諸手続き

コメント