「最近、家族信託という制度をよく耳にするけど、私の家にも本当に必要なのだろうか…」

家族信託を検討している方の中には、こんな不安や心配を抱いている方も多いのではないでしょうか。

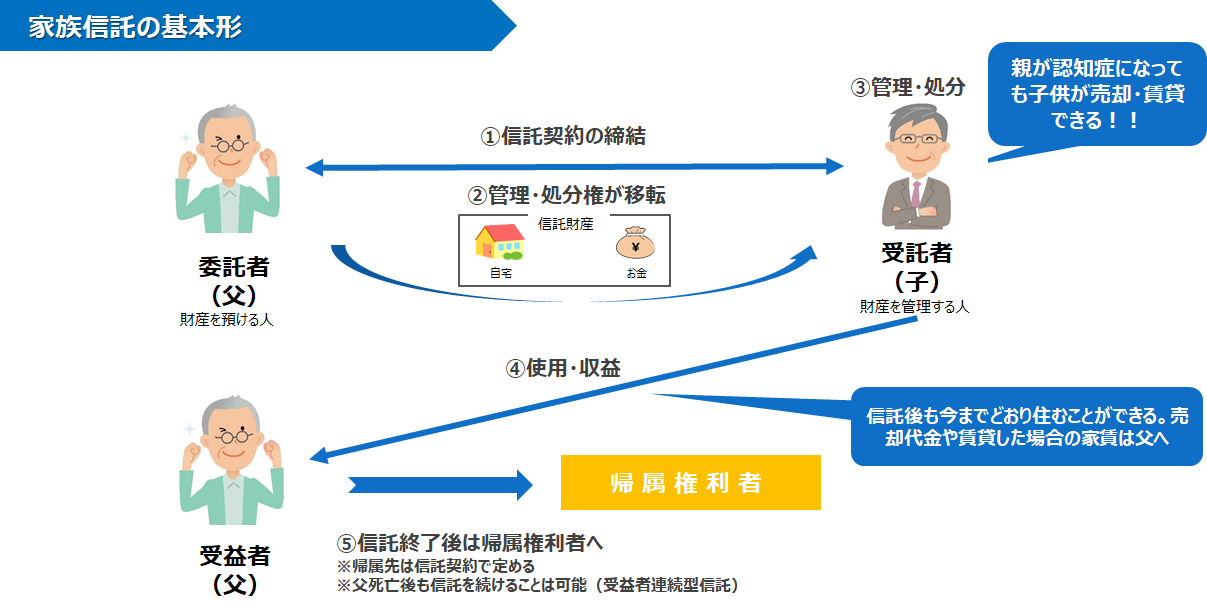

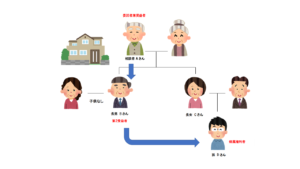

家族信託とは、不動産や金融資産などの財産の管理を信頼できる家族に託す仕組みです。財産の管理を託す人を「委託者」、財産の管理を託される人を「受託者」、信託から利益を受ける人を「受益者」といいます。家族信託は、委託者と受託者が信託契約を締結することによって始まります。高齢の親が自らを委託者兼受益者として、受託者となる子供に財産管理を託すケースが最も多く、認知症などによって親の財産が凍結されないようにするための予防策として近年普及してきています。

財産凍結とは、不動産やお金、株式などの財産の利用・処分ができなくなることを言います。認知症になってしまうと判断能力が失われ、意思の確認ができなくなるため、不動産を売ったり、買ったり、お金を引き出して使ったりすることができなくなるのです。なお、同様の問題は脳梗塞や脳出血などの急な病気によっても起こり得ます。

家族信託をしていれば、管理権限は受託者に移っていますから、委託者が認知症になって判断能力を失ってしまったとしても、財産が凍結されることはありません。受託者の判断で信託された財産を利用・処分することができるのです。

高齢化社会が進み認知症を発症する方が増えてきている近年、家族信託の利用は年々増加しており、今後も増えることが予想されます。

しかしながら、家族信託を開始するにあたっては、「初期費用」がかかります。初期費用とは、専門家の報酬と登録免許税などの実費です。信託契約書の作成は専門的な知識を必要としますから、専門家に依頼することがほとんどです。不動産を信託する場合には、信託登記を行う必要があり登録免許税が必要となります。

加えて、家族信託には、様々な注意点やデメリットもあります。それにもかかわらず、これらの点をあまり検討せずに、あまり必要がないようなケースにおいても、専門家や金融機関から勧められるがままに家族信託を行っているケースも少なくありません。

そこで、本コラムでは、これまで数多くの家族信託の組成に関わってきた弊社だからこそ分かる「家族信託が必要なケース、必要ないケース」をそれぞれ4つ取り上げ、分かりやすく解説していきます。

まず初めに行うべきは、ご自身の家庭に家族信託の利用は必要か必要でないかの見極めです。

家族信託がご自身の家庭において本当に必要かどうかを判断する一助にしていただければと思います。

1.家族信託が必要ない4つのケース

家族信託が必要ないケースとしては、下記の4つが挙げられます。

【ケース①】 不動産や金融資産などの財産をほとんど持っていない

【ケース②】 年齢がまだ若く、認知症の発症リスクが低い

【ケース③】 財産が凍結しても困らない

【ケース④】 財産の名義を、すでに子供や法人に変更している

それでは、ケースごとに解説していきます。

ケース① 不動産や金融資産などの財産をほとんど持っていない

家族信託は、不動産や金融資産などの財産を持つ人が、認知症などを原因として判断能力を失ってしまった後でも、家族がその財産の管理を円滑に進めることができるようにするための制度です。ですから、そもそも財産をほとんど持っていないのであれば、わざわざ費用をかけてまで家族信託を行う必要はないかもしれません。

もっとも、「全く」財産がないという人はいないでしょうから、財産凍結の対策を低コストで行いたい人は、家族信託以外の選択肢を検討してもよいでしょう。

また、財産の種類によっては、家族信託できない(あるいは難しい)財産もあります。財産凍結から守りたい財産がそれらに該当する場合には他の方法を検討すべきといえるでしょう。

ケース② 年齢がまだ若く、認知症の発症リスクが低い

家族信託は契約締結と同時にその効力が発生します。まだ若く自分自身で財産管理が可能であっても、契約した段階で信託財産の管理権限は受託者に移行してしまうのです。したがって、親の年齢がまだ若く、認知症を発症する可能性がまだ低い場合には、家族信託をすぐに行う必要はないといえるでしょう。

しかし、人間は必ず衰えていくものです。また、脳卒中・脳出血のようにある日突然前触れもなく病に倒れて判断能力を失ってしまうことも充分に考えられます。転ばぬ先の杖として、家族信託などの財産凍結の対策を講じておく方が望ましいといえるでしょう。

ケース③ 財産が凍結しても困らない

認知症などの病気によって親の財産が凍結してしまった場合に最も困ることは、親の財産を親の生活費に使えなくなる恐れがあることです。例えば、預金の引き出しができなくなってしまうと、その後の親の生活に大きな影響がでることでしょう。

しかし、家族に充分な資金があり、親の生活費を立て替えることが可能であるならば、親の財産が凍結してしまったとしてもそれほど影響はないかもしれません。

したがって、親の財産が凍結したとしても困らないということであれば、わざわざ費用をかけて家族信託を利用する必要はないといえるでしょう。

▶ 財産凍結の具体例

預金の引き出しや解約、投資信託・株式の売却

原則として、預貯金を引き出すことができるのは、口座名義人だけです。よって、その名義人が判断能力を失ってしまったら、引き出すことができなくなってしまいます。いくら家族であっても、代わりにATMから預金を引き出してはなりません。

また、定期預金を解約できるのは口座名義人のみです。名義人が認知症で判断能力を失っているような場合には、いくら家族であっても代わりに解約をすることはできません。

投資信託や株式などを売却して換金する行為も、保有している本人の意思確認が必須ですので、判断能力がなければ行うことはできません。

不動産の売却

不動産の売却には売主と買主の間で売買契約を結ぶ必要があります。売主に判断能力がない場合には、売却についての意思確認ができないため契約が結べず、不動産の売却はできません。

ケース④ すでに財産の名義が子供や法人に変更している

財産凍結は、不動産や銀行口座の名義人(親)が認知症等で判断能力を失ってしまうことにより引き起こされるものです。それを防ぐために、家族信託を利用して、財産の管理権限を子供に移して、親が認知症を発症しても財産が凍結しないようにすることができます。

したがって、本人の判断能力が失われる前に、財産の名義を生前贈与等の方法で子供に変えていたり、相続税対策の一環で不動産管理会社などの法人の名義に変更したりしておけば、家族信託を利用する必要はありません。実際に認知症などを発症した後であっても、もはや本人の財産ではないのですから、本人の関与を求められることはなく、財産の凍結が起こることはないからです。

2.家族信託が必要な4つのケース

それでは次に、家族信託が必要な4つのケースを解説していきます。

以下の4つのケースのうち、1つでも当てはまる場合には、家族信託の利用を検討してみてください。

【ケース①】 親の介護費・医療費は親の財産で賄いたい

【ケース②】 アパートなどの収益物件を所有している

【ケース③】 家族だけで財産管理を行えるようにしておきたい

【ケース④】 次の次の相続(二次相続)まで、財産の承継先を決めておきたい

ケース① 親の介護費用・医療費は親の財産で賄いたい

今は元気でも、徐々に衰えてくると自宅での生活が難しくなり、老人ホームなどの高齢者施設に移らざるを得ないこともあるでしょう。また、自宅に住み続けるにしてもリフォームする必要が出てくるかもしれません。

このように、親が高齢になってくると、老人ホームの入居費用、リフォーム費用、介護費、医療費など様々な出費が想定されます。このような出費は、普通は親の財産で賄うことになるでしょう。親の普通預金にお金があればそこから支払うでしょうし、定期預金を解約して対応することもあるでしょう。また、預貯金がなければ、自宅などの不動産を売却してお金を準備することもあるでしょう。

しかし、いざ預貯金を引き出したり、不動産の売却を行う際に、親が判断能力を失っていると、財産凍結によってこのような行為ができなくなってしまうのは上で述べたとおりです。

そこで、「財産の凍結」を避けるために最も有効な対策が家族信託です。家族信託では、信託した財産の管理権限は受託者(子)に移りますので、親が判断能力を喪失してしまった場合でも、財産の利用・処分が可能になります。家族信託によって、介護費や医療費の支払いは、受託者である子供によって行うことが可能となるのです。

したがって、親の財産によって親の介護費・医療費を支払いたい場合には、親の財産が凍結しないように、親が元気なうちに家族信託を開始しておくことが必要といえるでしょう。

全国銀行協会は,各銀行に対して,認知症患者の預金を家族が引き出しやすくなるよう,2020年3月に通達を出しました。また、同年8月、金融庁の有識者会議の報告書が発表され、「医療や介護など明らかに本人のための支出であり、病院に医療費を金融機関が直接振り込むなど、手続が担保されているのであれば、認知判断能力の低下した高齢顧客本人のほか、本人に代わって取引を行う者であっても、手続を認めるなどの柔軟な対応を行っていくことが顧客の利便性の観点からは望ましい。」(引用「令和2年8月5日 金融審議会 市場ワーキング・グループ報告書」)との声明が出されました。

今後は、一定の条件がクリアになれば、家族による預金の引き出しにも応じてもらえる可能性があるようです。しかし、どのような条件でどれほどの引出しに応じてもらえるのかなどの詳細は明確に示されていません。必ずしも、預金の引き出しに応じてもらえるとは限りませんし、銀行によって対応が異なることもあると考えられます。よって、事前に対策をしておくことに越したことはありません。

ケース② アパートなどの収益物件を所有している

アパート、商業ビル、駐車場などの収益物件を所有していると、様々な局面で所有者の判断能力が必要となります。

例えば、賃借人との賃貸借契約、修繕工事契約、リフォーム工事契約、建替えの建築契約などが考えられます。

つまり、収益物件のオーナーが認知症を発症してしまった場合には、収益物件の日々の管理や賃貸経営など様々な場面で不都合が生じる可能性があるのです。同じ不動産であっても、自宅だけを所有している方よりも多くの場面で所有者の判断能力が求められることになります。

したがって、収益物件を所有している場合には、収益物件の凍結を避けるため、家族信託を行っておく必要があるといえます。家族信託をしておけば、受託者に収益物件の管理や賃貸経営を任せることができます。仮に所有者が認知症になったとしても、何ら影響を受けることはありません。

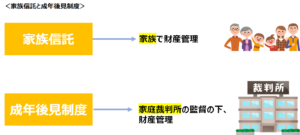

ケース③ 家族だけで財産管理を行えるようにしておきたい

家族信託は、「家族だけ」で財産管理を行うことを可能にします。

何も対策をしないまま、親が認知症を発症し判断能力を失ってしまうと「法定後見制度」を利用するしかありません。法定後見制度を利用すると、親の財産は家庭裁判所の監督下に置かれますので、財産の処分や管理について、家庭裁判所の許可を得なければ行えない場合もあります。

また、後見人には弁護士・司法書士などの専門家が選ばれる可能性もあります。その場合には、これまで家族の中で行っていた財産管理を、報酬を支払い専門家に委ねなければならなくならず、家族が関わることはできなくなります。

したがって、親の財産管理を家族だけで行いたいのでれば、家族信託を利用する必要があります。

ケース④ 次の次の相続(二次相続)まで、財産の承継先を決めておきたい

遺言と同様、家族信託によって、親が亡くなった後の信託財産の承継先を決めることができます。

そして、家族信託では、最初の財産の承継人(当初受益者)が亡くなった後の、次の承継先(第2受益者)も決定しておくことができるのです。ここが遺言と大きく異なる点です。二次相続の際の承継先まで指定できるのは家族信託制度を利用した場合だけです。

このように、当初の受益者だけでなく、その後の受益者も定めておく信託を「後継ぎ遺贈型受益者連続信託」といいます。

具体的な活用事例を見てみましょう。

<相談内容>

このような場合、遺言では「自分が亡くなったら長男に」というところまでは指定できても、長男が亡くなった後(BさんからDさんへの流れ)を決めることができません。

これを可能にするのが、「後継ぎ遺贈型受益者連続信託」です。

家族信託契約の中で、当初の委託者兼受益者であるAさんが亡くなった場合には、受益者の立場をBさんに移し、Bさんが亡くなった場合にはその財産を孫のDさんに承継させる旨を定めることにより、Aさん→Bさん→Dさんという順番での財産承継が可能となります。

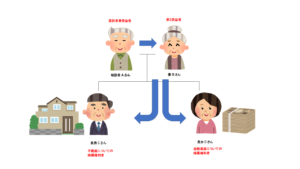

<相談内容>

相談者Aさんは、自分が亡くなった後は、妻のBさんに財産を引き継がせたいと考えています。ところが、妻のBさんもすでに高齢であるため、自分が亡くなったときに、Bさんが万が一認知症を発症していた場合の財産の凍結を懸念しています。この点、Aさんが亡くなったときにBさんが認知症であった場合、遺言によって財産を承継させるだけでは、Bさんが承継した瞬間財産は凍結してしまいます。また、妻の死後は、不動産は長男のCさんに、金融資産は長女のDさんに引き継がせたいという希望を持っています。

このような希望を叶えるためにも、事例①と同時に「後継ぎ遺贈型受益者連続信託」が有効です。

まずは、Aさんを委託者兼受益者、Cさんを受託者とする信託契約を締結します。Aさんの死後は、受益者の立場をBさんに移し、引き続き財産管理は受託者であるCさんに任せるという仕組みです。これによって、Bさんが認知症を発症していた場合の財産凍結リスクも回避することができます。なぜなら、財産管理はあくまでCさんに任せつつ、Bさんは受益者として利益を得ることができるからです。また、Bさんの死後、信託していた財産のうち不動産をCさんが、金融資産をDさんが承継する旨を定めることにより、“次の次”の財産承継までも決めておくことが可能です。

3.これだけは知っておこう!専門家選びのポイントと注意点

家族信託をお願いする専門家は弁護士や司法書士なら誰でも良いの??

誰でも良いというわけではありません。下記を参考に専門家を選ぶと良いでしょう。

ポイント① 家族信託の実務経験が豊富か

家族信託は、遺言や成年後見制度に比べると、まだ日の浅い制度です。専門家とはいえ、家族信託については実務経験を持たない方も多くいますので、実際にどのくらいの件数を組成したことがあるかを確認すると良いでしょう。

◆ミラシアなら!

弊社ではこれまでに150件を超える家族信託のサポートをしています。皆様の希望にあったオーダーメイドの家族信託サービスを提供可能です。

ポイント② 家族信託以外の認知症対策にも精通しているか

認知症対策の方法は、家族信託だけではありません。成年後見制度や生前贈与など他の方法を用いた方がよいケースもあります。どの対策がベストの選択かどうかの見極めは、それぞれの制度内容、メリット、デメリットなどについて精通している必要があります。認知症対策全般に精通し、より多くの実務経験を持つ専門家に相談すると良いでしょう。

◆ミラシアなら!

家族信託を希望されて弊社にご相談に来る方の中でも、お話を伺うと他の生前対策を利用した方が良いケースや、他の対策との併用が必要なケースも多々あります。弊社では、後見制度や生前贈与などの案件も数多く取り扱っており、家族信託だけでは手当てしきれないリスクにも対応可能なご提案をいたします。

ポイント③ 他の専門家とも連携してサポートしているか

家族信託を実行するためには、法律面や税務面、ライフプランなど、あらゆる方向から総合的に検討を行うことが必要です。そのためには、各分野の専門家とのの緊密な連携がとても重要となります。

◆ミラシアなら!

家族信託を多く取り扱っているからこそ、家族信託に精通している他の専門家と多く連携しているのも弊社の強みの一つです。弁護士・税理士にとどまらず、FPや不動産会社などとも連携をしながら生前対策業務を行っております。様々な専門家の協力のもと、お客様のニーズにあった最適な家族信託サービスを提供しています。

4.まとめ

最後までお読みいただきありがとうございます。それでは、本コラムのポイントを改めて確認してみましょう。

【家族信託が必要ないケース】

ケース① 不動産や金融資産などの財産をほとんど持っていない

ケース② 年齢がまだ若く、認知症の発症リスクが低い

ケース③ 財産が凍結しても困らない

ケース④ 財産の名義を、すでに子供や法人に変更している

【家族信託が必要なケース】

ケース① 親の介護費・医療費は親の財産で賄いたい

ケース② アパートなどの収益物件を所有している

ケース③ 家族だけで財産管理を行えるようにしておきたい

ケース④ 次の次の相続(二次相続)まで、財産の承継先を決めておきたい

いかがでしたでしょうか。

家族信託が必要なケース、必要ないケースをお分かりいただけたかと思います。

近年、利用件数の増加が著しい家族信託ですが、必ずしもすべての家庭にとって必要というわけではありません。本コラムの内容を参考に要否を慎重に判断しましょう。

とはいえ、家族信託は必要ないとしても認知症対策や相続対策が不要というわけではありません。年齢や資産状況の変化に応じて、何らかの生前対策はいつか必ず必要になってくるものです。もしもの時に備えて、ご自身の家族ではどのような対策が有効なのか、一度専門家に相談してみても良いかもしれません。

コメント