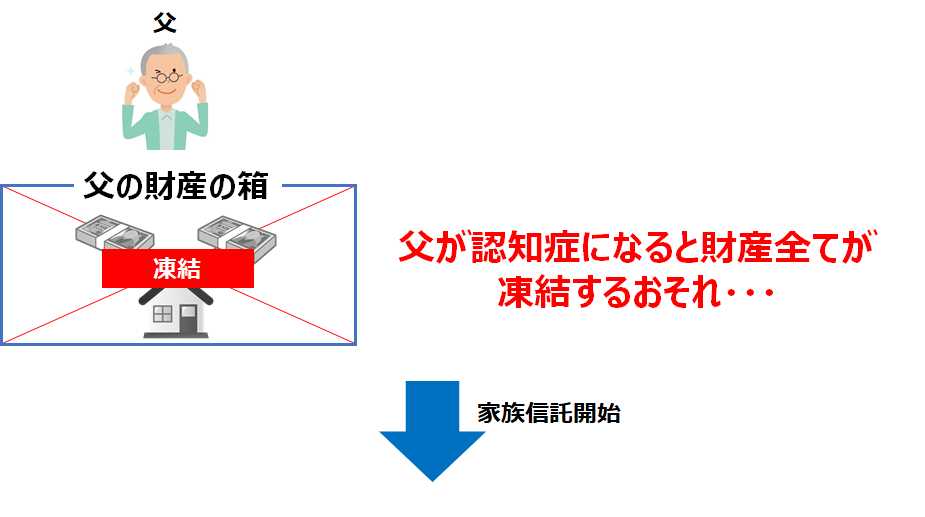

「親が認知症になり親のお金や不動産が凍結してしまった・・・」

認知症を発症することによって、これまで親が老後資金として蓄えてきた財産が使えなくってしまうリスクがあります。 認知症高齢者の増加によって、このような財産凍結の問題が年々深刻化しています。

親が元気なうちにしておくべき認知症対策の中で、最も有効な対策は「家族信託」です。

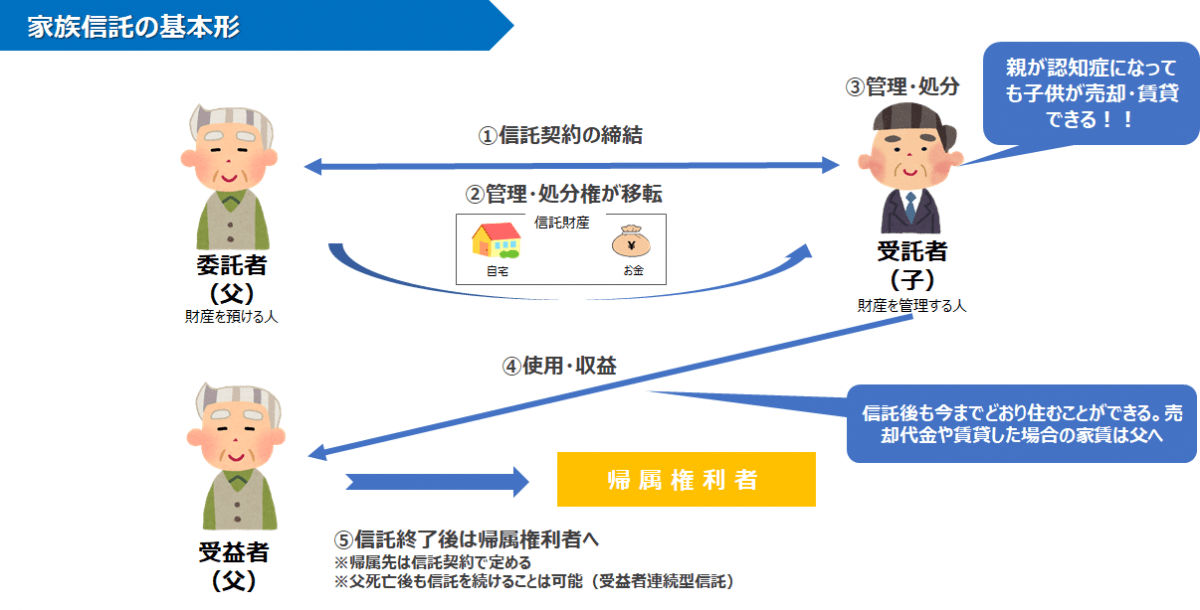

家族信託とは、お金や不動産などの財産の管理・処分を信頼できる家族に託しておく制度です。言い換えれば、家族による家族のための財産管理の制度と言えます。

家族信託では、財産の管理を託す人を「委託者」(いたくしゃ)、財産の管理を託される人を「受託者」(じゅたくしゃ)、信託から利益を受ける人を「受益者」(じゅえきしゃ)といいます。委託者と受託者が信託契約を締結することによって開始します。高齢となった親を委託者兼受益者、子供を受託者とするケースが家族信託の典型例です。

そこで、本コラムでは認知症対策のプロだからこそ分かる家族信託が認知症対策としてオススメな理由を詳細に解説します。家族信託などの認知症対策を検討中の方に是非読んでいただきた内容です。家族信託とよく比較される成年後見制度についても説明いたします。

是非、本コラムを今後の認知症対策にお役立てください。

【認知症対策の切り札!「家族信託」の基本と始め方】

1 認知症対策として家族信託がオススメな4つの理由

なぜ家族信託が認知症対策として一番オススメなのですか?

家族信託がオススメな理由は4つあります。

理由① 家族だけで親の財産を管理できる

認知症対策として家族信託がオススメな最大の理由が、「家族だけで親の財産管理が可能」な点になります。

| あり | ||

| 開始後の専門家の関与 | なし | 可能性あり |

【家族信託と成年後見制度】

理由② 財産の管理権限をすぐに受託者に移すことができる

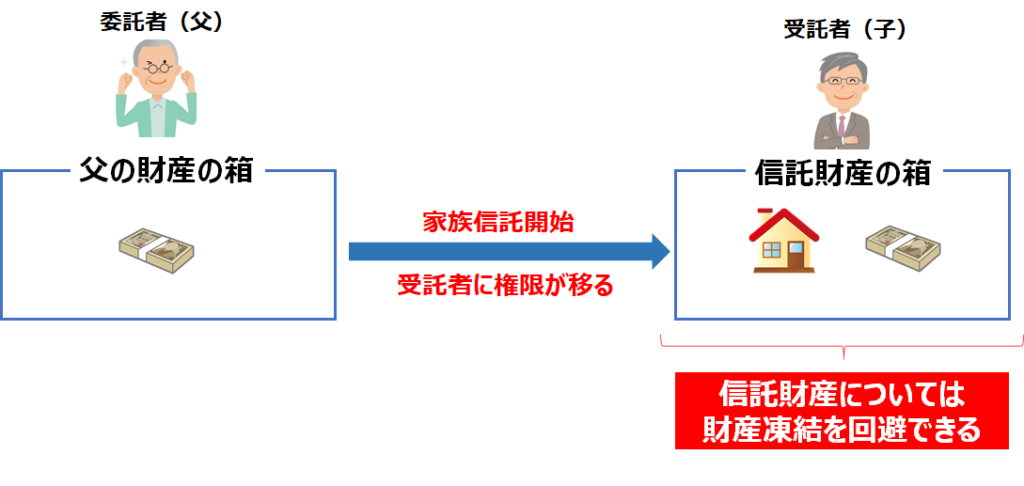

家族信託の開始と同時に信託財産の管理権限が受託者に移ることになります。

下記の図にあるように、家族信託を開始すると「信託財産の箱」ができ、信託契約書で定めた信託財産(例えば、自宅とお金の一部)については信託財産の箱に移すようなイメージとなります。信託財産の箱は「受託者」が管理しますので、委託者(父)が認知症になったとしても信託財産が凍結することはありません。信託財産の箱に移した財産(信託財産)については、親が認知症になっても財産の凍結を避けることができます。

また、元気なうちから受託者(子)に権限が移ることになりますので、親が認知症になったとしてもこれまでどおり切れ目なく財産管理を続けることができます。これに対して、成年後見制度の場合、認知症発症後、家庭裁判所によって後見人が選任されるまで1ヶ月~2ヶ月かかることになりますので、その間財産の管理や処分ができなくなるリスクがあります。

家族信託を利用することによって、親が元気なうちから財産凍結を回避する仕組みを作っておくことができます。

【家族信託開始前】

【家族信託開始後】

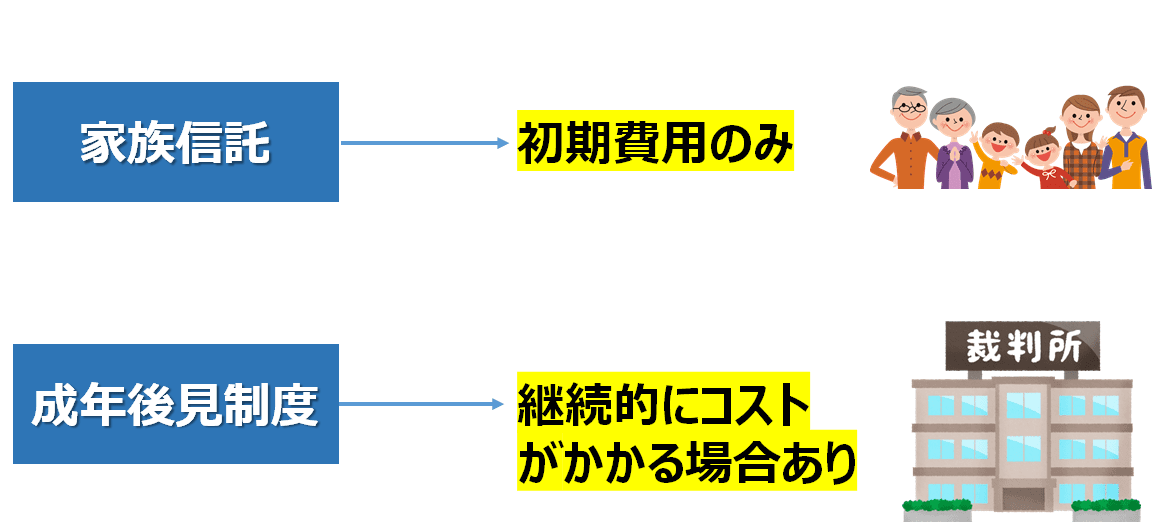

理由③ 財産管理に継続的なコストがかからない

家族信託によって財産管理を行う場合、通常かかる費用は初期費用だけです。原則として継続的にコストが発生することはありません。

成年後見制度では、弁護士や司法書士などの専門職が後見人に選任された場合や後見監督人が選任された場合には、後見人や後見監督人に対して、後見が終了するまで(≒親が亡くなるまで)報酬を支払う必要があります。管理する財産の規模にもよりますが、後見人の報酬は月3万円~4万円程度、後見監督人の報酬は月1万円~月2万円程度と決定されるケースが多いです。

家族信託と成年後見制度にかかる費用シミュレーションは下記のコラムをご覧ください。

・受託者(子)に報酬を支払うことにした場合

・信託監督人(※1)や受益権代理人(※2)に専門家を選任した場合(専門家に報酬がかかる)

※1 信託監督人とは、受益者に代わって、受託者による信託財産の管理・運用が適切に行われているかを監督する者をいいます。

※2 受益者代理人とは、受益者が認知症や未成年などが原因で意思決定や受託者の監督が困難である場合に、受益者に代わって、受益者が有する信託法上の一切の権利を行使する者をいいます。

家族信託にかかるコストの詳細は、下記のコラムをご覧ください。

【家族信託と成年後見制度】

理由④ 相続対策も同時に行うことができる

家族信託は、認知症などで判断能力が低下した際の財産管理の対策として利用されることが一般的ですが、同時に親が亡くなった後の信託財産の承継先を決定することができます。

遺言書と同じように、親が亡くなった後に誰にどのように財産を引き継がせるのかを決めることができるのです。

つまり、家族信託によって相続対策も行うことができるのです。例えば、信託財産とした自宅は長男に引き継がせる、金融資産は二男に引き継がせる、などのように定めておくことができます。家族信託には「財産管理対策+遺言書」の機能があるのです。

【家族信託の機能】

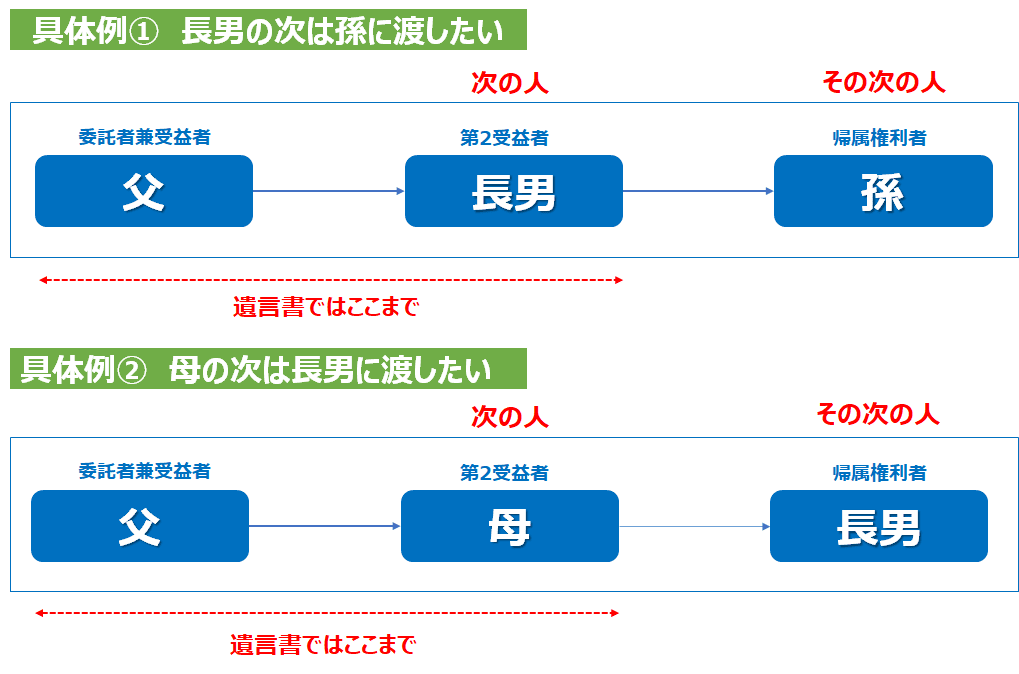

加えて、家族信託には遺言書では行うことができない「次の次まで承継先を決定する機能」があります。

下記の具体例①にあるように、代々引き継いできた不動産を、子供がいない長男に引き継がせた後は、その財産を次男の子(孫)に引き継いでもらいたいというような希望を家族信託によって叶えることができます。同じことは遺言書では実現できません。父の遺言書によって長男には承継させることはできても、長男が引き継いだ財産を誰に渡すかまでは父の遺言書では決定することができないのです。長男が引き継いだ財産を誰に引き継がせるのかは「長男の遺言書」によって決めることになります。

具体例②のように、父から母へ引き継いで、母が亡くなった後は長男に引き継がせたいというケースもあります。この場合、家族信託を利用することで、母は受託者に財産を管理してもらいながら、受益者として「利益」だけを受け取ることができます、母が認知症になっても財産を凍結することがありません。つまり、家族信託によって父・母両方の財産凍結対策ができるということです。ところが、これと同じことは遺言書ではできません。父の遺言書によって母に財産を渡すことはできますが、母から長男への承継は行うことはできません。母から長男への承継は「母の遺言」によって行うことになります。 また、父が亡くなったときに母が認知症であった場合の財産凍結リスクには遺言書では対応できません(父が死亡し遺言で母に財産が承継されると、母が認知症であるため即座に財産は凍結してしまう)。

このように、受益者を連続して設定する家族信託のことを「受益者連続型信託」といいます。

家族信託のメリットの詳しい説明は、下記のコラムをご覧ください。

2 【重要】家族信託と成年後見制度の3つの違い

財産管理対策としては成年後見制度もありますが、家族信託とは何が違うのですか?

認知症対策を開始する前に理解しておくべき3つの違いがあります。

上記でも家族信託と成年後見制度の違いは説明しましたが、認知症対策を開始するにあたって必ず理解しておきたい重要ポイントが3つあります。改めて1つ1つ説明していきましょう。

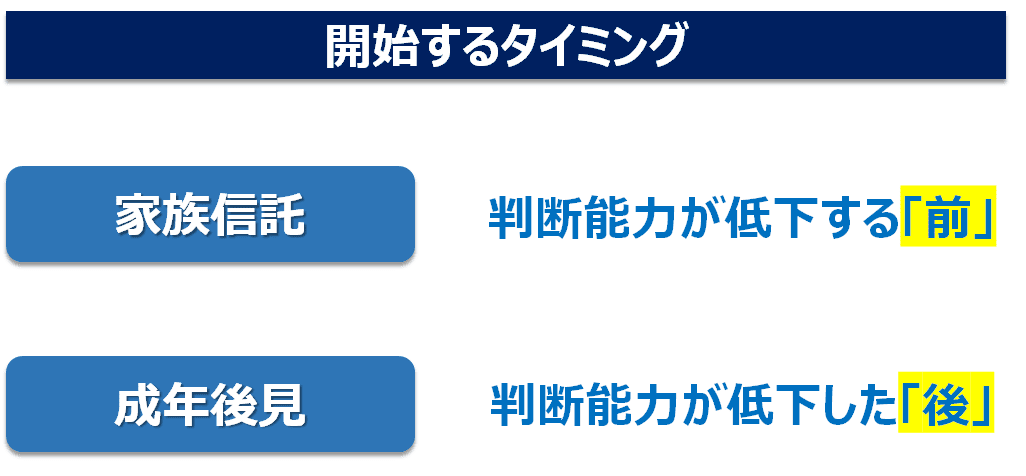

違い① 開始するタイミング

家族信託は、「信託契約の締結と同時」に開始することになります。具体的には、委託者(親)と受託者(子)が公証役場で信託契約書に署名・押印し、公証人の認証を受けた時点から家族信託はスタートします。つまり、判断能力がある元気なうちから家族信託は始まるということになります。信託契約は元気なうちにしか締結することはできませんので、考えてみれば当たり前のことです。

成年後見は「判断能力が低下した後」に開始することになります。具体的には、認知症などによって判断能力が低下した後に、家庭裁判所に対して後見申立を行うことによってスタートします。

同じ財産管理の制度でも、始まるタイミングが全く異なります。

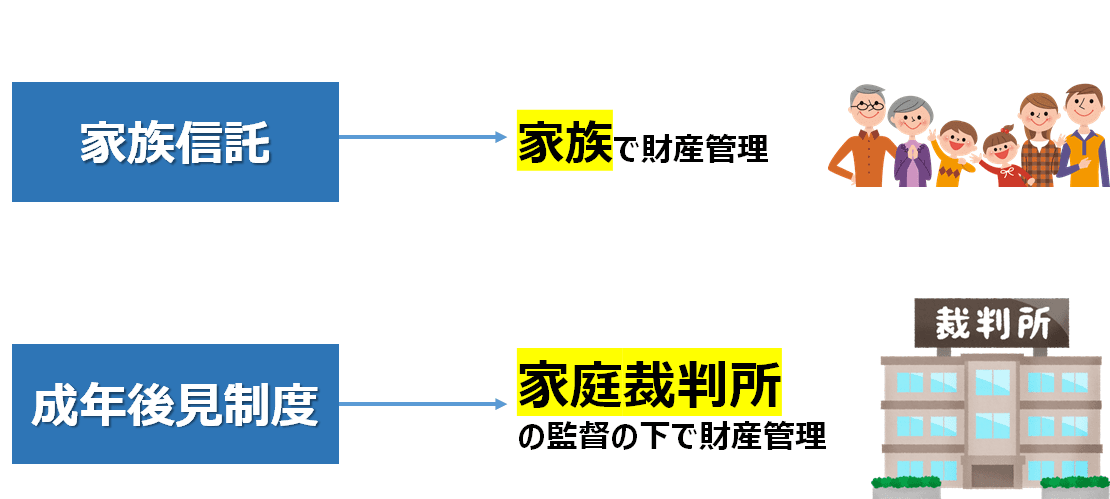

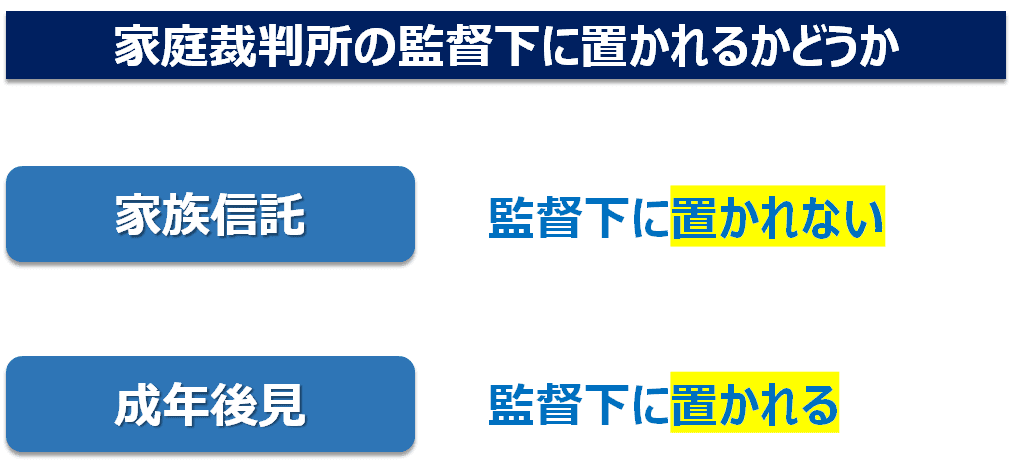

違い② 家庭裁判所の監督下に置かれるかどうか

家族信託は、「家族だけ」で財産管理を行っていく制度ですので、信託財産や受託者が家庭裁判所の監督下に置かれることはありません。信託契約書で定めた信託目的や権限の範囲内で、受託者の裁量で自由に財産管理を行うことができます。家庭裁判所への報告も不要です。

これに対して、成年後見の場合、後見人は「家庭裁判所の監督」の下、財産管理や身上監護を行っていくことなります。家族信託の受託者に比べると、後見人の裁量は広くありません。自由度や柔軟性という意味では家族信託の方が高いといえます。

家庭裁判所が関与するかどうかが両者の違いの1つです。

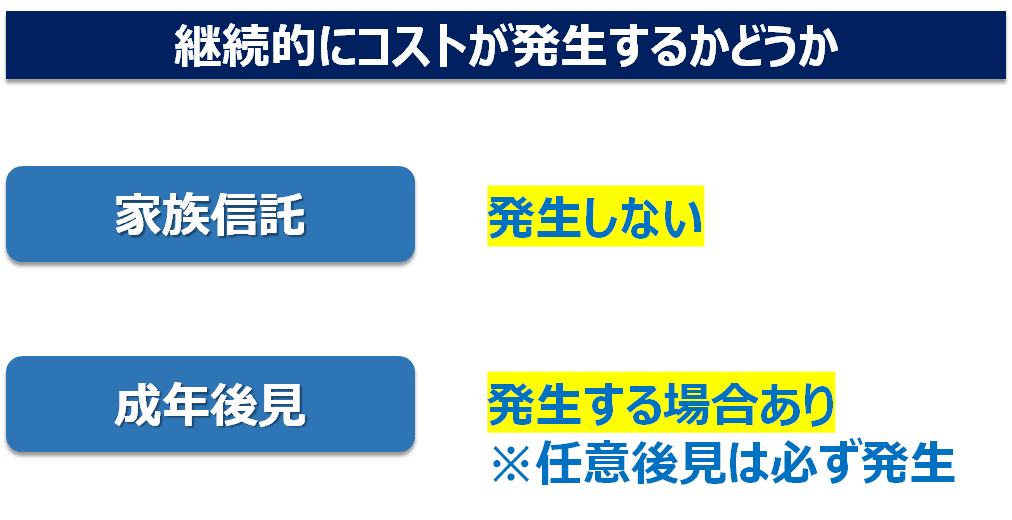

違い③ 継続的にコストが発生するかどうか

家族信託の場合、原則としてかかるのは初期費用のみとなります。例外的に、先ほど説明したように受託者に報酬を設定した場合などは信託が続いている間は継続的にコストが発生することになります。

これに対して、成年後見の場合、後見人として専門職が選任された場合や成年後見監督人が選任された場合には、それらの者に後見が続いている間は報酬を支払わなけばなりません。家族が後見人に選任された場合には、報酬をもらうかどうかは任意です。なお、任意後見制度(事前に契約によって後見人を決めておく制度)の場合、制度上必ず任意後見監督人が選任されることになっていますので、監督人の報酬負担(対象財産の規模に応じて月1万円~3万円程度)を避けることはできません。

3 これだけは知っておきたい!家族信託の3つの注意点

家族信託がオススメな理由がよく理解できました。家族信託に注意点はありますか?

家族信託には3つの注意点があります。必ず対策前に知っておきましょう。

家族信託は、認知症対策として非常に効果的ですが、開始する前に必ず知っておきたい3つの注意点があります。1つ1つ確認していきましょう。

注意点① 初期費用がかかる

家族信託には原則として継続的なコストはかかりませんが、初期費用はかかります。信託財産や信託スキームの内容にもよりますが、およそ総額で30万円~70万円程度の費用がかかることが多いです。

初期費用の内訳は次のとおりです。

・専門家(弁護士や司法書士など)への報酬

家族信託は、弁護士や司法書士などの専門家に依頼して手続きを開始することが一般的です。依頼する専門家によって費用は異なりますが、信託する財産の種類、信託する財産の金額などによって料金は変わります。家族信託で最もオーソドックスな「自宅」のみを対象とした信託であれば、およそ30万円~50万円の報酬がかかるのが相場といえるでしょう。

・信託登記をする際の登録免許税

不動産を家族信託の対象とした場合は、信託登記(委託者から受託者への名義変更)を行う必要があります。そして、登記の際は「登録免許税」という税金を支払う必要があります。登録免許税は、以下のとおりです。

【建物】 固定資産税評価額×0.4%

・公証人費用

家族信託を開始する際に必要となる信託契約書は、公正証書によって作成するのが一般的です。公正証書を作成するには、公証人費用がかかります。公証人の費用は法律で規定されているため、依頼する公証人によって変わるということはありません。どの公証役場で作成しても同じです。信託財産の金額に応じて1契約あたり5万円程度となるケースが多いです。

家族信託の契約書を公正証書にする際の詳しい解説は下記のコラムをご覧ください。

・その他の実費

以上の費用の他、郵送費や信託契約書を作成するにあたり必要な資料収集に要する費用(戸籍謄本や印鑑証明書など)がかかります。

家族信託にかかる費用の詳細は、下記のコラムをご覧ください。

注意点② 損益通算ができなくなる

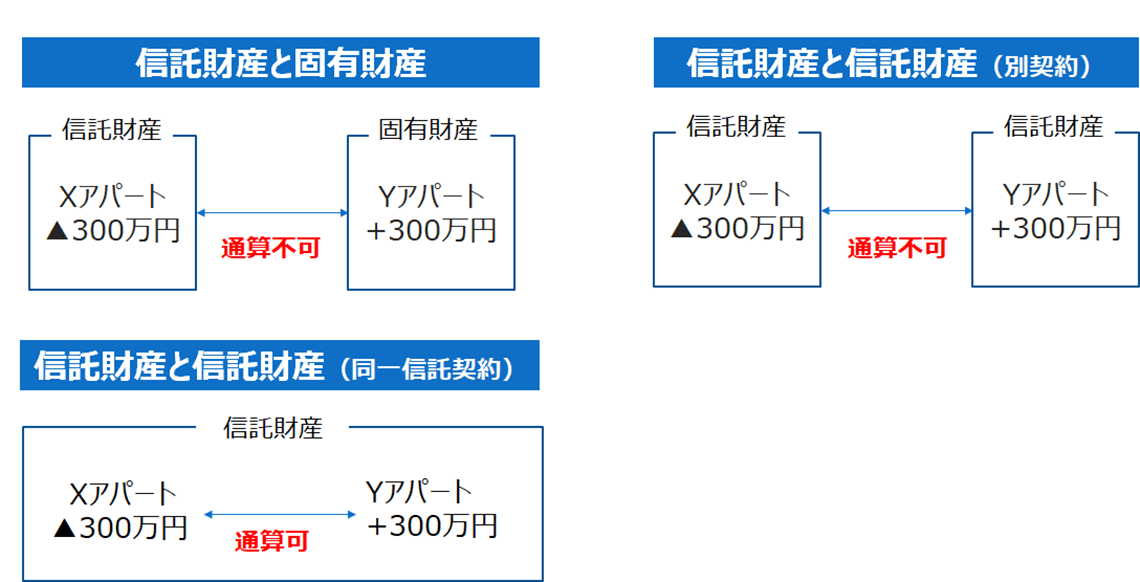

アパートや駐車場などの「収益不動産」を家族信託した場合には、損益通算ができなくなるという注意点があります。自宅や金銭などの収益が発生しない財産を家族信託した場合には関係ありません。

税法上、家族信託した不動産から生じた「損失」がある場合には、その損失がなかったものとみなされる、という規定があります。(租税特別措置法41条の4の2)

そのため、家族信託を行った場合には、信託財産の「損失」と固有財産の「利益」を損益通算(利益と損失を合わせて計算すること)することができない、また、損失の繰越しもできない、ということになります。

したがって、家族信託を開始する前は損益通算により所得税がかかっていなかったケースでも、一部の物件を家族信託したことにより納税が必要となることがあり得るのです。

ただし、同一の信託(1つの信託契約書)内での、損益通算は可能とされていますので、全ての収益不動産を同時に同一の信託の中に入れた場合にはこれまでと変わるとことはありません。

収益不動産を複数所有している場合には、事前に必ず税理士に相談しましょう。

【損益通算のイメージ】

注意点③ 対応できる専門家が少ない

家族信託は、成年後見制度や遺言と比べるとまだまだ新しい制度といえます。全ての専門家が家族信託に対応できるというわけではありません。

そのため、依頼する専門家は、実績などを考慮し慎重に選定しなければなりません。

法律上、家族信託の専門家は特に決まっているわけではありませんが、司法書士や弁護士に依頼するケースが最も多いと言われています。家族信託が成年後見制度や相続と密接に関連しているため、これらの専門家である司法書士や弁護士が適任であることが理由です。

家族信託は、財産管理だけではなく、財産の承継先についても決定できるという点で家族の今後の人生に大きな影響を与えるものです。専門家選びは慎重に行い、経験豊富な専門家(概ね30件程度の家族信託の組成経験があれば経験豊富であると言えます)に家族信託を組成を依頼しましょう。

家族信託の依頼先の選び方については、下記のコラムをご覧ください。

4 まとめ

最後までお読みいただきありがとうございました。いかがでしたでしょうか?

本コラムがあなたの認知症対策のお役に立てれば幸いです。それでは、最後に本コラムのまとめです。

●認知症対策として家族信託がオススメな5つの理由

理由① 家族だけで親の財産を管理できる

理由② 財産の管理権限をすぐに受託者に移すことができる

理由③ 財産管理に継続的なコストがかからない

理由④ 相続対策も同時に行うことができる

●【重要】家族信託と成年後見制度の3つの違い

違い① 開始するタイミング

違い② 家庭裁判所の監督下に置かれるかどうか

違い③ 継続的にコストが発生するかどうか

●これだけは知っておきたい!家族信託の3つの注意点

注意点① 初期費用がかかる

注意点② 損益通算ができなくなる

注意点③ 対応できる専門家が少ない

コメント