近年、「家族信託」という言葉を耳にする機会も増えてきたのではないでしょうか。

認知症による財産凍結の切り札として、テレビや新聞、雑誌などメディアで取り上げられることも多くなり、制度の認知度は数年前に比べて格段に上がってきているように思います。

ところが、メディアでは、そのメリットばかりを大きく取り上げ、デメリットついて詳しく解説するものは少ないように感じます。何事にもメリット・デメリットの両面があるように、家族信託にも当然デメリットや注意点があります。理解しないまま、家族信託を始めてしまうと、後々「こんなはずじゃなかった!」と後悔することにもなりかねません。家族信託を始めるか否かの判断は、きちんとデメリットも理解した上で行うべきです。

とは言え、家族信託はそのデメリットを上回るメリットやおすすめできるポイントがあるのもまた事実です。

大切なのは、家族の状況や資産規模などを踏まえて、メリットとデメリットをしっかりと比較・検討することです。

本コラムでは、これまで150件以上の家族信託を組成してきたから弊社だからこそ分かる「家族信託の本当のデメリット」を皆様にお伝えします。

家族信託を始めるか否かを迷っている方、これから認知症対策を始めようと考えている方にオススメの内容です。本コラムが皆さまのお役に立てば幸いです。

それでは、内容に入っていきましょう。

※家族信託の制度説明については下記の動画をご覧ください。

目次

- 1 1. 必ずチェック!家族信託のデメリット・注意点

- 1.1 デメリット・注意点① 認知症になると家族信託を行うことが難しくなる

- 1.2 デメリット・注意点② 受託者を頼める家族がいないと利用できない

- 1.3 デメリット・注意点③ 初期費用がかかる

- 1.4 デメリット・注意点④ 開始と同時に信託財産の管理権限は受託者に移転する

- 1.5 デメリット・注意点⑤ 対応できる専門家が少ない

- 1.6 デメリット・注意点⑥ どの金融機関でも信託口口座を開設できるとは限らない

- 1.7 デメリット・注意点⑦ 年金受給権は信託できない

- 1.8 デメリット・注意点⑧ 受託者は様々な義務や責任を負うことになる

- 1.9 デメリット・注意点⑨ 損益通算ができなくなる

- 1.10 デメリット・注意点⑩ 新たなに税務上の手続きが必要になる場合がある

- 1.11 デメリット・注意点⑪ 農地を農地のままで家族信託することはできない

- 2 2.デメリット・注意点を考慮しても、家族信託がおすすめ!!

- 3 3.まとめ

1. 必ずチェック!家族信託のデメリット・注意点

家族信託は認知症対策として非常に有効な制度です。また、認知症対策だけではなく相続対策としての機能もあります。

しかし、家族信託には、数多くの家族信託を組成してきた弊社だからこそ分かる「注意点・デメリット」があるのも事実です。家族信託を検討していると、どうしてもメリットばかりに目がいきがちですが、事前に注意点・デメリットを必ず知っておきましょう。

それでは、1つ1つ詳しく説明していきます。

デメリット・注意点② 受託者を頼める家族がいないと利用できない

デメリット・注意点③ 初期費用がかかる

デメリット・注意点④ 開始と同時に信託財産の管理権限は受託者に移転する

デメリット・注意点⑤ 対応できる専門家が少ない

デメリット・注意点⑥ どの金融機関でも信託口口座を開設できるとは限らない

デメリット・注意点⑦ 年金受給権を家族信託することはできない

デメリット・注意点⑧ 受託者は様々な責任や義務を負うことになる

デメリット・注意点⑨ 損益通算ができなくなる

デメリット・注意点① 認知症になると家族信託を行うことが難しくなる

認知症を発症すると家族信託の利用は難しくなります・・・

親が元気なうちに始めないといけないですね。

●信託契約を結ぶには判断能力が必要

家族信託を開始するには、委託者と受託者との間で「家族信託契約」を締結する必要があります。

そして、法律上「契約」を結ぶためには「判断能力」(物事のメリットやデメリットを理解する力)が必要となります。契約内容を理解した上で契約を締結する必要があります。判断能力がない状態で契約を締結した場合には、その契約は無効となってしまいます。

●認知症になると契約が難しくなる

しかし、認知症になってしまうと判断能力が低下し、家族信託契約の内容を正確に把握することが難しくなってしまいます。そうなると、契約が結べず家族信託を始めることができなくなるリスクがあります。

認知症対策として有効な家族信託ですが、かなり認知症が進行してからご相談にみえるケースが後を絶ちません。家族信託は、元気なうちでないと開始できないことに注意しましょう。

前述の通り、認知症になってしまうと家族信託が始められない理由は家族信託契約の内容が理解できなくなるからです。

ということは、まだ発症してから時間が経っておらず症状が軽度で契約内容が理解できるのであれば、家族信託を始められる可能性は十分にあります。

認知症を発症したからといってもう遅いと諦めることなく、一度専門家に相談してみてください。

詳細は下記のコラムをご覧ください。

デメリット・注意点② 受託者を頼める家族がいないと利用できない

家族信託を利用するには、原則として受託者をお願いできるご家族が必要です。

家族の仲がよくないと利用できないですね。

●家族信託は家族に財産管理を託す仕組み

家族信託とは、不動産や金銭などの財産の管理や承継を信頼できる家族に元気なうちに託しておく制度です。「信託」という文字をみると、銀行に頼んで行うものだと誤解する人も多いのですが、家族信託はあくまで「家族を信じて」、「財産」のことを「託す」制度です。

言い換えれば、家族が家族のために行う財産管理の制度、ということになります。

ですから、受託者として管理をお願いできる家族がいなければ利用できないということなります。お子様がいらっしゃらないケース、お子様がいても海外などに居住しており財産管理が依頼できないケース、家族の仲が悪いケースなどでは家族信託を用いるのは難しいかもしれません。

●家族以外には頼むことはできないのか

それでは、家族信託の受託者は家族以外に依頼することはできないのでしょうか。

信託業法という法律で、受託者としての職務を「業として」(=収益や報酬を得るために不特定多数に対して反復・継続的に)行うことは禁止されています。業として行う場合には、信託業法上の認可や届出が必要となります。

ということは、業として行わないということであれば、家族でなくでも知人や資産管理会社などを受託者とすることも可能です。もっとも、弁護士や司法書士などの専門家に受託者を依頼することはできないとされています。

●頼む人がいないときはどうしたらよいか

家族信託によって財産管理をお願いする人がいない場合はどのようにしたらよいでしょうか。方法は2つ考えられます。

方法① 信託銀行や信託会社の信託サービスを利用する

家族に頼める人がいない場合には、信託銀行や信託会社の信託サービスを利用するという選択肢も考えられます。

ただし、家族信託と異なり、管理をお願いできる財産が限られている(一定以上の金銭でないと対象外、自宅の管理はお願いできないなど)、継続的にコストがかかるなどの注意点があります。

方法② 他の財産管理対策を検討する

任意後見などの他の財産管理対策を検討するという選択肢もあります。

詳細は、下記のコラムをご覧ください。

デメリット・注意点③ 初期費用がかかる

家族信託を始めるのはそれなりの費用がかかります。

どれくらいの費用がかかるのでしょうか?

家族信託を始めるには専門家の報酬や登録免許税などの実費を合計して最低30万円~70万円程度の初期費用(最もオーソドックスな自宅・実家のみを対象とした信託の場合)がかかります。

家族信託の費用は依頼する専門家や信託財産の大小によって異なってきます。利用を検討している方は、一度専門家に相談して見積りをとってみるとよいでしょう。

●家族信託にかかる費用

①専門家の費用

家族信託の手続きは専門家に依頼して行うのが一般的です。依頼する専門家によって費用は異なりますが、信託する財産の種類、信託する財産の金額などによって変動する料金体系が多いです。最もオーソドックスな自宅・実家のみを対象とした信託であれば、およそ30万円~50万円の費用がかかるのが相場です。

②登録免許税

不動産を信託する場合には、同時に所有権移転登記(委託者から受託者への名義変更登記)と信託の登記(信託目録を作成するための登記)を行います。そして、登記の際は「登録免許税」という税金を支払う必要があります。

登録免許税は、下記のように計算することになっています。

固定資産税評価額は、市区町村から毎年送付されてくる固定資産税納税通知書に記載されています。

【土地】 固定資産税評価額×0.3% ※原則は0.4%。令和3年3月31日までの特例措置。

【建物】 固定資産税評価額×0.4%

例えば、土地が1,000万円の評価額、建物が500万円の評価額であった場合、登録免許税は、5万円(土地3万円、建物2万円)となります。

家族信託の登記の詳細は下記のコラムをご覧ください。

③公証人の費用

公証人費用は、信託契約書を公正証書で作成する場合にかかる費用です。公証人の費用は法律に規定されているため、依頼する公証人によって変わるということはありません。1契約あたり5万円程度となるケースが多いです。

④その他の実費

ここには郵送費や信託契約書を作成するにあたり必要な資料収集(戸籍謄本や印鑑証明書など)に要する費用が含まれます。

家族信託の費用に関しては、下記のコラムで詳しく解説していますので、ご参照ください。

家族信託は、開始時に上記のような費用がかかるものの、その後は費用が発生しないのが特徴です。

一方、認知症など判断能力が低下してしまった後の財産管理方法として一般的な「法定後見制度」を利用した場合、後見人に専門家が選任されると、親が亡くなるまでの間ずっと専門家に費用がかかり続けます。

また、家族信託とは異なり、親の財産は家庭裁判所の監督下に置かれますので、家族内での財産管理ができなくなります。

家族だけで柔軟に財産の管理を行えて、コストも抑えることができる家族信託は「コスパ」の良い財産管理制度と言えるでしょう。詳しくは、「2.デメリット・注意点を考慮しても、家族信託がおすすめ!!」で解説します。

デメリット・注意点④ 開始と同時に信託財産の管理権限は受託者に移転する

信託が始まると、財産の管理権限は子供に受託者(子供)に移ります。

えーそうなのですか・・・それだと親が納得してくれるかどうか・・

●契約と同時に権限が移転する

家族信託は、財産を預ける人(委託者)と、財産を預かる人(受託者)との契約締結によって開始します。

ここで注意すべき点は、契約締結と同時に財産管理や処分の権限が受託者に移転するという点です。委託者が認知症になってから管理権限が移転するのではありません。

委託者(親)の年齢が比較的若く、まだ自分で自分の財産を管理したいと希望していたとしても、家族信託契約を締結した時点で管理権限は受託者に移転してしまいます。

ですから、認知症になったら受託者である子供に管理してもらうのはいいけど、今すぐは・・・と躊躇する方も中にはいます。

●対処法

このような場合、家族信託という制度は、財産を子供に贈与してしまうわけではなく、「受益者としてこれまでどおり財産の利益(中身)は自分でもらえる」ということを伝えると良いでしょう。

あくまでも受託者は「財産を管理するだけ」(手続きを行うだけ)ですから、これまでとあまり変わらないことが分かると安心されると思います。

デメリット・注意点⑤ 対応できる専門家が少ない

弁護士や司法書士なら誰でも家族信託ができるわけではありません!

それははじめて知りました・・・

家族信託の手続きの依頼先は、弁護士、司法書士などの法律の専門家となることが多いです。

これは、家族信託が信託法という法律に基づく制度であるということが1つの理由として挙げられます。また、成年後見制度などの財産管理制度や亡くなった後の相続の知識も関係するため、これらに精通している専門家である弁護士や司法書士が家族信託の担い手として適任であるということもあります。

しかし、家族信託は利用が始まってからそれほど時間が経っておらず、比較的新しい制度です。ですから、専門家であれば、誰でも詳しいというわけではなく、家族信託の実務経験がない専門家も多いのが現状です。経験がない専門家に依頼してしまい、家族信託の設計に誤りがあり、開始後にトラブルになるケースも増えてきています。

安全・安心な家族信託を行うために、専門家に依頼する際は、下記の5つの点チェックしてみてください。

●家族信託を専門家に依頼する際の5つのチェックポイント

①家族信託の実務経験があるか

これまでに家族信託について、どれくらいの件数を行ったことがあるかを確認すると良いでしょう。40~50件ほどの実務経験を持っている専門家であれば、家族信託について経験豊富であると言われています。

②事前に費用に関する説明があるか

家族信託を開始するには、上述のように専門家の報酬・公証人費用・登記にかかる登録免許税など、それなりにイニシャルコストがかかります。特に専門家報酬は依頼する専門家によって異なりますので、費用の総額や内訳については事前にしっかり説明を求めましょう。

③成年後見制度・相続・遺言の実務に精通しているか

家族信託を始めるにあたっては、成年後見制度などの他の生前対策との比較・検討、今後必ず起きる相続や遺言との比較・検討も含めて考える必要があります。

よって、家族信託と関連する業務の知識や実務経験も多く持つ専門家への相談をおすすめします。

④他の専門家と連携しているか

家族信託を始める際には、相続税の試算を行うなど税務上の問題も同時に検討する場合があります。弁護士・司法書士へ相談した場合には、相続税に詳しい税理士と連携して検討してもらえるかが重要になります。

また、家族信託を始める時は、今後の家族の生活(住まい、お金、暮らしなど)を考えるとても良い機会です。不動産業者、ライフプランナー、IFAなどの財産の専門家、社会福祉士やケアマネジャーなどの介護・福祉の専門家とも連携してトータルでサポートしてくれる専門家に依頼するのが良いでしょう。

⑤アフターサポートが充実しているか

家族信託を支援する専門家の中には、家族信託を「開始」した後は関知せず、アフターサポートを行わない方もいるようです。

ところが、最も重要なのは、家族信託が開始した後です。信託契約にしたがって、受託者が適切に財産管理を継続していくことが大切です。

したがって、家族信託開始後の財産管理や信託運営について、アフターサポートを行っているかどうかも専門家を選ぶ際のポイントです。

また、後見制度や生前贈与など他の生前対策の取り扱いも数多く、お客様の希望にあったオーダーメイドの対策をご提案いたします。

加えて、弁護士や税理士、FPや不動産会社など様々な専門家との連携も行っていますので、お客様のニーズにあった最適なサービスをご提供させていただきます。

デメリット・注意点⑥ どの金融機関でも信託口口座を開設できるとは限らない

信託口口座の開設はまだ全ての金融機関で行えるわけではありません。

最寄りの金融機関で開設できるとは限らないのですね・・・

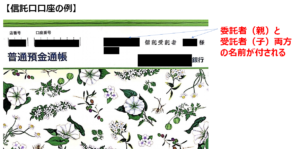

●信託口口座とは

受託者は、法律上自分の財産と信託の財産を分けて管理する義務(分別管理義務)を負います。つまり、自分の財産と信託で管理する親の財産を分けて管理しなければならないということです。

この義務をしっかりと果たすために、実務上は「信託口口座」という信託専用の口座を開設してお金を管理することが推奨されています。

信託口口座は、通常の預金口座とは異なり次のような特徴を備えています。

特徴① 委託者(親)と受託者(子)の両方の氏名が口座名義に付される

例:【親の氏名】受託者【子の氏名】信託口

委託者【親の氏名】受託者【子の氏名】

特徴② 受託者(子)が先に亡くなってしまっても口座が凍結しない

→通常の口座だと受託者の死亡とともに凍結してしまう

特徴③ 受託者(子)が破産したとしても口座が凍結しない

→通常の口座だと受託者の破産とともに凍結してしまう

信託口口座は、受託者個人の口座とは別のCIF(Customer Information File≒顧客番号)によって管理されています。受託者個人に何らかの事由が発生したとしても、信託財産は一切影響を受けませんので、受益者(親)の生活資金を守ることになります。

●全ての金融機関で開設できるわけではない

しかし、現状、信託口口座はどの金融機関でも開設できるというわけではありません。家族信託は比較的新しい制度であるため、開設に対応していない金融機関も少なくないのです。 家族信託を開始する前に、普段利用している金融機関やお近くの金融機関が、信託口口座の開設に対応しているかどうかを調べておきましょう。

また、開設に対応しているにしても、金融機関ごとに最低預金額がある、契約書の作成に専門家の関与が必須であるなど様々な口座開設条件が設定されていることが一般的ですので注意しましょう。

●信託口口座の開設は必ずしなければならないのか

法律上、信託口口座の開設は必ずしなければならないというわけではありません。あくまで、受益者の権利を守り、安全に家族信託を運営するために開設が推奨されているに過ぎません。

したがって、受託者個人名義の普通預金口座を、便宜上、信託の管理口座として利用すること(「信託専用口座」と呼ばれています)も法令違反というわけではありません。

実際に、信託専用口座で家族信託を開始しているケースも多くあるようです。

もっとも、この場合、受託者が先に亡くなってしまったり、破産してしまったりしたような場合には一定のリスクがあることには十分留意しましょう。

デメリット・注意点⑦ 年金受給権は信託できない

年金は家族信託の対象とすることはできません。

今後入ってくる年金はどうなるのでしょうか?

●年金は本人しか受け取ることができない

法律上、家族信託の対象とできない財産があります。

実務でよく問題となるのは「年金を受け取る権利(=年金受給権)」です。

家族信託では財産の名義は受託者に変更することになりますが、年金受給権は、第三者に譲渡することができないと法律に規定されています。

したがって、年金は、受託者(子)の信託口口座で受け取ることができず、本人名義の口座でしか受け取ることはできないのです。

●年金を凍結から守るためにはどうするか

しかし、それでは親が認知症になってしまうと、年金を口座から引き出すことができず凍結してしまう可能性があります。年金を、今後の親の生活費や介護費に充てたいと考えている方も多いでしょう。

それでは、年金を凍結から守るためにはどのようにしたら良いのでしょうか。次のような方法が考えられます。

方法① 追加信託をする

追加信託とは、家族信託を開始した後に、委託者と受託者の合意によって信託財産を追加することです。2ヶ月に1度親の口座に入ってくる年金を、その都度、または定期的に追加して信託することによって、信託口口座に年金を移すことが可能です。

しかし、この方法も親が認知症を発症してしまったら利用できません。信託財産を追加するという行為にも、委託者である親の判断能力が必要だからです

方法② 口座振替

親が認知症を発症し、仮に年金受取口座が凍結してしまったとしても、口座から引き落としができなくなるわけではありません。あくまで口座から出金することができなくなるだけです。

よって、全ての支払いに対応できるわけではありませんが、施設利用料などの定期的な出費については口座振替としておけば、入ってきた年金によって親の生活費を支払うことは可能です。

デメリット・注意点⑧ 受託者は様々な義務や責任を負うことになる

受託者は様々な義務や責任を負うことになります。

そうなのですね・・・親の財産なので気軽に考えていました・・・

●主な受託者の義務

家族信託における受託者には、下記に挙げるような様々な義務や重い責任が課されています。

たとえ親の財産だからといって、いい加減な管理は許されません。親子間であっても、受託者は他人の財産を預かるのと同じ義務を負うことになるのです。

①受託者は、受益者の利益のために忠実に行動しなければなりません(忠実義務)。

②受託者は、自らの財産と信託財産を分けて管理しなければなりません(分別管理義務)。

③受益者が複数いるときには、受託者はこれらの受益者全員を平等に扱わなければなりません(公平義務)。

④受託者は能力や社会的地位などから考えて通常期待される注意をもって信託事務を行わなければなりません(善管注意義務)。

⑤受託者は、信託財産に関する帳簿や財産目録を作成しなければなりません(帳簿作成義務)。

⑥受託者は、信託の目的を達成するために信託事務を行わなければなりません(信託事務遂行義務)。

●受託者の責任は重い

受託者の責任は、原則として「無限責任」とされています。

無限責任とは、信託から生じた債務について、信託財産から支払えない場合には受託者個人の財産からも支払わなければならない責任を言います。

例えば、不動産を信託した場合、受託者は不動産の所有者となります。災害等でアパートが倒壊して損害が発生すれば、受託者は所有者として責任を負うことになります。

この場合、信託財産で損害を賠償できなければ、受託者自身の財産で賠償しなければなりません。

受託者になるということは、他人の債務について保証人になることとほとんど同じです。受託者になる場合は、そのリスクを承知した上で引き受ける必要があります。

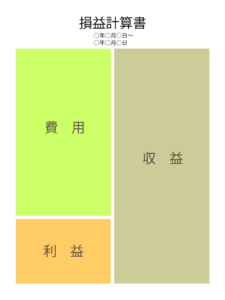

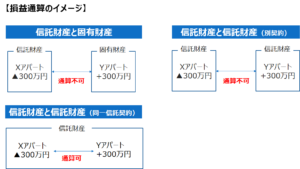

デメリット・注意点⑨ 損益通算ができなくなる

収益物件を信託した場合、損益通算ができなくなってしまいます。

親がアパートを持っている場合には要注意ですね。

これは、アパートや駐車場などの収益物件を信託した場合に関係するデメリット・注意点です。自宅や金銭だけを家族信託した場合には関係ありません。

税法上、家族信託した不動産から生じた「損失」がある場合には、その損失がなかったものとみなされる、とする規定があります。(租税特別措置法41条の4の2)

したがって、家族信託を行った場合には、信託財産の「損失」と固有財産の「利益」の損益通算(利益と損失を合わせて計算すること)ができない、また、損失の繰越しもできない、ということになります。

そのため、これまでは損益通算によりかかっていなかった所得税が、一部の物件を家族信託したことにより課税されてしまう可能性もあるのです。

ただし、同一信託(1つの信託契約書)内での、損益通算はできるとされています。

収益物件を複数お持ちの方は、思わぬ課税を避けるためも事前に税理士に相談することをおすすめします。

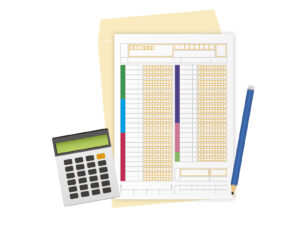

デメリット・注意点⑩ 新たなに税務上の手続きが必要になる場合がある

収益物件を信託した場合、新たに税務上の手続きが必要となる場合があります。

どのような手続きが必要になりますか?

デメリット・注意点⑨と同様に、アパートや駐車場などの収益不動産を信託する場合には、通常の確定申告に加えて新たな税務上の手続きや書類が必要となります。

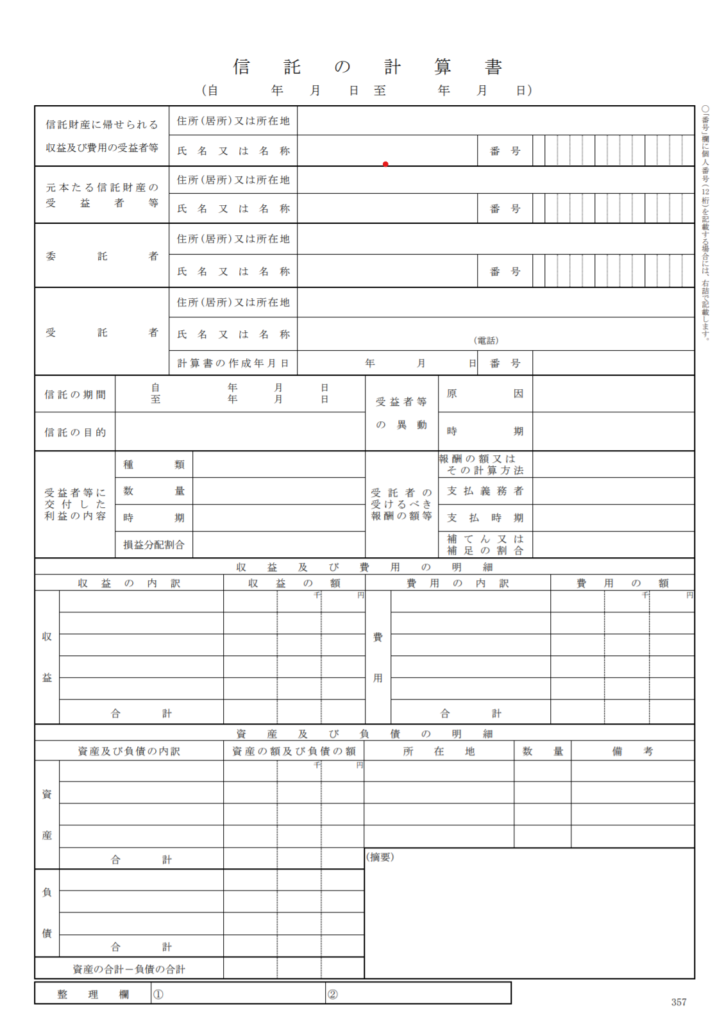

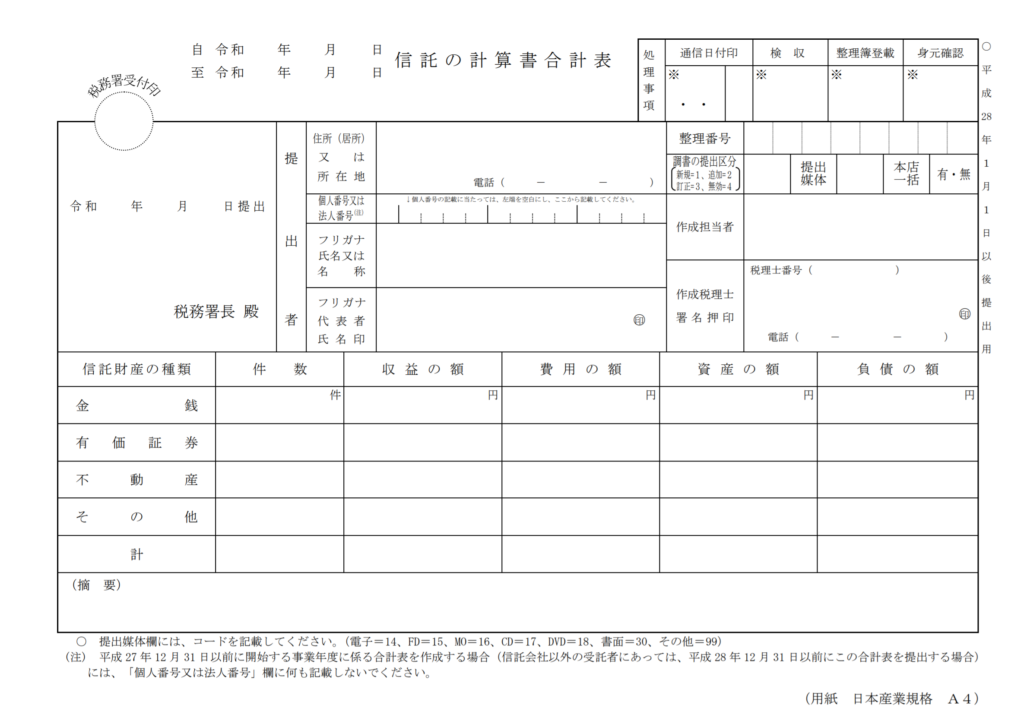

①信託の計算書及びその合計表

受託者は、毎年1月31日までに、信託の計算書及びその合計表を提出する必要があります。これは信託に関する決算の情報を税務署に報告するために必要となります。

【信託の計算書】

【信託の計算書合計表】

なお、1年間の信託財産に係る収益の合計額が3万円未満の場合には提出は不要です。

②信託から生ずる不動産所得の金額に関する明細書

受益者は、毎年の確定申告の際に、不動産所得用の明細書の他に、信託から生ずる不動産所得の金額に関する明細書を作成・添付する必要があります。

デメリット・注意点⑨と同様に、収益不動産を信託する場合には、必ず事前に税理士に相談しましょう。

デメリット・注意点⑪ 農地を農地のままで家族信託することはできない

現在の法律では、原則として農地を家族信託することはできません。

親が農地を持っている場合には要注意ですね。

● 農地は原則として家族信託できない

農地法の規定によって、農地は、売買や贈与の場合と同様に農業委員会の許可又は届出がないと信託をすることができないとされています。許可や届出がない場合には、信託契約の効力は発生しないことになります

そして、農地法上、受託者として認められるのは農業協同組合などの一定の法人に限られており、家族を受託者とする家族信託では許可等を得ることは極めて難しいとされています。

つまり、農地を農地のままで家族信託することはできないということになります。

したがって、農地を家族信託と対象としたい場合には、農地法4条の許可・届出を経て事前に非農地化を行うか、または、農地法5条の許可・届出を経て所有権移転後に速やかに非農地化を行う必要があります。農地が宅地などに変更されれば、通常どおり家族信託することが可能です。なお、登記簿上の地目が農地(畑、田)であったとしても、現況(実際の土地の利用状況)が農地でなければ、農地法の適用は受けることはありませんので、家族信託の対象とすることは可能です。

●条件付きの信託契約とは

しかし、ケースによってはすぐに非農地化するのが難しいこともあるでしょう。そのような場合、農業委員会などの許可を得ることを条件とする「条件付きの信託契約」を締結する方法が考えられます。この場合、信託契約の時点においては、農地については家族信託の効力は発生しません。将来許可などが得られた時点で信託の効力が発生し、家族信託がスタートすることになります。

2.デメリット・注意点を考慮しても、家族信託がおすすめ!!

ここまで、家族信託のデメリット・注意点を9つ挙げてきました。

どれも家族信託を始めるまでに必ず知っておきたいことです。

しかし、以上のようなデメリット・注意点を考慮しても、財産管理の対策として家族信託をおすすめしたい理由があります。

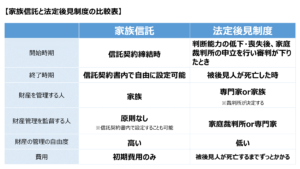

ここからは、判断能力喪失後の財産管理方法として多く利用されている「法定後見制度」と家族信託との比較表をもとに、家族信託をおすすめする理由を解説します。

デメリット・注意点を考慮しても家族信託をおすすめする理由①:財産管理の柔軟性が高い

何も対策をしないまま、親が認知症を発症し判断能力を失ってしまうと「法定後見制度」を利用するしかありません。法定後見制度を利用すると、親の財産は家庭裁判所の監督下に置かれますので、財産の処分や管理について、家庭裁判所の許可を得なければ行えない場合もあります。

また、親(被後見人)の財産管理を行う後見人には、弁護士・司法書士などの専門家が選ばれる可能性もあります。その場合には、これまで家族の中で行っていた財産管理を、専門家に委ねなければならなくならず、家族が関わることはできなくなります。

つまり、法定後見制度を利用した場合には、家庭裁判所や専門家が親の財産管理に関わることになりますので、これまでのように自由にはいかなくなるというデメリットがあります。

これに対して、家族信託を行っていれば、受託者だけで財産管理を行うことができますので、これまでどおり柔軟に管理が可能です。

開始する際は弁護士や司法書士などの専門家のサポートが必要ですが、開始した後は家庭裁判所や専門家が財産管理に関与することは原則としてありません。家族の希望通りの財産管理が可能となります。

デメリット・注意点を考慮しても家族信託をおすすめする理由②:コストパフォーマンスが高い

法定後見制度を利用して後見人に弁護士・司法書士が選任された場合、後見人である専門家に報酬が発生します。

報酬額は被後見人の財産額によって変わりますが、毎月約3~5万円ほどが相場です。報酬は家庭裁判所が決定します。

法定後見は被後見人が亡くなるまで続き、途中で辞めることはできませんので、毎月3~5万円の費用が親が生存中はずっとかかり続けるということになります。

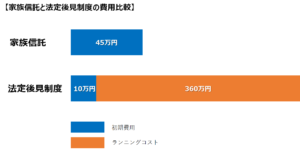

例えば、自宅2,000万円(土地1,000万円・建物500万円と仮定)と金融資産1,000万円を持つ親が成年後見制度を利用した場合と家族信託を利用した場合を比べてみましょう。

親が認知症を発症し、10年生存したとします。また、専門家が後見人に選任され毎月3万円の報酬がかかるとします。

このケースでは、家族信託は、初期費用は総額でおよそ45万円ほどかかりますが、その後のランニングコストはありません。

一方、法定後見制度の場合、利用開始時の申立を専門家に依頼したとすると初期費用が10万円ほどかかります。そして、ランニングコストは、専門家報酬を月3万円とすると、10年間親が生存した場合には、360万円ものランニングコストがかかります。

このように、初期費用は成年後見制度の方が安いですが、トータルで考えると家族信託の方が低コストとなる可能性があります。

いかがでしょうか。

家族信託は、より柔軟な財産管理を可能にする上に、成年後見制度と比較すると費用も抑えられるため、コストパフォーマンスはとても高いと言えます。

これらのことからから、デメリット・注意点はあるにしても、「家族信託」がおすすめといえるのです。

3.まとめ

それでは、本コラムのポイントを改めて確認してみましょう。

デメリット・注意点② 受託者を頼める家族がいないと利用できない

デメリット・注意点③ 初期費用がかかる

デメリット・注意点④ 開始と同時に信託財産の管理権限は受託者に移転する

デメリット・注意点⑤ 対応できる専門家が少ない

デメリット・注意点⑥ どの金融機関でも信託口口座を開設できるとは限らない

デメリット・注意点⑦ 年金受給権を家族信託することはできない

デメリット・注意点⑧ 受託者は様々な責任や義務を負うことになる

デメリット・注意点⑨ 損益通算ができなくなる

① 財産管理の柔軟性が高い

② コストパフォーマンスが高い

本コラムでは、専門家だからこそ分かる家族信託のデメリット・注意点を紹介しました。

メリットばかりではないことがお分かりいただけたと思います。

一方で、認知症を発症してしまった後の財産管理としては、家族信託は柔軟性もありコストパフォーマンスも高いため、とてもおすすめの方法とも言えます。

利用を検討されている方は、メリット・デメリットをきちんと比較して理解するようにしましょう。迷われている方は、ぜひ一度専門家へご相談してみてはいかがでしょうか。

最後までお読みいただきありがとうございました。

コメント