2021年4月21日 、相続登記を義務化する改正法【民法・不動産登記法(所有者不明土地関係)の改正等に関する要綱案 】が参議院本会議で成立しました。

相続登記の義務化は、「2024年(令和6年)4月1日」からスタートします。

相続登記とは、不動産の所有者が亡くなった場合に行う登記の名義変更手続をいいます。これまで相続登記を行うことは義務ではありませんでした。また、特に手続の期限も設けられていませんでした。そのため、登録免許税などの費用や書類作成・収集などの手間を理由に相続登記を行わないケースもあり、登記簿からは現在の所有者が分からない土地(所有者不明土地)が増加しているという問題が近年深刻化しています。

そこで、相続登記を義務化することによって、所有者不明土地の増加に歯止めをかけることが今回の改正法の目的です。

今後、ご家族に相続が発生した場合には必ず相続登記を行う必要があります。また、改正法が施行された時点で既に相続が発生しているケースにも適用があります。

本コラムでは、相続専門の司法書士が相続登記義務化の背景、開始時期、期限、罰則などを分かりやすく説明します。また、相続登記の流れや費用についても解説いたします。是非今後の相続対策や相続手続にお役立てください。それでは、内容に入っていきましょう。

目次

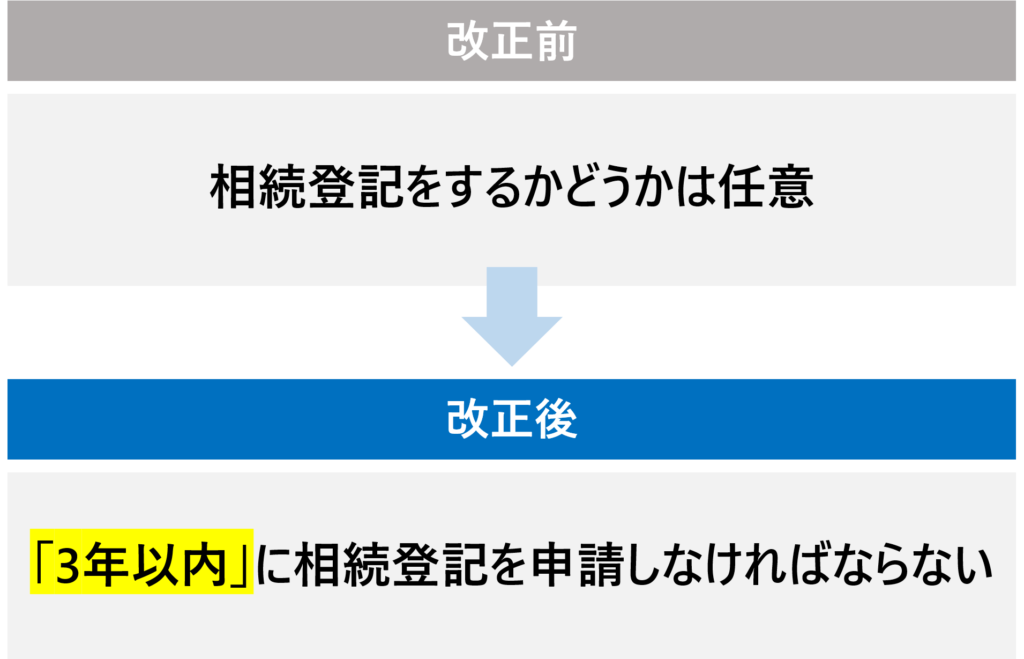

1 相続登記が義務化!期限は「3年以内」、過去の相続も対象に

相続登記は「3年以内」に行わなければならない

相続登記の義務化によって、相続により不動産の所有権を取得した者は、自己のために相続の開始があったことを知り、かつ、所有権を取得したことを知った日から「3年以内」に、相続登記を申請しなければなりません。

「相続の開始」(亡くなった日)から3年というわけではありません。あくまで相続の開始と所有権の取得を「知った日」から3年以内ということになります。例えば、縁遠い親戚が亡くなり自分が相続人となったことを知らなければ、亡くなってから3年が経っていたとしても義務違反にはなりません。

また、遺言書によって所有権を取得した場合も同様に相続登記の義務が課されます。

なお、相続人ではない人が遺言書によって相続した場合には、相続登記の義務はありません。あくまで相続人が不動産を取得した場合だけが相続登記義務化の対象となります。

相続登記義務化「前」の相続も義務化の対象となる

注意が必要なのは、義務化がスタートした「後」の相続だけでなく、義務化がスタートする「前」の相続についても対象とされるという点です。

義務化の前にすでに相続が発生していた場合、下記のいずれか遅い日から「3年以内」に相続登記を申請しなければならない。

①自己のために相続の開始があったことを知り、かつ、当該所有権を取得したことを知った日

②改正法の施行日

期限に間に合わない場合の方法は?

遺産分割の話し合いがまとまらないなどの理由で「3年以内」という期限に間に合わない場合、義務を免れる方法はあるのでしょうか?3年以内に相続登記を申請することができない場合、下記の2つの方法が考えられます。

相続人申告登記とは、相続登記の義務を負う者が、法務局の登記官に対し、登記簿上の所有者について相続が開始した旨及び自らが相続人である旨を申し出ることをいいます。この申出をした者は、相続登記の義務を果たしたものとみなされます。申出があったときは、登記官が職権でその旨と申出をした者の氏名と住所などを所有権の登記に付記します。持分の登記はされません。

相続人申告登記は、相続人のうち1人が単独で申請することが可能です。また、相続登記に比べて添付書面も簡略化されます。手数料がどの程度となるのかは現時点(2021年5月10日) では未定です。

注意しなければならないことは、相続人申告登記は相続登記そのものではないということです。あくまで登記簿上の所有者が亡くなっていることを知らせる簡易な登記に過ぎません。相続申告登記が相続登記の代わりになるわけではありません。

よって、相続人申告登記を行った後に、遺産分割協議が成立し所有者が正式に確定した場合には、遺産分割の日から「3年以内」に相続登記を申請しなければなりません。

また、不動産を売却する場合には必ず「相続登記」を申請しなければなりません。相続人申告登記のみがなされている状態では、売却はできません。不動産を贈与する場合や抵当権や根抵当権などの担保権を設定する場合も同様です。

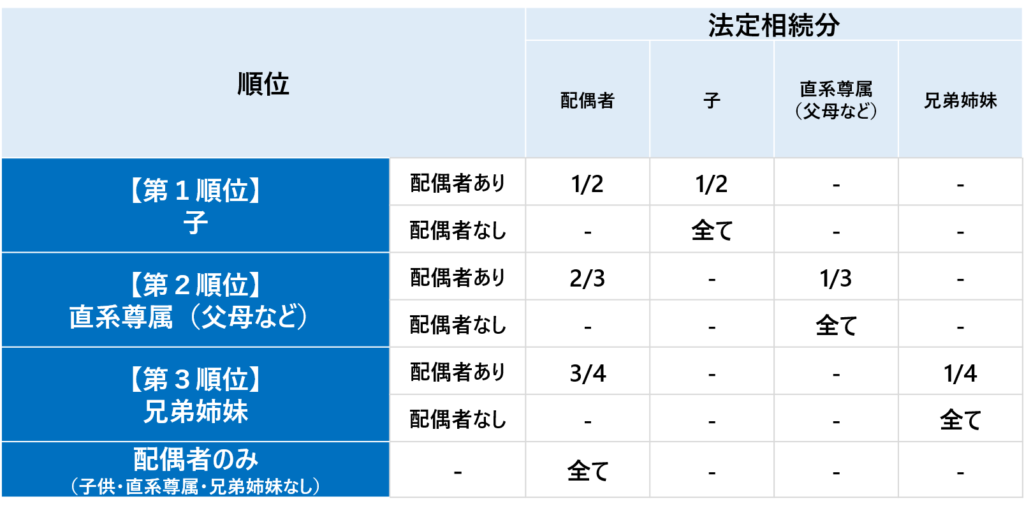

こちらは従来からある方法です。実務上はあまり利用されることはありませんが、民法で定められた法定相続人全員の名義で法定相続分どおりに登記をするのであれば、遺産分割協議を完了していなくても相続登記を申請することが可能です。これを法定相続分による相続登記といいます。この登記は、相続人の1人から申請することができます。その際、他の相続人の同意は不要です。法定相続分による相続登記をした場合には、相続登記の義務を果たしたことになります。

しかし、法定相続分による相続登記には次のようなデメリットがあります。

【デメリット①】

遺産分割協議を行い法定相続分と異なる割合で相続することになった場合には、新たに相続登記を申請しなければなりません。そのため、相続登記を「2回」行うことになりますので、登録免許税などのコストと手間が倍かかるということになります。

【デメリット②】

相続登記の申請人にならなかった相続人に対して「登記識別情報通知」が発行されません。登記識別情報通知とは、新たに所有権の登記名義人となった者に交付される書面です。従来の権利証に相当するもので、所有者であることを証明するものです。この登記識別情報通知は、登記の「申請人」とならなければ法務局から発行を受けることはできません。そのため、相続人の1人が法定相続分による登記を申請した場合には、他の相続人は登記識別情報通知を得ることはできません。登記識別情報通知は不動産を売却する場合などに必ず必要となる書面です。売却時に登記識別情報通知がない場合には、司法書士に依頼してこれに代わる「本人確認情報」という書類を作成してもらうことになります。作成費用は依頼する司法書士によって異なりますが、5万円~10万円程度が相場とされています。

これらのデメリットから、法定相続分による相続登記が利用されることは多くはありません。

2 相続登記義務化の背景は「所有者不明土地」の増加

そもそもなぜ相続登記は義務化されたのでしょうか。

「所有者不明土地」問題が背景にあります。

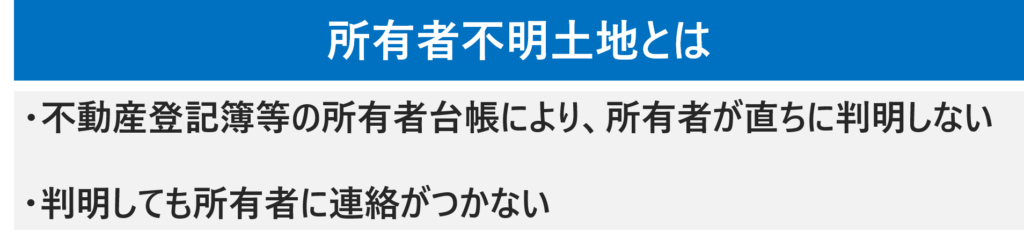

所有者不明土地問題とは

相続登記が義務化された背景には、「所有者不明土地」問題があります。

所有者不明土地とは、「不動産登記簿等の所有者台帳により、所有者が直ちに判明しない、又は判明しても所有者に連絡がつかない土地 」と定義されています。住所が変更されておらず所有者と連絡がとれない土地も含まれることになります。

地籍調査における土地所有者等に関する調査(2016年)によると、登記簿上の所有者の所在が不明な土地は20.1%とされています。さらに、一般財団法人国土計画協会の調査(2017年)によると、2016年時点の所有者不明土地面積は地籍調査を活用した推計で約410万haあり、九州(土地面積:約367万ha)を超えているとされています。同調査では、2040年の所有者不明土地は約720万haにまで増加すると予想されています。(参考:北海道本島の土地面積:約780万ha)。

超高齢化による多死・大量相続時代の到来により、何らかの対策を講じなければ所有者不明土地は今後ますます増えていくとされています。

所有者不明土地の弊害

所有者不明土地の増加によって、次のような弊害が各地で多発しています。一般財団法人国土計画協会の調査(2017年) によれば、対策を講じない場合、2040年までの経済損失は約6兆円に上ると言われています。

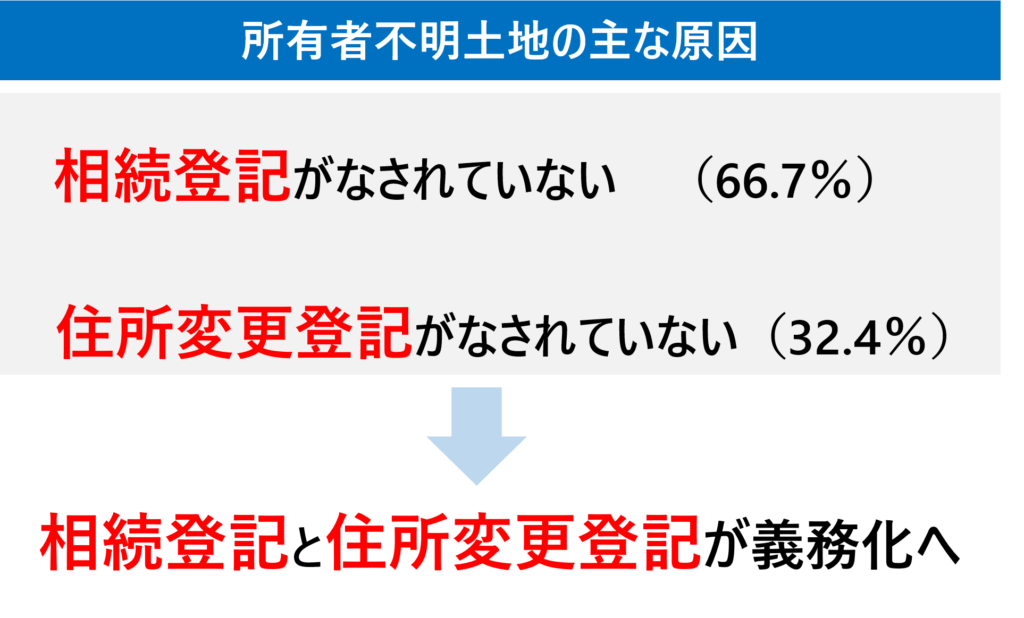

所有者不明土地となる原因は主に2つある

それでは、どのような原因で所有者不明土地が発生するのでしょうか。「地籍調査における土地所有者等に関する調査」(2016年)によれば、所有者不明土地が発生する主な原因は、①相続登記を行っていない(66.7%)、②住所変更登記を行っていない(32.4%)とされています。

①については、費用や手間を理由に相続登記を放置した場合や法定相続人の間で揉めてしまい遺産分割協議が成立せず相続登記ができなかった場合が考えられます。相続登記ができない間に、次々に相続が起き法定相続人がどんどん増えるリスクがあります。法定相続人が200人を超えてしまうケースもあります。相続登記ができず法定相続人が増えれば増えるほど、所有者を確定させるのは難しくなります。

②については、住所が移転しているのにも関わらず不動産の住所変更登記がされていないと、いざというときに不動産の所有者に連絡を取ることができなくなります。

このように所有者不明土地が発生する主な原因は、相続登記と住所変更登記の放置にあります。現在の法律ではこれらの登記を行うかどうかは任意です。そこで、所有者不明土地の発生を防止するために、相続登記と住所変更登記が義務化され、違反した場合の罰則が新たに定められることになったのです。

3 相続登記の義務化は2024年を目途に開始予定

現時点(2021年5月10日)では相続登記の義務化に関する改正法の施行は、「公布(2021年4月28日)から3年以内の政令で定める日」とされています。

今のところ「2024年」を目途に施行され相続登記の義務化がスタートすることが有力視されています。正式に施行時期が決定しましたら、本サイトで改めて告知をいたします。

4 相続登記をしなかった場合の罰則

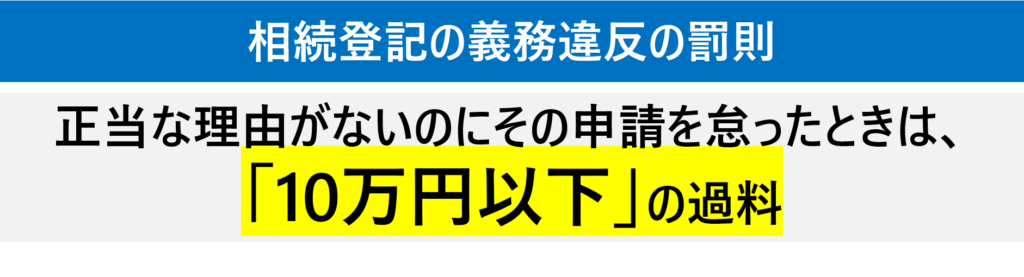

相続登記をしなった場合、罰則はあるのでしょうか。改正法によって「3年以内」に相続登記をしなければならないとする義務を果たせなかった場合には、罰則が課せられることになりました。

義務化がスタートした後は、申請をすべき義務がある者が正当な理由がないのにその申請を怠ったときは、「10万円以下の過料」に処せられるということになります。あくまで「正当な理由がない」にも関わらず、登記申請を怠った場合が対象となります。

したがって、相続登記をしなかったからといって直ちに過料が課せられるわけではなく、登記官が相続人に対して登記申請を行うよう催促し、それでも申請を行わない場合に過料に処せられるのではないかと思われます。

なお、「過料」は行政罰のため前科にはなりません。これに対して、「科料・罰金」は刑事罰のため前科となります。

【過料の具体例】

・14日以内に転入届・転出届を出さなかった場合、5万円以下の過料に処する(住民基本台帳法52条2項)

・検認を経ないで遺言を執行し、又は家庭裁判所外においてその開封をした者は、5万円以下の過料に処する(民法1005条)

5 相続登記の手続き・流れ・費用

相続登記はどうやって手続きするのですか?費用も教えてください。

相続登記の手続きは流れや費用は次のとおりです。

相続登記の手続きと流れ

相続登記の手続きは次のような流れで進んでいきます。最も一般的な「遺産分割による相続登記」を例ににとって説明いたします。

ステップ① 管轄法務局の確認

相続登記は、不動産を管轄する法務局に対して申請します。どの法務局でも申請できるわけではなく、不動産所在地の市区町村ごとに管轄が決まっています。まずは相続登記を行う不動産の管轄を確認しましょう。管轄は下記から確認をすることができます。

ステップ② 法定相続人の調査・確定

次は、法定相続人の調査と確定を行います。法定相続人は民法で定められています。詳しくは後ほど説明します。

法定相続人の調査と確定を行うためには、まず故人の出生から死亡までの全ての戸籍を収集する必要があります。これまで本籍があった全ての市区町村に戸籍を請求する必要があります。そして、収集した全ての戸籍を1つ1つ読み解き、法定相続人を確定させます。

ステップ③ 遺産分割協議

次に行うのが、遺産分割協議です。遺産分割協議とは、故人の財産をどのように分けるのか決める話し合いです。必ず相続人全員で行わなくてはなりません。

遺産分割協議によって不動産を誰が引き継ぐのかを決定したら、「遺産分割協議書」を作成し、各相続人が署名・押印をします。押印は実印で行い、印鑑証明書を添付します。

ステップ④ 相続登記の申請

法定相続人が確定し遺産分割協議書が完了したら、登記申請書とともに「必要書類」を準備して管轄法務局に対して相続登記を申請します。必要書類は相続の方法によって異なります。遺産分割によって相続登記を申請する場合の必要書類は下記のとおりです。

【相談登記の一般的な必要書類】

①遺産分割協議書(※相続人全員が実印で押印したもの)

②相続人全員の印鑑証明書(※有効期限なし)

③亡くなった方の出生から死亡までの戸籍

④亡くなった方の最後の住所と登記簿上の住所をつなげる住民票の除票(本籍地記載のもの)または戸籍の附票

⑤相続人全員の現在戸籍

⑥不動産を取得する相続人の住民票または戸籍の附票

⑦相続する不動産の最新年度の固定資産評価証明書

相続登記を申請する方法は3つあります。窓口に直接書類をもっていく「窓口申請」、書類を郵送する「郵送申請」、オンラインで必要な情報を送付する「オンライン申請」です。 それぞれの方法の解説は下記のコラムをご覧ください。

ステップ⑤ 相続登記の完了

相続登記の申請後、1週間~10日程度で登記手続きが完了します。登記手続き完了すると、不動産を取得した相続人に「登記識別情報通知」(昔でいう権利証にあたるもの)という書面が発行されます。

相続登記の費用

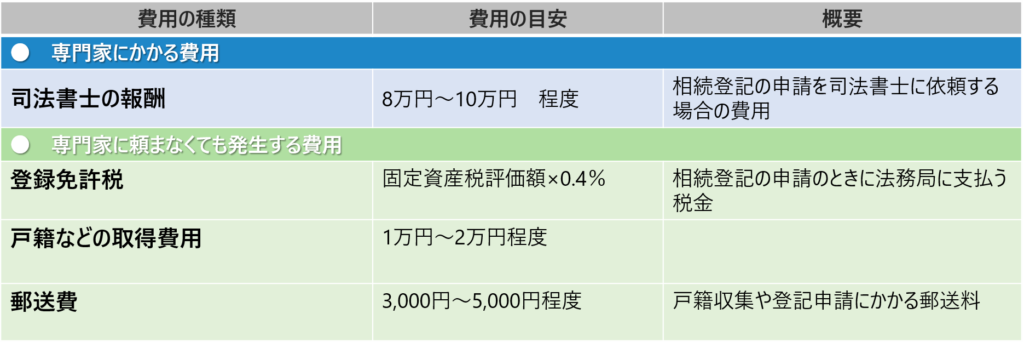

【相続登記にかかる費用】

相続登記にかかる費用は、大きく分けて専門家にかかる費用と専門家に依頼しなくてもかかる費用に分かれます。

専門家にかかる費用

相続登記の専門家は司法書士です。弁護士も相続登記の代理申請を行うことができますが、実務上はほとんどのケースで司法書士が代理人として相続登記を申請しています。

司法書士にかかる報酬は、依頼する司法書士によって異なりますが、8万円~10万円が相場です。報酬は対象となる不動産の固定資産税評価額によって変わってくるのが一般的です。

専門家に依頼しなくてもかかる費用

言い換えれば、自分で相続登記を申請した場合でもかかる費用です。

● 登録免許税

登記の名義を変更するには登録免許税という税金がかかります。

相続登記の場合、【固定資産税評価額×0.4%】が登録免許税となります。

● 戸籍など取得費用

上記で確認したようの相続登記には戸籍や住民票などの書類が必要となります。相続人の人数などにもよりますが、これらの取得費用として1万円~2万円程度かかるのが一般的です。

● 郵送費

戸籍や住民票を郵送で請求した場合や相続登記を郵送申請・オンライン申請(オンライン申請でも添付書類は法務局に郵送する)した場合にかかる郵送費です。

6 義務化「前」でもすぐに相続登記に行うべき4つの理由

それでは、相続登記は義務化が開始するまでは行う必要はないのでしょうか?義務化されてから相続登記を申請すれば、とりあえずは問題ないようにも思えます。

しかし、筆者のこれまでの経験上、義務化の前であっても相続登記はできるだけ早く申請しておいた方が無難です。それには4つの理由があります。

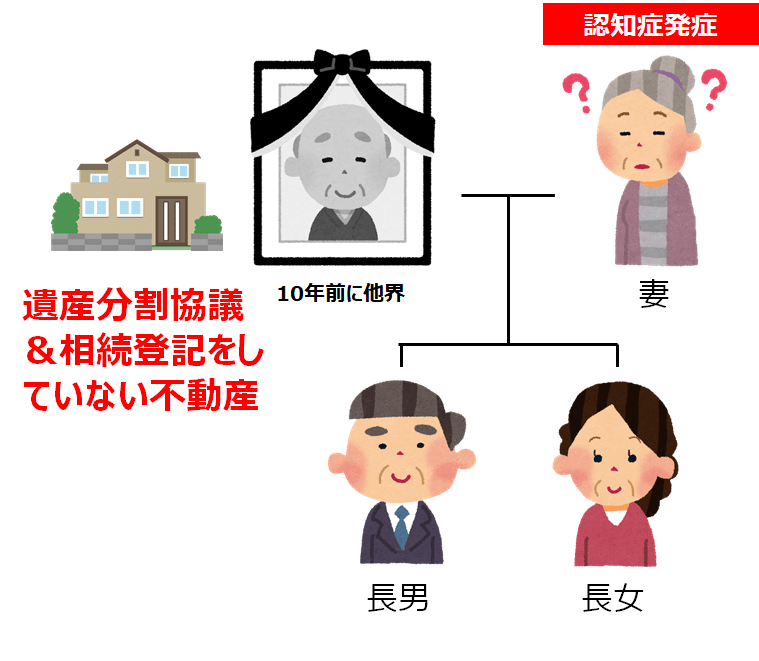

理由① 認知症などによって判断能力が低下し遺産分割協議ができなくなる

【具体例】

相続登記を申請するためには、その前に相続人全員で「遺産分割協議」を行い不動産を誰が引継ぐのかを決める必要があります。

そのため、相続登記を放置している場合、その間に相続人の1人が認知症などによって判断能力を失い、遺産分割協議ができなくなるリスクがあります。遺産分割協議を行うためには判断能力が必要となるため、判断能力が低下すると遺産分割協議を有効に行うことが困難となってしまうのです。

例えば、不動産の所有者が亡くなり10年間遺産分割協議と相続登記をしていなかった間に、故人の妻が認知症を発症してしまったようなケースです(上記具体例参照)。遺産分割協議は、相続人である妻・長男・長女全員で行う必要がありますが、妻が認知症である場合このままでは遺産分割協議を進めることができません。

このように相続人の中に認知症などが原因で判断能力が低下している人がいる場合、成年後見制度を利用し成年後見人を家庭裁判所から選任してもらう必要があります。成年後見人が代わりに遺産分割協議に参加し、相続手続きを進めていくことになります。

ところが、成年後見制度には、後見人の選任手続に時間がかかる(2ヶ月程度)、後見人に専門職(弁護士・司法書士など)が選任される可能性がある、亡くなるまでずっと続けなければならない、遺産分割協議において本人(判断能力が低下した相続人)に必ず法定相続分を相続させなければならないなどのデメリット・注意点があります。できるなら成年後見制度を利用しないで相続登記を行った方が家族の負担は軽く済みます。

したがって、義務化前であっても、できるだけ速やかに遺産分割協議と相続登記を行うようにしましょう。

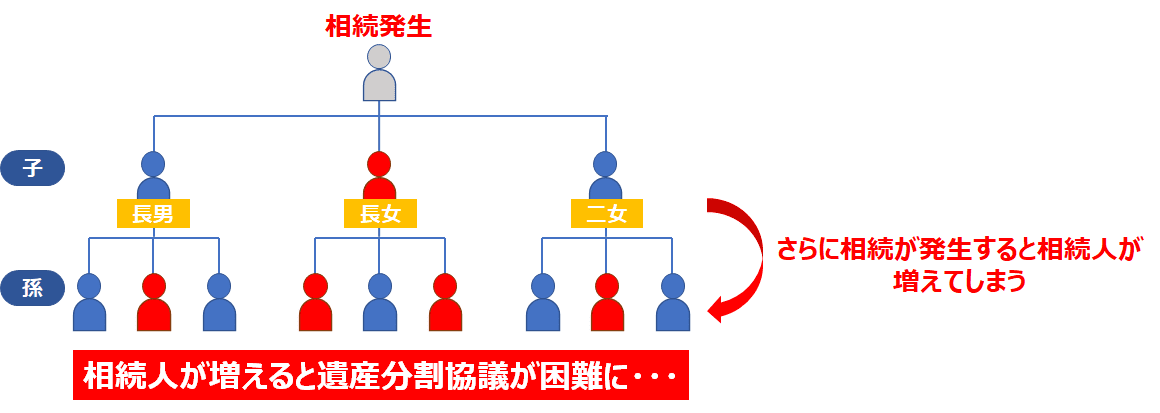

理由② 相続人が増えてしまい遺産分割協議が困難となる

【具体例】

遺産分割協議や相続登記を行う前に相続人が亡くなってしまった場合には、その人の相続権はさらにその人の相続人に移っていくことになります。上記の図のように、相続人がネズミ算式にどんどん増えていくことになります。

相続人が増えれば増えるほど相続人間の関係性が希薄となっていき、どこに住んでいるのかさえ知らないこともあります。このような場合、住民票や戸籍の附票で住所を調査し、遺産分割協議への参加を書面にてお願いすることになります。また、住所は判明したが、すでにその場所には住んでおあらず居場所が分からないというケースもあります。このような場合には、家庭裁判所において不在者財産管理人という行方不明者の財産を管理する管理人を選任してもらい、不在者財産管理人が代わりに遺産分割協議に参加します。

さらに、相続人全員の住所が判明し話し合いができる状態だとしても、相続人が多数となってくると話し合いが上手く進まず揉めてしまうようなケースも少なくありません。理由①のように、相続人の中に認知症高齢者が含まれているケースも増えています。

したがって、遺産分割協議や相続登記は早いに越したことはありません。相続発生後、速やかに行うことが大切です。

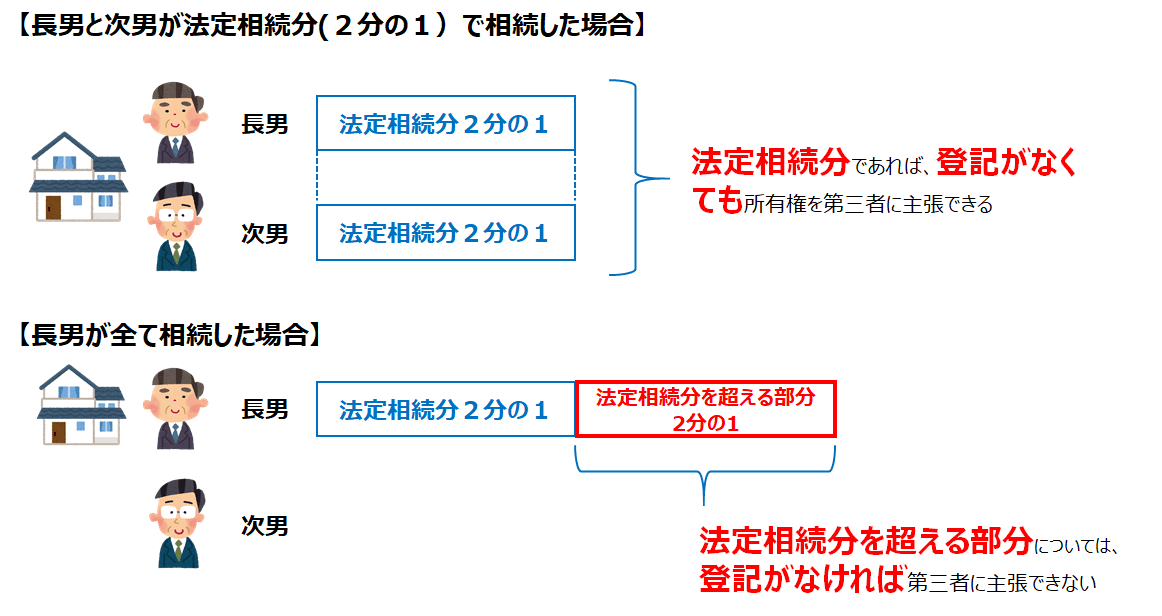

理由③ 相続した不動産の一部を失うリスクがある

相続が発生し、遺産分割協議や遺言書で所有権を取得した場合、「法定相続分を超える部分」については、相続登記をしなければ自分のものであると第三者に対抗(主張)することができません(民法第899条の2第1項)

上の図をみてましょう。例えば、父親が亡くなり、長男と次男の2人が相続人だとしましょう。この場合、長男と次男の法定相続分はそれぞれ2分の1ずつとなります。

上の図をみてましょう。例えば、父親が亡くなり、長男と次男の2人が相続人だとしましょう。この場合、長男と次男の法定相続分はそれぞれ2分の1ずつとなります。

この場合、法定相続分である2分の1については、相続登記をしなくても第三者に所有権を主張することが可能です。

それでは、例えば、同様の事例で長男が全て相続するという遺言書があった場合はどうでしょうか。この場合、長男は法定相続分を超える部分(2分の1)については、相続登記をしなければ第三者に所有権を主張することができないということになります。

つまり、次男が単独で法定相続分どおりの登記を行い(先ほど説明したように法定相続分の登記は相続人の1人から申請が可能)、自分の持分を第三者に譲渡してしまった場合や差し押さえられてしまった場合には、長男は本来自分が取得するはずだった部分を失ってしまう可能性があります。相続登記をしなければ、法定相続分を超える部分を第三者に主張することができないからです。

このように、速やかに相続登記を行わなかったことによって相続した不動産の一部を手にできない可能性があります。相続登記はできるだけ早く行うようにしましょう。

理由④ 不動産の売却や賃貸ができなくなる

相続が発生し、故人名義の不動産を売却したり賃貸する場合には、相続登記を申請して必ず相続人の名義に登記が変更しなければなりません。故人名義のままで売却や賃貸をすることはできません。

すぐにその予定がないからといって相続登記をしないでいると、理由①や理由②の事態が発生し、いざというときに売却や賃貸ができなくなってしまうリスクがあります。

早めに相続登記をして、将来の売却や賃貸の手続きがスムーズに行えるようにしておきましょう。

7 相続登記は早めに専門家に依頼して終わらせておくべき

できるだけ早く相続登記をしておいた方が安心ですね。

そのとおりです。早めに専門家に依頼をして相続登記をしておきましょう。

相続登記は、人生の中で何度も経験するものではありません。そのため何から初めて良いのか分からないという方がほとんどです。戸籍謄本等の資料の収集、遺産分割協議書の作成、相続登記申請書の作成、申請手続きなど、相続登記を完了されるためにやることがいくつもあります。

スピーディーかつ確実に相続登記を終わらせるためには、専門家に依頼するのが良いでしょう。

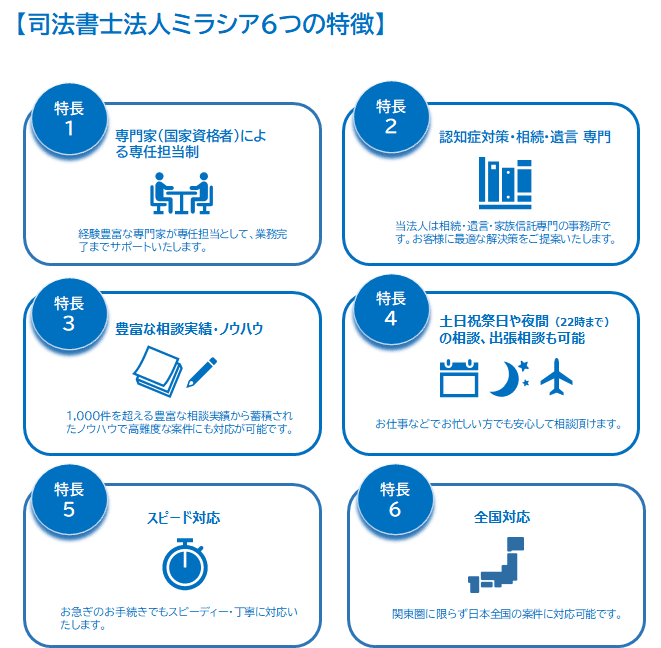

本サイトを運営している司法書士法人ミラシアでは、これまでに1,000件を超える相続案件を扱ってきております。これまでの経験をもとに、迅速かつ丁寧に各ご家庭に合ったオーダーメイドの相続サービスをご提供しております。初回の相談は無料となっておりますので、この機会にお気軽にお問い合わせください。

8 相続登記の義務化と同時に開始する新たな制度や方策

所有者不明土地問題の解決・予防に向けて、相続登記の義務化以外にも様々な制度や方策がスタートします。まだ具体的ではない部分もありますが、主なものを確認していきましょう。

住所変更登記の義務化

法改正によって、不動産の所有権の登記名義人の氏名・名称・住所について変更があったときは、その変更があった日から2年以内に変更の登記を申請しなければならないということになります。住所だけではなく、氏名に変更があった場合も変更登記が必要となります。

また、個人だけではなく、法人の名称・住所の変更についても対象となります。

義務化が開始された後は、申請をすべき義務がある者が正当な理由がないのにその申請を怠ったときは5万円以下の過料の対象となります。

住所変更登記の義務化は、「2026年」にスタートすることが有力視されています。

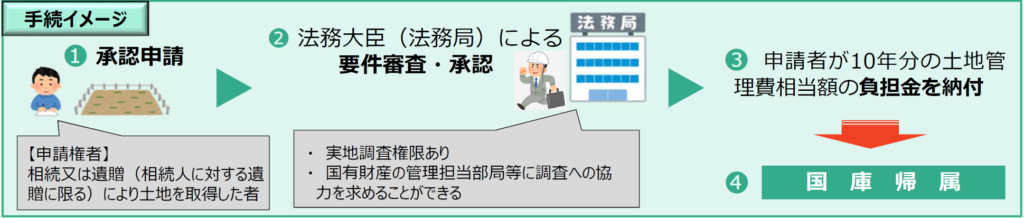

土地所有権を国庫に帰属させる制度の創設

土地を相続によって取得したものの、利用価値がなく売却も見込めないので土地を手放したいと考える人が増えています。また、管理の負担を利用に放置される土地も増加している。

そこで、相続によって取得した土地について、一定の要件の下、土地を放棄し国庫に帰属させる制度が新たに創設されることになりました。

(【民法等一部改正法案・相続土地国庫帰属法案の概要】令和3年3月法務省民事局民事第二課・参事官室より引用)

国庫帰属が認められるための具体的な要件としては、下記の2つがあります。

【要件①】

通常の管理又は処分をするに当たり過分の費用又は労力を要する以下のような土地に該当しないこと

ア 建物や通常の管理又は処分を阻害する工作物等がある土地

イ 土壌汚染や埋設物がある土地

ウ 崖がある土地

エ 権利関係に争いがある土地

オ 担保権等が設定されている土地

カ 通路など他人によって使用される土地

【要件②】

審査手数料のほか、土地の性質に応じた標準的な管理費用を考慮して算出した10年分の土地管理費相当額(詳細は政令で規定)の負担金を徴収する。

(参考)200㎡の国有地(宅地)の管理費用(10年分)は約80万円程度(柵・看板設置費用、草刈・巡回費用)

所有者不明土地・建物の管理制度の創設

現状、所有者不明土地・建物の管理に対処するための手段としては、不在者財産管理人制度や相続財産管理人制度がある。しかし、これらはいずれも「人単位」制度であり、財産全般を管理しなければならず、所有者不明土地・建物に対して必ずしも迅速に対応できるわけではない。

そこで、所有者が不明となっている個々の「土地・建物」の管理に特化した新たな財産管理制度を創設することになりました。

この制度は、裁判所が、所有者を知ることができず、又はその所在を知ることができない土地(土地が数人の共有に属する場合にあっては、共有者を知ることができず、又はその所在を知ることができない土地の共有持分)について、必要があると認めるときは、利害関係人の請求により、その請求に係る土地又は共有持分を対象として、所有者不明土地管理人による管理を命ずる処分(所有者不明土地管理命令という)をし、所有者不明土地管理人を選任することができるものです。

所有者不明土地の管理や処分をする権利は、所有者不明土地管理人が有することになります。裁判所の許可を得れば、処分することも可能です。

共有物の利用の円滑化を図る仕組みの整備

共有となっている不動産において。共有者の中に行方不明者がいる場合には、利用・処分についての共有者間の意思決定や持分の集約ができなくなってしまうという問題があります。

そこで、共有不動産の利用を円滑にする仕組みがスタートすることになりました。

まず、裁判所の関与の下で、行方不明となっている共有者に対して公告などをした上で、残りの共有者の同意で、共有不動産の変更行為や管理行為を可能にする制度が創設されます。また、裁判所の関与の下で、行方不明となっている共有者の持分の価額に相当する額の金銭を供託することによって、不明共有者の共有持分を取得して不動産の共有関係を解消する仕組みも創設されます。

10年経過後の遺産分割の見直し

相続が開始してから長期間が経過してから行われる遺産分割協議において、特別受益や寄与分の主張がなされるとこれらを裏付ける証拠を提出することができず、遺産分割協議がさらに長期化する可能性があります。

そこで、相続が発生してから「10年」を経過した後は、遺産分割協議において特別受益や寄与分の主張ができなくなるという改正が行われることになりました。遺産分割協議で揉めてしまった場合には、相続から10年を経過した後は遺産分割調停や審判で特別受益や寄与分の主張ができなくなり、原則として法定相続分で相続することになるということです。

ただし、これは遺産分割協議自体に10年という期限が設けられたわけではありません。10年が経過した後に相続人全員の合意の下、生前贈与や長年の介護の事実などを考慮して法定相続分と異なる内容の遺産分割協議を行うことは可能です。あくまで相続人の間で話し合いが上手くいかないときに、特別受益や寄与分の事実を主張することが今後はできなくなるという意味です。

所有不動産記録証明制度(仮称)の創設

特定の者が名義人となっている不動産の一覧を法務局が証明書として発行する制度がスタートする予定です。

現在は、所有している不動産の一覧としては「名寄帳」がありますが、市区町村単位での発行となるため他の市区町村の不動産は記載されない、また固定資産税が課税されていない不動産(私道など)は記載されないなどの問題点があります。

今後はこの証明書によって不動産の一覧を把握することが可能となるため、相続登記が必要な不動産を見つけることが容易となり、登記漏れをある程度防止することができます。

9 まとめ

最後までお読みいただきありがとうございました。いかがでしたがしょうか。

相続登記の義務化がまもなくスタートします。義務化がスタートした後に慌てないように、早めの対策をしておくことをオススメします。本コラムが皆さまの相続対策に役に立てば幸いです。

それでは、最後にまとめです。

● 義務化がスタートした後は、相続の開始があったことを知り、かつ、所有権を取得したことを知った日から「3年以内」 に相続登記を申請しなければならない

● 相続登記義務化の背景は「所有者不明土地」の増加

● 相続登記の義務化は2024年を目途に開始予定

● 既に相続が発生しているケースも義務化の対象となる

● 申請をすべき義務がある者が正当な理由がないのにその申請を怠ったときは、「10万円以下の過料」に処せられる

● 義務化前であっても相続登記は速やかに完了させておくべき

コメント